акции

Магнит, магнит.. лучше посмотрите на новую эмблему Х5!

- 18 мая 2021, 16:01

- |

В логотипе больше не используется слово «retail». Новый логотип отражает выход бизнеса группы за пределы рынка ритейла и работу на более широком рынке еды, сообщила компания. Вместо оранжевой стрелки в логотипе X5 Group появился зеленый листок, символизирующий фокус на устойчивом развитии, свежесть, здоровье и заботу об экологии. «Устремленность листка вверх показывает лидерство, быстрый рост и развитие», — отмечает X5.

А я предлагаю вам посмотреть при этом на логотип Сбера! Нахожу нечто общее...

Мне представляется, что если ВТБ приобрел Магнит, то почему бы Сберу не приобрести Х5!

Вот такие вижу перспективы в русле последних тенденций по укрупнению торговых сетей!

Так властям легче и проще будет проводить политику по ценообразованию.

- комментировать

- Комментарии ( 7 )

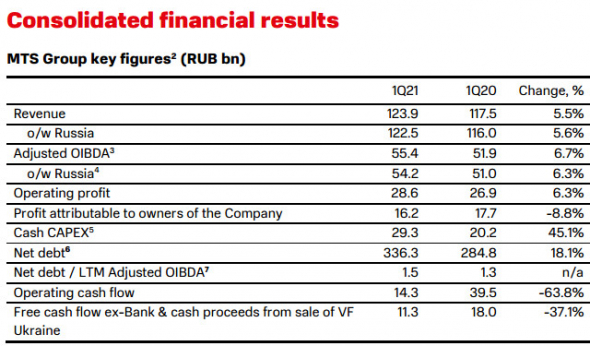

Прибыль МТС 1 кв МСФО -8,8%

- 18 мая 2021, 15:48

- |

Скорректированная OIBDA увеличилась на 6,7% — до 55,4 миллиарда рублей. Рентабельность этого показателя составила 44,7%.

Чистая прибыль (без учета неденежных показателей: курсовых разниц и операций с деривативами) выросла на 19,5% — до 21,2 миллиарда рублей.

МТС в 21 г ожидает роста выручки и OIBDA более чем на 4%, капзатраты на уровне 100-110 миллиардов рублей.

Чистая прибыль (с учетом неденежных показателей — курсовых разниц и операций с деривативами) снизилась на 8,8% — до 16,2 миллиарда рублей.

Капзатраты группы на конец первого квартала составили 29,3 миллиарда рублей,

чистый долг группы на конец первого квартала — 336,3 миллиарда рублей.

Рост выручки в РФ от мобильных сервисов в первом квартале составил 2,3% — до 82,3 миллиарда рублей. Рост выручки от фиксированных сервисов составил 4,4% — до 15,9 миллиарда рублей.

Доходы от продаж устройств и аксессуаров в отчетном периоде увеличились на 16,4% год к году и составили 15,5 миллиарда рублей, доходы от онлайн-продаж выросли в два раза — до 5,1 миллиарда рублей.

Абонентская база оператора по итогам квартала насчитывает 78,4 миллиона абонентов.

Количество абонентов ШПД составило 3,9 миллиона человек.

источник

Arcturus Therapeutics (ARCT) почему упали акции компании? Стоит ли покупать в 2021 году?

- 18 мая 2021, 15:42

- |

Если мы посмотрим на pipline этого биотеха, то увидим, что на данный момент у них отсутствую одобренные препараты, есть две программы на доклинической стадии и самый продвинутый кандидат — это вакцина от covid-19, находящаяся на 2 стадии клинических испытаний.

Откровенно говоря, pipline выглядит довольно бесперспективным, ну точнее, возможно здесь и есть какие-то перспективы, но в далёком и очень туманном будущем. Вероятность того, что молекула находящаяcя на доклинической стадии дойдёт до превращения в одобренный препарат по статистике равна 1 к 1000.

Поэтому в данном случае я думаю большая часть стоимости компании формируется именно из ожидания возможности получить одобрение по вакцине от covid19, давайте о ней и поговорим.

( Читать дальше )

Ozon повышает прогноз роста оборота от продаж и подтверждает прогноз по капексу

- 18 мая 2021, 15:39

- |

Компания повышает прогноз роста GMV (gross merchandise value, оборот от продаж — ред.), включая услуги, до 100% по итогам 2021 года по сравнению с 2020 годом. Ozon подтверждает прогноз по капитальным затратам компании в размере от 20 до 25 миллиардов рублей по итогам 2021 года

генеральный директор компании Александр Шульгин:

Начало 2021 года стало для нас, без преувеличения, фантастически успешным: в первом квартале рост GMV составил 135%, в результате уже шесть кварталов подряд рост GMV Ozon превышает 100%. Мы воодушевлены нашими успехами и повышаем прогноз роста GMV по итогам 2021 года до 100% по сравнению с предыдущим годом

источник

Прибыль Мосэнерго по МСФО за 1 кв +65,7%

- 18 мая 2021, 15:34

- |

Выручка ПАО «Мосэнерго» и его дочерних организаций (Группа «Мосэнерго») по итогам I квартала 2021 года выросла на 30,5% по сравнению с аналогичным показателем I квартала 2020 года и составила 78 млрд 032 млн рублей. Увеличение выручки обусловлено положительной динамикой производственных показателей в связи с ростом потребления электроэнергии и низкой температурой наружного воздуха в отчетном периоде.

В результате роста выработки электрической и отпуска тепловой энергии операционные расходы по итогам I квартала 2021 года увеличились на 27,5%, составив 65 млрд 637 млн рублей.

Показатель EBITDA вырос в отчетном периоде на 36,0% — до 17 млрд 632 млн рублей.

Прибыль Группы «Мосэнерго» по МСФО за I квартал 2021 года увеличилась на 65,7% и составила 9 млрд 440 млн рублей.

источник

Покупка Магнитом сети Дикси укрепит позиции ритейлера - Велес Капитал

- 18 мая 2021, 15:31

- |

Также ожидается, что завершение сделки не приведет к ограничению возможностей компании по выплате дивидендов. Прогнозы на текущий год и долгосрочные цели остаются актуальны, включая цель по достижению рентабельности EBITDA в 8%. Сделка значительно укрепит позиции ритейлера в Центральном и Северо-Западном федеральных округах, где традиционно магазины показывают самую высокую плотность продаж. Мы оставляем рекомендацию «Покупать» для акций «Магнита» с целевой ценой 6 314 руб. за бумагу.

Мы отмечаем несколько ключевых моментов, связанных со сделкой. Согласно раскрытым данным, покупаемая холдинговая компания управляет 2,6 тыс. магазинов «у дома» (18% от магазинов «у дома» Магнита) под брендом Дикси и 39 суперсторами (8% от супермаркетов Магнита) под брендом Мегамарт. Совокупная выручка группы по итогам 2020 г. составила 298,8 млрд руб., что соответствует 19% от выручки Магнита в 2020 г. Приобретаемая торговая площадь — 854 тыс. кв. м. (11% от торговой площади Магнита), а 90% торговой площади магазинов «у дома» арендуется. Также Магнит дополнительно получит 5 РЦ, что увеличит их общее количество у ритейлера до 43 ед. Порядка 67% приобретаемых магазинов находятся в Москве, Московской области, Санкт-Петербурге и Ленинградской области, где присутствие Магнита традиционно было небольшим. Планируется, что бренд Дикси будет сохранен так как он сильнее в Центральном и Северо-западном федеральных округах, а вот суперсторы будут интегрированы. Мы не ожидаем, значительной канибализации между магазинами Магнита и Дикси. Так как доля Магнита в Москве и Петербурге не велика мы также не ожидаем возражений со стороны ФАС при согласовании. В последних опубликованных финансовых результатах Дикси за 1П 2019 г., рентабельность EBITDA составляла невпечатляющие 4,4% по IAS 17, но в Магните отмечают, что она улучшилась с тех пор.

Компания была оценена с EV в 92,4 млрд руб., что в целом соответствует средним значениям отечественных продуктовых ритейлеров. Мультипликатор EV/S составил 0,3х, а EV/EBITDA, согласно нашим расчетам, около 5х.

Как сообщается в пресс-релизе, выплата будет производится за счет имеющихся у Магнита денежных средств и доступных кредитных линий. По итогам 1К объем денежных средств на балансе компании составил 6,6 млрд руб. против 44,7 млрд руб. в конце 2020 г. Снижение по большей части носило технический характер на фоне выплаты промежуточных дивидендов. Соотношение чистый долг к EBITDA находилось на низком уровне в 1,4х на конец 1К и в 1,1х на конец 2020 г. Следующая выплата дивидендов Магнита ожидается в июле (25 млрд руб. по итогам 2020 г.). Даже если почти вся сумма в 92,4 млрд руб. будет выплачена из заемных средств, согласно нашим оценкам, соотношение чистый долг к EBITDA у ритейлера останется меньше порогового значения в 2х по IAS 17 (с учетом консолидации).

Магнит сообщил, что обозначенные ранее прогнозы по открытиям, редизайну и капитальным затратам в 2021 г. остаются неизменными. Также не меняются долгосрочные цели компании обозначенные в рамках стратегии 2021-2025 гг., включая цель по достижению рентабельности EBITDA в 8%. Ожидается, что завершение сделки не приведет к ограничению возможностей Магнита по выплате дивидендов и мы пока оставляем без изменений прогноз дивидендов на уровне прошлого года.

Магнит будет предоставлять больше информации по мере ее появления. Мы в данный момент позитивно смотрим на эту сделку. Она значительно укрепит позиции компании в регионах, где его доля пока сравнительно небольшая. При этом в Центральном и Северо-Западном федеральных округах у ритейлеров как правило наблюдается наиболее высокая плотность продаж.Михайлин Артем

ИК «Велес Капитал»

Магнит покупает Дикси.

- 18 мая 2021, 15:20

- |

Ключевые моменты сделки:

— Цена — 92,4 млрд руб.

— Закрытие сделки зависит от согласования ФАС

— Планируемая дата закрытия сделки — 31 августа 2021 г.

— Ожидается, что сделка будет финансироваться за счет денежных средств Магнита и доступных кредитных линий

— Ожидается, что завершение сделки не приведет к ограничению возможностей компании по выплате дивидендов

— Бизнес Дикси продолжит существовать как отдельное юридическое лицо, а магазины — работать под существующим брэндом

С уважением,

Олег.

Среди акционеров Русагро будет распределено 50% чистой прибыли - Sberbank CIB

- 18 мая 2021, 15:15

- |

В ходе телефонной конференции представители компании отметили, что в 2021 году они изменили структуру севооборота, увеличив долю сахарной свеклы, сои и подсолнечника. Предполагается, что эти изменения позволят сохранить высокую прибыльность сельскохозяйственного бизнеса в 2021 году.

Компания дала понять, что выплата дивидендов будет зависеть от ее инвестиционной активности, причем нынешние планы предусматривают довольно большие капиталовложения. Впрочем, с учетом хороших денежных потоков мы ожидаем, что среди акционеров «Русагро» будет распределено 50% чистой прибыли, в соответствии с озвученным прогнозом гендиректора компании. Мы по-прежнему позитивно оцениваем привлекательность акций «Русагро».Красноперов Михаил

Мельникова Людмила

Sberbank CIB

Финансовые результаты Газпром нефти за 1 квартал 2021 года оцениваются умеренно положительно - Промсвязьбанк

- 18 мая 2021, 14:46

- |

«Газпром нефть» отчиталась за 1 кв. 2021 г. – на уровне ожиданий. Выручка выросла на 19% г/г – до 610,9 млрд руб., что было обусловлено в основном увеличением цен на нефть и нефтепродукты, тогда как объемы реализации «Газпром нефти» за период сократились за исключением продаж в страны СНГ и на внутреннем рынке. Но с учетом слабого мирового спроса на энергоносители в 1 кв. 2021 г. – ожидаемо. Снижение операционных показателей компании также не критично, а является следствием необходимости участвовать в сделке ОПЕК+.

EBITDA «Газпром нефти» за период выросло на 113% — до 173,7 млрд руб., а скорректированная – на 95%, до 194 млрд руб. (cучетом доли ассоциированных и совместно контролируемых компаний). Рентабельность EBITDA подскочила до 28% и 32% соответственно, что мы считаем хорошим результатом. Рост EBITDA также произошел благодаря восстановлению цен на нефть и нефтепродукты в 1 кв. 2021 г. Также отметим и заметный рост операционной прибыли компании – до 96,7 млрд руб. против 14 млрд руб. в 1 кв. 2020 г. за счет контроля над расходами.

Чистая прибыль «Газпром нефти» в 1 кв. 2021 г. составила 84,2 млрд руб. против убытка в 13,8 млрд руб. годом ранее. Компания вышла в плюс в том числе за счет заметного сокращения убытка по курсовым разницам – до 3,69 млрд руб. против 32 млрд руб. в прошлом году. Также выросла доля в прибыли ассоциированных компаний – до 22 млрд руб. против 8,9 млрд руб. в 1 кв. 2020 г.

«Газпром нефть» нарастила за период свободный денежный поток – до 42,4 млрд руб. (+63% г/г) за счет снижения капзатрат на 19% — до 87 млрд руб. в рамках оптимизации расходов в связи с участием в сделке ОПЕК+.

Долговая нагрузка «Газпром нефти» выросла незначительно, коэффициент чистый долг/EBITDA составил 1,06х.

Мы оцениваем результаты «Газпром нефти» за 1 кв. 2021 г. умеренно положительно, особенно выделяя рост рентабельности по EBITDA. Полагаем, что во 2 кв. на фоне продолжающегося роста цен и послаблений в рамках соглашения ОПЕК+ «Газпром нефть» также покажет хорошие результаты. Мы немного скорректировали оценку стоимости «Газпром нефти» с учетом результатов 1 кв. 2021 г. и роста цен на энергоносители. Рекомендуем «держать» акции компании с целевым уровнем 422 руб./акцию, что предполагает рост 12% от текущей цены.Крылова Екатерина

«Промсвязьбанк»

Билл Гейтс вступил в связь с сотрудником Microsoft

- 18 мая 2021, 14:26

- |

Билл Гейтс ушёл из совета директоров Microsoft и Berkshire Hathaway из-за неуставных отношений с сотрудником компании.

Как мы все помним, в начале мая 2021 года новостные издания загромыхали заголовками о разводе Билла с Мелисандрой Мелиндой, не дождавшись жемчужной свадьбы всего 3 года.

«Мы по-прежнему разделяем веру в эту миссию и будем продолжать нашу совместную работу в фонде, но мы больше не верим, что сможем развиваться вместе как пара на следующем этапе нашей жизни», - сообщил Билл Гейтс. Честно говоря, в его возрасте, уже и не понятно куда там можно двигаться дальше. Но крупнейший землевладелец США ещё держится и следы песка за ним не заметны. А значит, он только минимум на половине своего жизненного пути.

До развода, состояние Билл Гейтса оценивалось в 124 млрд. долларов, а вот во сколько будет оцениваться после развода – не известно. Лично я не заглядывал в их брачный договор, если таковой у них был.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал