акции

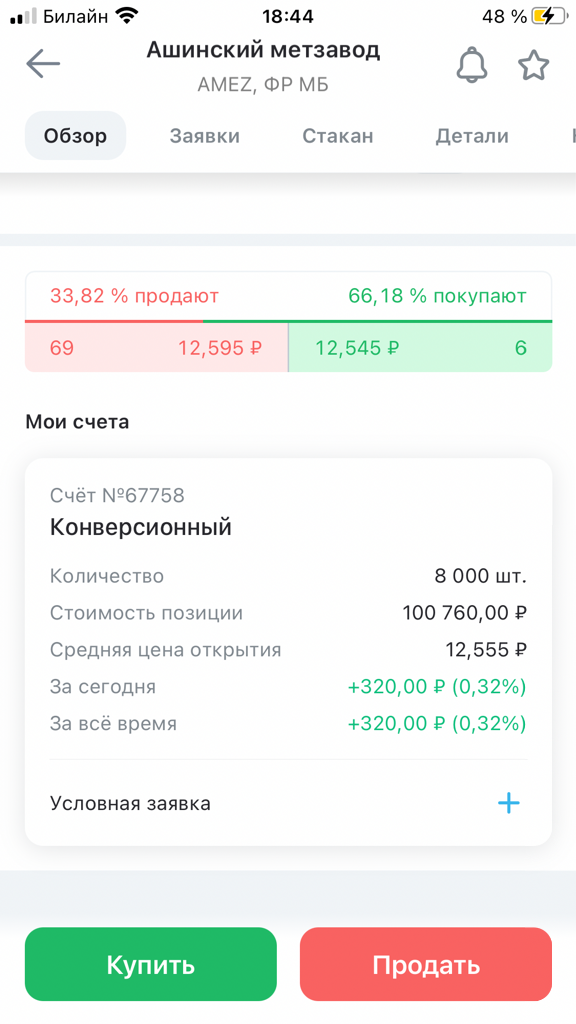

ОГК-2, Ашинский метзавод

- 26 мая 2021, 19:35

- |

Докупили огк-2, компания дешевая по мультипликаторам

p/e 5

ROE 11.7% немного, но это энергетики, они часто монополисты в своём регионе, поэтому отчасти это даже защитная бумага

Также в портфеле фск, россети, русгидро, Интер рао, тгк-1

Ашинский метзавод, компания небольшая, но стабильная, прибыльная

ROE 18%

P/b 0.5 что дёшево,

Добавил к металлургам ммк, также в портфеле гмк, эн+, Русал

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ВТБ подтвердил, что дивы за 2020г по обычке 0,0014 руб на акцию

- 26 мая 2021, 19:14

- |

26.05.2021 10:03

МОСКВА, 26 мая /ПРАЙМ/. Менеджмент ВТБ допускает, что размер дивидендов по привилегированным акциям может быть изменен, также изменения могут коснуться и состава наблюдательного совета, заявил журналистам член правления банка Дмитрий Пьянов.

В апреле ВТБ сообщал, что годовое собрание акционеров банка в этом году планируется провести 4 июня, однако позже эта дата была отменена. Новая пока не озвучена. Пьянов пояснил, что основная причина переноса годового собрания «юридическая» и связана с тем, что за 30 дней до его проведения всем акционерам должны быть предоставлены вариант протокола согласования, бюллетеня голосования с четко зафиксированными вопросами и предложениями по варианту голосования.

«Решение о том, как будет выглядеть окончательная повестка предложения и варианта голосования определяет наблюдательный совет. Есть варианты, когда компонент дивидендов по привилегированным акциям и состав наблюдательного совета может быть изменен», — заявил Пьянов.

( Читать дальше )

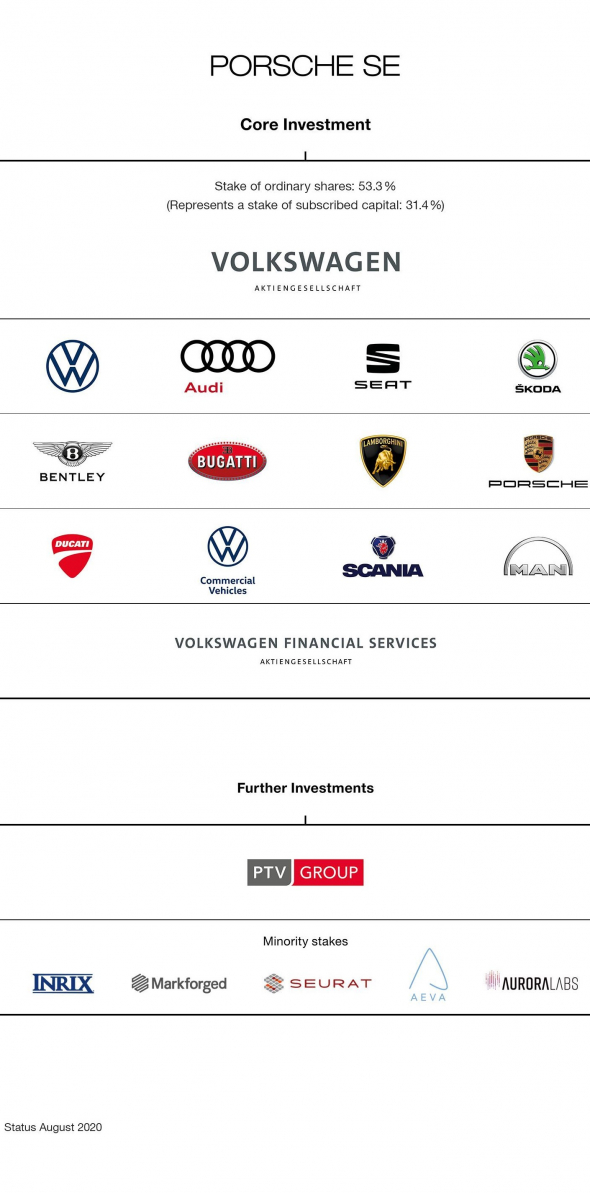

Акции Porsche: 30% дисконт к чистым активам

- 26 мая 2021, 19:13

- |

В кейсе акций Porsche SE и Volkswagen есть два решающих компонента: разница между обычными и преференциальными акциями Volkswagen и риск выплат по судебным искам против Porsche SE.

У Volkswagen есть два типа акций: обычные и преференциальные. Разница между ними заключается фактически в том, что у преференциальных нет права голоса. В настоящий момент обычные акции стоят на 25% дороже (исторически разницы в цене практически не было). Скорее всего эта премия связана с тем, что акции Volkswagen стали пользоваться популярностью у американских инвесторов, в представлении которых обычные и преференциальные акции являются фундаментально разными инструментами. Porsche SE владеет именно обычными акциями Volkswagen (53.3% от общего кол-ва обычных акций). Таким образом, рыночная стоимость обычных акций Volkswagen, которые находятся во владении Porsche SE составляет 42.43 млрд Евро. Если предположить, что премия обычных акций не оправдана и расценивать их без премии, то стоимость позиции составляет 38.74 млрд Евро.

( Читать дальше )

Как анализировать акции перед IPO?

- 26 мая 2021, 18:52

- |

Доброго вечера! В прошлом посте я писал о том, что такое IPO и как в нем участвовать любому человеку, у которого есть брокерский счет. Сегодня продолжу тему IPO и расскажу, как я анализирую компанию, выходящую на биржу.

Как вы знаете из прошлого поста, перед IPO компания совместно с брокером и консультантами проводят road show, во время которого идет рекламная кампания, инвесторам рассказывают об успехах компании и о её перспективах. Всё ради того, чтобы привлечь инвесторов и подогреть их интерес.

С этой информацией нужно ознакомиться, чтобы понять, что за компания выходит на биржу. Особенно необходимо обратить внимание на финансовые показатели, инвестиционные проекты в перспективе и на то, куда пойдут привлечённые деньги от IPO. Однако ни в одном road show я не встречал стоимостную оценку акций компании, информация по которой является самой важной для инвестора в IPO.

Например, завод по производству булочек объявляет IPO. Перед этим проводится road show, где рассказывают о вкусных булочках, большом объёме производства, прибылях и перспективах открытия ещё одного завода. Объявлен диапазон цены акций на IPO: 95-105 руб. Все замечательно, но постойте… 100 рублей за акцию — это дорого или дёшево? Почему не 10 руб. или не 1000 руб., а именно 100 руб.?

( Читать дальше )

Дивиденды ГАЗ-сервис составят ₽0,47 на акцию

- 26 мая 2021, 18:51

- |

1. Часть чистой прибыли в размере 97 059 214 (Девяносто семь миллионов пятьдесят девять тысяч двести четырнадцать) рублей 49 копеек направить на выплату дивидендов, исходя из размера — 47 копеек на одну обыкновенную акцию.

установить дату, на которую определяются лица, имеющие право на получение дивидендов, — 12 июля 2021 года

ГОСА — 29 июня

закр реестра ГОСа — 4 июня

источник

🔥Итоги дня: IMOEX +0.6% Банковский день

- 26 мая 2021, 18:50

- |

Карта рынка: smart-lab.ru/q/map/

📈Тинькофф Банк +6.5% День стратегии помог гдр пробить высоту в 5000 руб🥳 Всего за год гдр выросли на 321%😳

📈ВТБ +4% Менеджмент заявил, что пересмотр дивидендов за 2020 г. может коснуться только привилегированных акций, по обыкновенным всё остаётся в силе. Чистая прибыль ВТБ за 4 мес составила ₽114,6 млрд, +182%🥳

📈НКНХ +6.7% 📈Казаньоргсинтез +11.7% ФАС получила ходатайство от Сибура на покупку 100% Таиф, оценит влияние на рынки. Изначально предполагалось что СИБУР консолидирует 100% ТАИФ со временем, подача ходатайства в ФАС нечего не поменяла🤷♂️ Возможно телеграм каналы помогли столь бурному росту🤔

📉Mail.Ru Group +3.1% Бумагу перепродали, инвесторы надеются что падение закончилось🤔

📉НЛМК -3.4%📉ММК -1.4% 📉Северсталь -3% Цены на сталь продолжают движение вниз. НЛМК во время диалога с инвесторами сообщил, что есть план увеличения капзатрат, который объявят в конце года😔

📉Аэрофлот -1.5% Пассажиропоток группы «Аэрофлот» в апреле упал на 34,5% к «доковидному» 2019г. Аэрофлот планирует в июне собрать заявки инвесторов на биржевые облигации объемом от 15 млрд рублей.

📉ФосАгро -1.8% Инвесторы фиксируют прибыль, акции находятся на максимумах.

А вот объяснения причин падения/роста акций в рамках конкурса от победителя :

📈Казаньоргсинтез +11.7% Лидер роста.

Поводом послужила новость о ходатайстве Сибура в ФАС о выкупе 100% акций ТАИФа. Спекулянты активизировались.

📉Таттелеком -2.3% Лидер падения.

28 мая будет последний день с дивидендами.

Кто-то спешно фиксирует прибыль, опасаясь, что за дивидендным гэпом последуют ещё более сильные продажи. За год акции выросли на 130%. Несмотря на рекордную чистую прибыль и рекордные дивиденды, доходность всего 5,7%. Раньше было значительно больше. Акции выглядят перегретыми.

Поздравляю победителей:

Лидер роста : Greeeeezly

Лидер падения :Greeeeezly

Набсовет ВТБ может изменить дивидендные выплаты по префам за 2020 год - Финам

- 26 мая 2021, 18:49

- |

Надо отметить, что в ВТБ осознают данную проблему и пытаются ее решить. В частности, менеджмент банка предлагал Минфину в течение 7 лет направлять дивидендные выплаты по «префам» на обратный выкуп этих бумаг. При этом банк сохранил бы принцип регулярных 50% дивидендных выплат и равной дивидендной доходности. Однако Минфин не согласился с такой схемой, так что сложная структура капитала ВТБ с несколькими типами акций, вероятно, будет сохраняться в обозримом будущем. Тем не менее, если будет принята какая-то формула, которая позволит сделать дивидендные выплаты по «префам» более прозрачными, это, вероятно, будет положительно воспринято рынком. Наша целевая цена по акциям ВТБ на конец 2021 года составляет 0,0601 рубля, рекомендация – «Покупать».Додонов Игорь

ГК «Финам»

Фондовый рынок акции РФ 26 мая 21 года идеи мысли

- 26 мая 2021, 18:37

- |

Batya Trader, [26.05.21 16:56]

Лукойл вышел хороший отчет, но 6к никак не пробьет возможен откат вниз. при пробитии 6к можно попробовать купить с минимальным стопом

Batya Trader, [26.05.21 16:59]

фосагро наблюдаю вчера была мысль что неуспел в последний вагон сесть в ракету, но нельзя торопится никогда никаких эмоций. Фосагро вяло растет если сегодня закроется ниже 4562 можно даже и шортануть)

Batya Trader, [26.05.21 17:02]

детский мир купил и скорее всего куплю еще посмотрю на дальнейшую динамику цены, нравится магазин где сбываются мечты детей работает по системе win to win стоп 4%

Batya Trader, [26.05.21 17:26]

московская биржа акции смотрят в сторону лонга но пока рано тем более геп неотработанный сверху

Batya Trader, [26.05.21 17:38]

мечел неадекватно пульнул вверх и сразу пошел на ретест ситуация последние три дня шортовая но есть уровни 80 и 70 их так просто не сдадут я думаю в любом случае поживем увидим Пока наблюдаю за мечелом

Batya Trader, [26.05.21 17:52]

втб ситуация шортовая с февраля месяца, просто кто-то балуется и нажимает на кнопку покупая и продавая сразу несколько миллионов лотов :) ждемс

Дивиденды Ростелеком составят ₽5 на акцию

- 26 мая 2021, 18:36

- |

по привилегированным акциям типа А в размере 5 рублей на одну акцию,

по обыкновенным акциям в размере 5 рублей на одну акцию,

что совокупно по всем привилегированным типа А и обыкновенным акциям ПАО «Ростелеком» составляет 17 462 815 380 рублей.

Определить, что сумма начисленных дивидендов в расчете на одного акционера ПАО «Ростелеком» определяется с точностью до одной копейки по правилам математического округления.

2. Установить дату, на которую определяются лица, имеющие право на получение дивидендов по результатам 2020 года: 12 июля 2021 года.

ГОСА — 28 июня 2021 года

закр реестра ГОСА — 6 июня 2021 года

источник

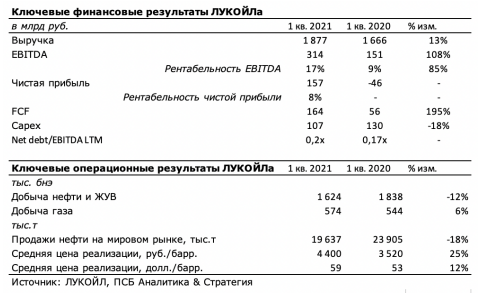

Результаты Лукойла оцениваются высоко - Промсвязьбанк

- 26 мая 2021, 18:31

- |

ЛУКОЙЛ отчитался за 1 кв. 2021 г. с результатами лучше ожиданий рынка. При этом отметим, что с операционной точки зрения компания под влиянием все еще низкого мирового спроса на энергоносители из-за эпидемии коронавируса и в условиях необходимости участвовать в программе ОПЕК+ снизила как объемы добычи нефти и ЖУВ на 12% г/г, так и объемы реализации нефти на мировом рынке на 18% г/г. Основную поддержку финрезультатам оказал рост цен на нефть и нефтепродукты как в долларах, так и в рублях, а также валютный фактор (девальвация рубля).

Так, выручка ЛУКОЙЛа в 1 кв. 2021 г. выросла на 13% г/г – до 1,87 трлн руб., благодаря росту цен на нефть и девальвации рубля, но при этом негативный эффект на результат оказало снижение объемов добычи и переработки, а также трейдинга.

EBITDA выросла вслед за выручкой – в 2 раза – до 314 млрд руб. Помимо ценового и валютного факторов отметим положительное влияние, которое оказали на рост EBITDA временный лаг по экспортной пошлине и НДПИ (1,18 долл./барр. против отрицательного значения в примерно 2 долл./барр. в 1 кв. 2020 г.), а также демпфирующий фактор (в 1 кв. 2021 г. стал положительным, в результате чего ЛУКОЙЛ получил вычет в размере 7,9 млрд руб. против 12,5 млрд руб., уплаченных в бюджет год назад). Рентабельность EBITDA подскочила до 17% с 9% в 1 кв. 2020 г., что мы считаем достаточно хорошим результатом.

Вместо убытка, зафиксированного в 1 кв. 2020 г., ЛУКОЙЛ в этом году получил прибыль в 157 млрд руб. Во многом в плюс сыграло заметное (1,1 млрд руб. против 14,9 млрд руб.) уменьшение потерь по курсовым разницам и отсутствие «бумажных» убытков от обесценения активов, которые наблюдались в прошлом году (более 40 млрд руб.).

Свободный денежный поток ЛУКОЙЛа в 1 кв. 2021 г. вырос почти в 3 раза – до 164 млрд руб. как вследствие роста потока от операционной деятельности, так и снижения капитальных затрат на 18% г/г – до 107 млрд руб. Это было обусловлено снижением расходов в «тяжелом» сегменте разведки и добычи (кроме Ирака) под влиянием действия соглашения ОПЕК+.

Долговая нагрузка ЛУКОЙЛа (чистый долг/EBITDA LTM) незначительно выросла – до 0,2х.

Мы высоко оцениваем результаты ЛУКОЙЛа, отмечая заметный рост рентабельности, свободного денежного потока и получение прибыли. Рост свободного денежного потока важен с точки зрения дивидендов, так как ЛУКОЙЛ платит акционерам исходя из него (с корректировками на капзатраты, уплаченные проценты, расходы на обратный выкуп акций и погашение обязательств по аренде). Так, по итогам 1 кв. скорректированный на эти статьи свободный денежный поток составил 146,4 млрд руб. Соответственно, акционеры могут рассчитывать на 211 руб./акцию, что дает доходность в 3,5%.Крылова Екатерина

Рост цен на энергоносители и смягчение условий в рамках соглашения ОПЕК+ позволяют нам ожидать также сильных результатов ЛУКОЙЛа во 2 кв. 2021 г. Мы рекомендуем «покупать» бумаги компании с таргетом в 6963 руб./акцию.

«Промсвязьбанк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал