Блог им. bulatyakupov

Как анализировать акции перед IPO?

- 26 мая 2021, 18:52

- |

Доброго вечера! В прошлом посте я писал о том, что такое IPO и как в нем участвовать любому человеку, у которого есть брокерский счет. Сегодня продолжу тему IPO и расскажу, как я анализирую компанию, выходящую на биржу.

Как вы знаете из прошлого поста, перед IPO компания совместно с брокером и консультантами проводят road show, во время которого идет рекламная кампания, инвесторам рассказывают об успехах компании и о её перспективах. Всё ради того, чтобы привлечь инвесторов и подогреть их интерес.

С этой информацией нужно ознакомиться, чтобы понять, что за компания выходит на биржу. Особенно необходимо обратить внимание на финансовые показатели, инвестиционные проекты в перспективе и на то, куда пойдут привлечённые деньги от IPO. Однако ни в одном road show я не встречал стоимостную оценку акций компании, информация по которой является самой важной для инвестора в IPO.

Например, завод по производству булочек объявляет IPO. Перед этим проводится road show, где рассказывают о вкусных булочках, большом объёме производства, прибылях и перспективах открытия ещё одного завода. Объявлен диапазон цены акций на IPO: 95-105 руб. Все замечательно, но постойте… 100 рублей за акцию — это дорого или дёшево? Почему не 10 руб. или не 1000 руб., а именно 100 руб.?

Чтобы это понять, я провожу стоимостную оценку акций компании, которая сводится к расчету коэффициента PE (отношение цены акции к годовой прибыли на акцию). Я рассчитываю:

1. текущий PE на основе фактических данных о прибыли

2. перспективный (форвардный) PE на основе прогноза прибыли в будущем

3. PE на основе данных о капитализации компании брокерами и аналитиками.

Найдя эти показатели, я для себя решаю, дорогие акции или нет, сравнивая их с PE аналогичных компаний и рынка в целом.

Для расчёта PE нужно знать 3 величины:

1. Цену акций

2. Количество акций

3. Годовую прибыль компании

Диапазон цены акций всегда объявляют непосредственно перед IPO. Также объявляется примерный объем размещения. А годовую прибыль можно посмотреть в отчётах компании. Таким образом, можно рассчитать приблизительный PE для акций компании по формуле: 1*2/3 (из величин выше)

Как я писал выше, можно попытаться спрогнозировать прибыль компании в будущем на основе динамики и перспектив и рассчитать форвардный PE по той же формуле, только вместо фактической годовой прибыли будет прогнозная прибыль. Также можно сравнить полученные значения с оценкой капитализации компании аналитиками и брокерами. Капитализация — это произведение цены акции и их количества.

Если, например, у компании на IPO текущий PE получился 15, а форвардный — 10, и у аналогичных компаний и рынка в целом примерно также, то можно рассмотреть участие в IPO. Если PE у компании, выходящей на биржу, сильно выше аналогов и рынка в целом, то стоит много раз подумать.

При анализе IPO можно идти от обратного, т.е. рассчитывать возможную цену акций на размещении до того, как объявили её диапазон. Я чаще так и поступаю, чтобы максимально объективно оценить акции, не зная официальных цифр.

Принцип и формулы те же, просто немного другой порядок расчёта. Если при расчете PE нужно знать прибыль, цену акций и их количество, то при расчете цены акции нужно знать прибыль, количество акций и PE.

Если прибыль и количество акций нам известно, то в качестве PE я принимаю значение, которое дал бы анализируемой компании. Для этого также смотрю на этот показатель у конкурентов и у рынка в целом. Смотрю на оценку капитализации компании аналитиками. Если у конкурентов PE примерно 15, то и в расчётах анализируемой компании я приму это значение.

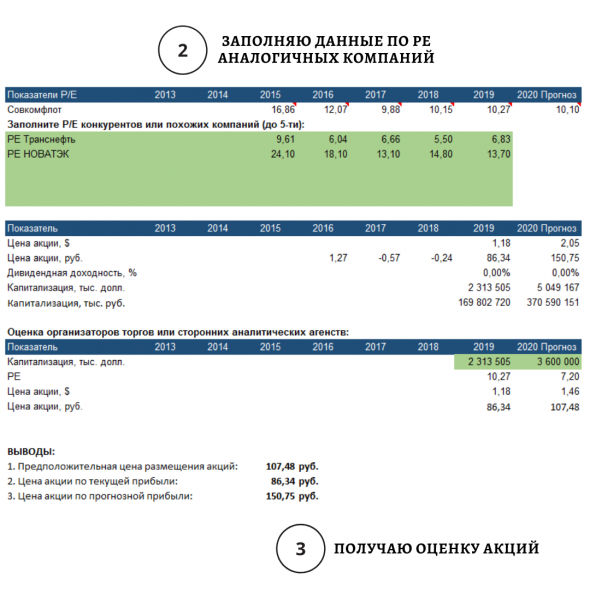

Всё это я рассчитываю задолго до объявления диапазона цены IPO. Потом, когда становится известен этот диапазон, я сравниваю его со своими расчётами. Помню проводил расчёт цены акций Совкомфлота. У меня получилось 80-90, потом повели IPO с ценой 105, что сильно выше моих расчетов, поэтому я не участвовал в нем и подождал свою цену. Несколько месяцев спустя цена опустилась до 90 и до сих пор там болтается.

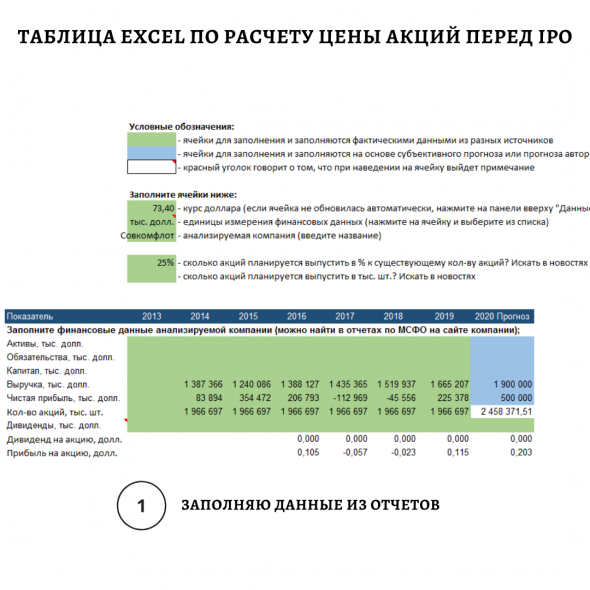

Для себя я как обычно составил таблицу Excel, которая упрощает расчеты. На картинках в сделал скриншоты таблицы с анализом Совкомфлота. Алгоритм расчета простой:

- Заполняю данные по выручке и прибыли компании

- Заполняю данные по количеству акций, а также сколько планируется выпустить при IPO

- Прикидываю прогноз по выручке и прибыли

- Заполняю PE аналогичных компаний-конкурентов

- Получаю примерные оценки стоимости акций

Сложности часто возникают с поиском информации по количеству акций у компании, а также с объемом выпуска на IPO. Чаще у компаний уже есть акции, но они не обращаются на бирже, и компания выпускает новые акции и выходит на IPO. Иногда просто менеджмент продает свои акции в рынок и количество акций не меняется при IPO.

Также порой сложно спрогнозировать будущие выручку и прибыль компании, особенно если динамика по годам нестабильна. Наконец, иногда трудно найти аналогичные компании в отрасли и приходится брать среднестрановой показатель PE.

Но без сложностей в инвестициях делать нечего, и если бы не они, все были бы богатыми, что невозможно априори. Суть грамотного анализа состоит в том, чтобы правильно оценить исходные параметры для расчета. А все модели и таблицы лишь упрощают задачу расчета.

Этот пост из моего блога об инвестициях в Instagram:

www.instagram.com/long_term_investments/?hl=ru

Подписывайтесь!

теги блога Булат - @long_term_investments

- buyback

- ETF

- ipo

- QUIK

- акции

- аналитика

- атон

- аттестат ФСФР

- Аттестат ФСФР 1.0

- банки

- баффет

- биржа

- Большая игра на понижение

- брент

- Брокер

- брокерский счет

- брокеры

- возврат ндфл

- волатильность

- вопрос

- выбор брокера

- вычет

- вычеты

- дивиденды

- для новичков

- долгосрочное инвестирование

- долгосрочные инвестиции

- доходность

- заявки

- иис

- инвестирование

- инвестиции

- инвестор

- инвестпрограмма

- инвестции

- индекс

- Индекс МосБиржи

- Интер РАО

- инфляция

- капитал

- квартальная отчетность

- квик

- ключевая ставка

- книга

- Книги

- книги по инвестициям

- комиссии брокера

- конкурс смартлаб

- короткая позиция

- крах

- кризис

- купон

- купоны

- логарифмический график

- мобильный пост

- МосБиржа

- мсфо

- налоги

- налоговая оптимизация

- налоговые вычеты

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- наследование

- Нефть

- обвал

- облигации

- отчетность

- отчеты

- офз

- падение акций

- перевод ИИС

- покупка акций

- полиметалл

- портфельная теория Марковица

- прогноз по акциям

- прогнозирование

- работа биржи

- расчет доходности

- РЕПО

- санкции

- сбербанк

- Сбербанк Управление активами

- Сервисы

- смартлаб конкурс

- статистика

- стоимостное инвестирование

- стратегия

- стратегия инвестирования

- татнефть

- торговый терминал

- трейдинг

- Украина

- учет

- фондовый рынок

- фсфр 1.0

- фундаментальный анализ

- фьючерс mix

- ЦБ

- Чистая прибыль

- Яндекс