SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ЯНдекс

Фарватер рынка: Два шага вперед, шаг назад - Атон

- 08 августа 2019, 21:51

- |

Мы по-прежнему оптимистично оцениваем перспективы российских акций и ожидаем их роста до конца года, когда инвесторы сосредоточат внимание на мультипликаторах и дивидендах следующего 2020 года.

Индекс РТС торгуется со средним Р/E 2020П 5.3х против 5-летнего среднего 6.0-6.5x. Наша цель по индексу РТС – 1500+ к середине 2020.

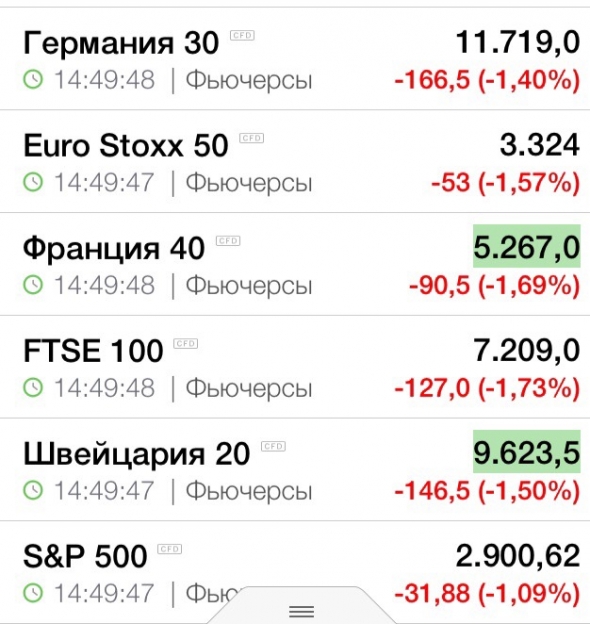

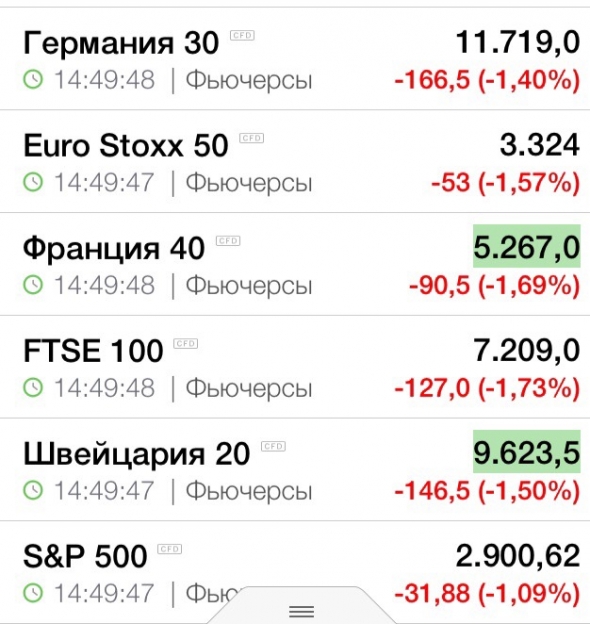

На глобальных рынках много рисков: торговые разногласия между США и Китаем, Brexit, слабые макро данные. Нужно пристально следить за их развитием. Однако возможные коррекции российского рынка мы рассматриваем, как хорошую возможность для покупки.

Позитивный взгляд на российский рынок сохраняется. Дивидендный сезон окончен и в ближайшие два-три месяца очевидных факторов роста российских акций мы не предвидим. Внимание инвесторов сосредоточено на торговой войне между США и Китаем, а также на слабых макропоказателях ряда развитых стран. Сильная волатильность на мировых рынках неизбежно затронет и российский, но в меньшей степени, так как на нем, по нашему мнению, и так немного «горячих» спекулятивных инвестиций от международных фондов. Кроме того, поддержку рынку оказывают хорошие фундаментальные показатели, низкая оценка компаний и сохраняющийся отличный уровень дивидендных выплат. Снижение котировок мы по-прежнему считаем хорошей возможностью для покупки. К концу 2019 инвесторы начнут оценивать прогнозные мультипликаторы будущего года, и российские акции могут получить новый импульс к росту. Исходя из прогнозов на 2020 год, P/E индекса РТС составляет 5.3x против исторического среднего за пять лет 6.0-6.5x, а дисконт к EM достиг 55% против исторических 50%. К началу нового сезона дивидендных выплат к середине будущего года индекс РТС может легко превысить 1 500 пунктов, учитывая, что сейчас средняя див. доходность индекса опять на историческом максимуме в 7%.

( Читать дальше )

Индекс РТС торгуется со средним Р/E 2020П 5.3х против 5-летнего среднего 6.0-6.5x. Наша цель по индексу РТС – 1500+ к середине 2020.

На глобальных рынках много рисков: торговые разногласия между США и Китаем, Brexit, слабые макро данные. Нужно пристально следить за их развитием. Однако возможные коррекции российского рынка мы рассматриваем, как хорошую возможность для покупки.

Мы добавили в наш список лучших акций новые имена: Норильский никель, Московская биржа, Аэрофлот, ТМК, Эталон и Юнипро.Атон

Позитивный взгляд на российский рынок сохраняется. Дивидендный сезон окончен и в ближайшие два-три месяца очевидных факторов роста российских акций мы не предвидим. Внимание инвесторов сосредоточено на торговой войне между США и Китаем, а также на слабых макропоказателях ряда развитых стран. Сильная волатильность на мировых рынках неизбежно затронет и российский, но в меньшей степени, так как на нем, по нашему мнению, и так немного «горячих» спекулятивных инвестиций от международных фондов. Кроме того, поддержку рынку оказывают хорошие фундаментальные показатели, низкая оценка компаний и сохраняющийся отличный уровень дивидендных выплат. Снижение котировок мы по-прежнему считаем хорошей возможностью для покупки. К концу 2019 инвесторы начнут оценивать прогнозные мультипликаторы будущего года, и российские акции могут получить новый импульс к росту. Исходя из прогнозов на 2020 год, P/E индекса РТС составляет 5.3x против исторического среднего за пять лет 6.0-6.5x, а дисконт к EM достиг 55% против исторических 50%. К началу нового сезона дивидендных выплат к середине будущего года индекс РТС может легко превысить 1 500 пунктов, учитывая, что сейчас средняя див. доходность индекса опять на историческом максимуме в 7%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Возможные поправки в закон о регулировании деятельности такси могут нести риски для Яндекса -Альфа-Банк

- 08 августа 2019, 17:57

- |

Как сообщают СМИ, комитет Госдумы по транспорту и строительству подготовил новую версию законопроекта о регулировании деятельности такси. Проект с поправками был распространен среди депутатов, но пока в базе данных парламента документа нет.

В сравнении с предыдущей версией, которая обсуждалась в конце мая этого года, региональным властям позволят вводить аттестацию водителей на знание города, соискатели должны будут представить справку о наличии парковочного места (там будет храниться машина после смены).

Комитет Госдумы рассмотрит, обсудит и одобрит поправки к законопроекту в сентябре. Новые инициативы не обсуждались с самими участниками этого рынка, несмотря на большую критику этих нововведений с их стороны. В случае одобрения, поправки будут иметь серьезный риск для российских сервисов по онлайн заказу такси, в частности, для сервиса «Яндекс.Такси» компании «Яндекс», на долю которого пришлось 21% совокупной выручки «Яндекса» в 2К19 и 423 млн руб. EBITDA.

В сравнении с предыдущей версией, которая обсуждалась в конце мая этого года, региональным властям позволят вводить аттестацию водителей на знание города, соискатели должны будут представить справку о наличии парковочного места (там будет храниться машина после смены).

Комитет Госдумы рассмотрит, обсудит и одобрит поправки к законопроекту в сентябре. Новые инициативы не обсуждались с самими участниками этого рынка, несмотря на большую критику этих нововведений с их стороны. В случае одобрения, поправки будут иметь серьезный риск для российских сервисов по онлайн заказу такси, в частности, для сервиса «Яндекс.Такси» компании «Яндекс», на долю которого пришлось 21% совокупной выручки «Яндекса» в 2К19 и 423 млн руб. EBITDA.

Мы считаем, что новость может быть использована для открытия короткой позиции в акциях YNDX на фоне усиления волатильности рынка в целом.Альфа-Банк

На Яндекс.Драйв пришлось 45% выручки экспериментального сегмента Яндекса - Альфа-Банк

- 07 августа 2019, 14:48

- |

Каршеринг «Яндекса» («Яндекс.Драйв») стал третьим на российском рынке по выручке за 2018 г. По данным СПАРК, выручка «Яндекс.Драйв» за 2018 г. составила 1,13 млрд руб., поместив этот сервис на третье место на российском рынке каршеринга после «Делимобиля» и BelkaСar, несмотря на то, что он находится на раннем этапе развития (запущен в феврале 2018 г.).

Расхождение между «Яндекс.Драйв» и двумя лидерами рынка по выручке составляет, соответственно, 27% и 18%. В то же время сервис показал самый большой чистый убыток по РСБУ среди компаний-аналогов (0,55 млрд руб.), что указывает на более агрессивные инвестиции в завоевание рыночной доли.

Расхождение между «Яндекс.Драйв» и двумя лидерами рынка по выручке составляет, соответственно, 27% и 18%. В то же время сервис показал самый большой чистый убыток по РСБУ среди компаний-аналогов (0,55 млрд руб.), что указывает на более агрессивные инвестиции в завоевание рыночной доли.

Так как результаты по РСБУ сильно не отличаются от показателей по US GAAP, мы полагаем, что на «Яндекс.Драйв» пришлось 45% выручки экспериментального сегмента «Яндекса» и 46% убытка EBITDA в 2018 г. Парк автомобилей сервиса насчитывает 11 500 машин в 2К19 по данным компании, что примерно в два раза больше в сравнении с началом этого года. Количество завершенных поездок превысило 26 млн с момента запуска сервиса.Альфа-Банк

Акции каких компаний вы планируете купить на коррекции?

- 05 августа 2019, 15:34

- |

В условиях, когда на всех мировых рынках преобладает красный цвет, самое время составить список потенциальных покупок.

На текущий момент я поглядываю за акциями таких компаний:

1. Яндекс по 2400 и ниже. Самая быстрорастущая компания на нашем рынке и пока нет оснований полагать, что темпы роста сильно упадут в ближайшие 2 года.

2. EN+ очень хочу удвоить позицию и готов это сделать даже по текущим ценам, но торговая война сказывается на котировках алюминия, а без роста цен на данный металл какого-то сильного апсайда нет.

3. Газпром. Готов восстановить проданную позицию по 190 — 200 рублей. Цены на газ продолжают штурмовать минимумы и скоро это отразится на финансовых показателях, к которым хотят привязать дивиденды.

Из того что нравится, но покупать пока не готов.

4. Префы Сбербанка можно брать по текущим, форвардная див. доходность к 2020 году 10,5% чистыми (22 рубля грязными). Но доля в 15% от портфеля меня полностью устраивает, поэтому докупать не планирую.

( Читать дальше )

На текущий момент я поглядываю за акциями таких компаний:

1. Яндекс по 2400 и ниже. Самая быстрорастущая компания на нашем рынке и пока нет оснований полагать, что темпы роста сильно упадут в ближайшие 2 года.

2. EN+ очень хочу удвоить позицию и готов это сделать даже по текущим ценам, но торговая война сказывается на котировках алюминия, а без роста цен на данный металл какого-то сильного апсайда нет.

3. Газпром. Готов восстановить проданную позицию по 190 — 200 рублей. Цены на газ продолжают штурмовать минимумы и скоро это отразится на финансовых показателях, к которым хотят привязать дивиденды.

Из того что нравится, но покупать пока не готов.

4. Префы Сбербанка можно брать по текущим, форвардная див. доходность к 2020 году 10,5% чистыми (22 рубля грязными). Но доля в 15% от портфеля меня полностью устраивает, поэтому докупать не планирую.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 05 августа 2019, 09:01

- |

НОВАТЭК перебежал «Газпрому» Европу. Российские СПГ и трубопроводный газ стали основными конкурентами в ЕС

Главными конкурентами «Газпрома» на европейском рынке в первом полугодии стали поставщики сжиженного газа и в первую очередь НОВАТЭК. Именно частная российская компания в наибольшей степени увеличила поставки СПГ в Европу (на 9,5 млрд кубометров), опередив как производителей из США, так и Катар. Тем не менее «Газпром», по расчетам “Ъ”, сохранил поставки в ЕС на уровне 2018 года, а падение экспорта компании в основном объясняется снижением потребления в Турции.

https://www.kommersant.ru/doc/4052442

«Роснефть» уронила добычу. Она снижается у компании третий месяц подряд

( Читать дальше )

Яндекс на рост?

- 02 августа 2019, 18:51

- |

В прошлом посту по Яндексу я писал, что график пробьет потолок в 2519 и пойдет выше в этом году, потолок уже весь пропилен и нет сомнения в том, что Яндекс двинется дальше вверх, так как по Эллиотту график сейчас находится в импульсной стадии 3 второстепенной волны зеленая разметка, внутри 3 промежуточной (голубая разметка). С момента завершения 2 промежуточной волны (голубая разметка) график сформировал четкий восходящий канал цикла, в котором, я предполагаю и будет развиваться восхождение по Эллиотту 3 второстепенная волна должна завершить свое формирование между отметками 3250-3500, а 3 промежуточная у отметки 3650.

На графике.

( Читать дальше )

Чистая прибыль Сбербанка в 2019 году может быть на уровне 870 млрд рублей - Атон

- 01 августа 2019, 11:58

- |

Длинная телеконференция «Сбербанка» затронула много тем: развитие экосистемы; влияние продажи Денизбанка на капитал и дивиденды; регулирование ЦБ, прогнозы на 2019 год. На наш взгляд, были как положительные, так и отрицательные темы во время разговора с менеджментом, что в целом должно оказать нейтральное влияние на динамику цен акций банка в краткосрочной перспективе.

Денизбанк: сделка окончательно закрыта. В целом, инвестиции Сбербанка в Денизбанк были успешными — общий приток денежных средств после завершения сделки составит 5 млрд долл. Коэффициент CET1 банка улучшится на 120 бп (против ожидаемых ранее 100 бп). С другой стороны, Сбербанк отразит в 3кв19 «бумажный» убыток от сделки в размере 70 млрд руб. Это исключительно бухгалтерский эффект, но он окажет небольшое негативное влияние на годовую чистую прибыль банка и, в свою очередь, на его дивиденды. По нашим оценкам, при коэффициенте выплат 50% DPS должен составлять 19-20 руб. (ранее мы прогнозировали дивиденд в размере 20-21 руб.), что предполагает дивидендную доходность в 8,4% и 9,6% для обык. и прив. акций соответственно.

( Читать дальше )

Денизбанк: сделка окончательно закрыта. В целом, инвестиции Сбербанка в Денизбанк были успешными — общий приток денежных средств после завершения сделки составит 5 млрд долл. Коэффициент CET1 банка улучшится на 120 бп (против ожидаемых ранее 100 бп). С другой стороны, Сбербанк отразит в 3кв19 «бумажный» убыток от сделки в размере 70 млрд руб. Это исключительно бухгалтерский эффект, но он окажет небольшое негативное влияние на годовую чистую прибыль банка и, в свою очередь, на его дивиденды. По нашим оценкам, при коэффициенте выплат 50% DPS должен составлять 19-20 руб. (ранее мы прогнозировали дивиденд в размере 20-21 руб.), что предполагает дивидендную доходность в 8,4% и 9,6% для обык. и прив. акций соответственно.

( Читать дальше )

Сбербанк остается одним из лучших инвестиционных идей в секторе - Атон

- 31 июля 2019, 14:21

- |

Результаты за 2К19 по МСФО: большая чистая прибыль за счет маленьких резервов, остальные цифры соответствуют ожиданиям

· Чистая прибыль — 250 млрд руб. (+16,3% г/г) на 8% лучше консенсуса из-за низкой стоимости риска всего 0.3% в связи с восстановлением резервов по кредитам Агрокору.

· ЧПМ улучшилась на 20 бп; качество активов хорошее (3 стадия — 7,8%). Розница единственный драйвер (+ 7,8% с начала года) кредитного портфеля, в то время как корпоративные кредиты сокращаются (-6,9%) на фоне слабого инвестиционного спроса в России.

· CET 1 12,3% за 1П19. Мы прогнозируем его рост до 13,8% на конец 2019 года. Это комфортный уровень для выплаты 50% чистой прибыли на дивиденды. Мы прогнозируем дивиденд в размере 20-21 руб, что предполагает доходность 9-10%.

· Сбербанк торгуется с P/E 2020E — 5,1х и P/BV — 1,04х против 6,2х и 1,2x исторических средних, что относительно дешево. Акции банка остаются нашим топ пиком.

Результаты за 2К19 по МСФО – чистая прибыль выше консенсуса из-за низкой стоимости риска. Банк заработал 250 млрд руб. чистой прибыли за 2К19 (+16,3% г/г), что предполагает годовой ROE на уровне 24,9%. Результат оказался намного выше консенсуса (220 млрд. Руб.). Чистый процентный доход вырос на 1,2% г/г / 4,6% кв/кв до 353 млрд руб., при чистой процентной марже на уровне 5,41% (против 6,09% за 2К18 и 5,27% за 1К19) –на уровне ожиданий. Рост комиссионного дохода замедлился до 4,2% г/г и составил 116,7 млрд руб. (на 5% ниже консенсуса) в связи с высоким базовым эффектом прошлого года. Объем созданных резервов сократился до 8,8 млрд руб. против 35,8 млрд руб. за 1П18, что предполагает стоимость риска 0,3%, — значительно лучше консенсуса (1,2%) из-за восстановления резервов по кредитам Агрокору.

( Читать дальше )

· Чистая прибыль — 250 млрд руб. (+16,3% г/г) на 8% лучше консенсуса из-за низкой стоимости риска всего 0.3% в связи с восстановлением резервов по кредитам Агрокору.

· ЧПМ улучшилась на 20 бп; качество активов хорошее (3 стадия — 7,8%). Розница единственный драйвер (+ 7,8% с начала года) кредитного портфеля, в то время как корпоративные кредиты сокращаются (-6,9%) на фоне слабого инвестиционного спроса в России.

· CET 1 12,3% за 1П19. Мы прогнозируем его рост до 13,8% на конец 2019 года. Это комфортный уровень для выплаты 50% чистой прибыли на дивиденды. Мы прогнозируем дивиденд в размере 20-21 руб, что предполагает доходность 9-10%.

· Сбербанк торгуется с P/E 2020E — 5,1х и P/BV — 1,04х против 6,2х и 1,2x исторических средних, что относительно дешево. Акции банка остаются нашим топ пиком.

Результаты за 2К19 по МСФО – чистая прибыль выше консенсуса из-за низкой стоимости риска. Банк заработал 250 млрд руб. чистой прибыли за 2К19 (+16,3% г/г), что предполагает годовой ROE на уровне 24,9%. Результат оказался намного выше консенсуса (220 млрд. Руб.). Чистый процентный доход вырос на 1,2% г/г / 4,6% кв/кв до 353 млрд руб., при чистой процентной марже на уровне 5,41% (против 6,09% за 2К18 и 5,27% за 1К19) –на уровне ожиданий. Рост комиссионного дохода замедлился до 4,2% г/г и составил 116,7 млрд руб. (на 5% ниже консенсуса) в связи с высоким базовым эффектом прошлого года. Объем созданных резервов сократился до 8,8 млрд руб. против 35,8 млрд руб. за 1П18, что предполагает стоимость риска 0,3%, — значительно лучше консенсуса (1,2%) из-за восстановления резервов по кредитам Агрокору.

( Читать дальше )

Вложения в акции Яндекса выглядят рискованными - Фридом Финанс

- 30 июля 2019, 17:17

- |

Член комитета Госдумы по информационной политике, информационным технологиям и связи Антон Горелкин 26 июля заявлял, что законопроект о значимых информационных ресурсах относит к таковым IT-компании, которые ориентированы на российский рынок, включая «Яндекс» и Mail.ru. Новости о дискуссии вокруг законопроекта пока не проясняют ситуацию.

ИК «Фридом Финанс»

Сейчас «Яндекс» торгуется с мультипликатором Р/Е около 30х. В рамках текущего тренда выручки и чистой прибыли, при небольшом их замедлении в 2020 году рынок ожидает снижения этого мультипликатора до 22х. Но и этот уровень выше текущего значения Р/Е для технологических компаний, входящих в расчет индекса S&P 500. При этом рассчитанное с учетом инфляции значение дохода на акцию технологических компаний, входящих в расчет индекса S&P 500, полученное на основе Р/Е, сейчас близко к 10-летним максимумам. В случае ускорения инфляции в США до 3–4% в ближайшие годы данные показатели, исходя из исторических аналогий, будут оказывать сильное давление на котировки компаний технологического сектора. На этом фоне рыночная роль и лоббистские возможности технологического сегмента слабеют. Мы наблюдаем это и в России, и в развитых странах. Например, Министерство юстиции США 23 июля объявило о начале антимонопольного расследования в отношении Amazon, Apple, Facebook и Google.

На этом фоне, принимая во внимание риски, для бизнеса компании, связанные с законопроектом о значимых информационных компаниях, мы оставляем акции «Яндекса» без оценки.

Вложения в акции «Яндекса», особенно учитывая их крайне высокие оценки по P/E (капитализация к прибыли на акцию), по-прежнему выглядят высоко рискованными сравнительно с другими вариантами получения дохода на рынке.Осин Александр

ИК «Фридом Финанс»

Сейчас «Яндекс» торгуется с мультипликатором Р/Е около 30х. В рамках текущего тренда выручки и чистой прибыли, при небольшом их замедлении в 2020 году рынок ожидает снижения этого мультипликатора до 22х. Но и этот уровень выше текущего значения Р/Е для технологических компаний, входящих в расчет индекса S&P 500. При этом рассчитанное с учетом инфляции значение дохода на акцию технологических компаний, входящих в расчет индекса S&P 500, полученное на основе Р/Е, сейчас близко к 10-летним максимумам. В случае ускорения инфляции в США до 3–4% в ближайшие годы данные показатели, исходя из исторических аналогий, будут оказывать сильное давление на котировки компаний технологического сектора. На этом фоне рыночная роль и лоббистские возможности технологического сегмента слабеют. Мы наблюдаем это и в России, и в развитых странах. Например, Министерство юстиции США 23 июля объявило о начале антимонопольного расследования в отношении Amazon, Apple, Facebook и Google.

На этом фоне, принимая во внимание риски, для бизнеса компании, связанные с законопроектом о значимых информационных компаниях, мы оставляем акции «Яндекса» без оценки.

Сбербанк отчитается в среду, 31 июля и проведет телеконференцию - Атон

- 30 июля 2019, 11:32

- |

В среду, 31 июля, Сбербанк опубликует финансовые результаты за 2К19/1П19 по МСФО.

В целом, мы ожидаем нейтральных результатов. Согласно консенсусу аналитиков, подготовленному банком, чистая прибыль должна составить 232 млрд руб. с предполагаемым ROE на уровне 23,1%. Чистый процентный доход прогнозируется на уровне 350 млрд руб. (+3,7% кв/кв / без изм. г/г). Чистый комиссионный доход должен составить 123 млрд руб. (+ 18% кв/кв / + 8,2% г/г). Операционные расходы ожидаются на уровне 167 млрд руб. (+ 97% кв/кв / + 8,9% г/г) с предполагаемым CiR в районе 34%. Ожидаемая стоимость риска составит 1,24% против 0,96% в 1К19. Мы думаем, что данный показатель может быть меньше при поправке на Агрокор. Мы ожидаем нейтральную реакцию рынка на результаты.Атон

Телеконференция: 31 июля в 17:00 по московскому времени. Тел: +44 (0) 330 336 9411, + 7-495-6469190 ID: 8960880 (англ.). Первый заместитель председателя правления компании Лев Хасис и финансовый директор Александр Морозов примут участие в звонке. Мы считаем, что, помимо традиционных отраслевых дискуссий, будет обсуждаться дальнейшее сотрудничество Сбербанка с Яндексом и Mail.ru Group.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал