Энел РОССИЯ

Энел Россия - подпишет соглашение о купле-продаже Рефтинской ГРЭС в июне

- 07 июня 2019, 10:04

- |

«Я думаю, мы подпишем договор купли-продажи в этом месяце. <...> Финальное закрытие сделки будет в конце года»

«Энел Россия» рассчитывает начать получать платежи в рамках сделки по продаже станции до конца 2019 года.

источник

- комментировать

- 218

- Комментарии ( 0 )

Новости компаний — обзоры прессы перед открытием рынка

- 07 июня 2019, 09:03

- |

Ямальское местосхождение. Shell и «Газпром нефть» начинают крупнейший за пять лет проект в российской нефтедобыче

Вхождение Shell в ямальский нефтяной проект «Газпром нефти» может стать крупнейшей сделкой западной компании в российском нефтяном секторе после введения санкций в 2014 году. Shell и «Газпром нефть» создадут паритетное СП по освоению пяти участков на Ямале. Их извлекаемые запасы, по неофициальным данным, около 250 млн тонн нефти и 200 млрд кубометров газа, общую стоимость источники “Ъ” предварительно оценивают в $1,2–2 млрд. Более того, у месторождений сложная геология, и «Газпром нефть» будет добиваться для них налоговых льгот. В случае успеха это существенно увеличит оценку проекта.

https://www.kommersant.ru/doc/3992909?from=main_1

( Читать дальше )

Энел Россия - СД рекомендовал акционерам одобрить продажу Рефтинской ГРЭС

- 06 июня 2019, 18:45

- |

2.2.3.2. Рекомендовать внеочередному Общему собранию акционеров одобрить крупную сделку на следующих существенных условиях:

Стороны Договора купли-продажи ПАО «Энел Россия» – Продавец, АО «Кузбассэнерго» – Покупатель.

Предмет Договора купли-продажи Продавец обязуется продать, а Покупатель обязуется приобрести имущество, составляющее Рефтинскую ГРЭС — тепловую электростанцию, расположенную в пос. Рефтинский Свердловской области, включая движимое и недвижимое имущество, а также запасы угля, сырья и запасных частей.

Цена Договора купли-продажи Не менее 21 (Двадцати одного) млрд. рублей (за вычетом НДС РФ) с учетом возможных корректировок (в размере до 5%).

Срок передачи права собственности в отношении имущества РГРЭС в пользу Покупателя В течение 18 месяцев с даты подписания Договора купли-продажи и его вступления в силу.

( Читать дальше )

Продажа Красноярской ГРЭС-2 позитивна для котировок ОГК-2 - Sberbank CIB

- 06 июня 2019, 13:24

- |

На наш взгляд, то обстоятельство, что в ценовой зоне Сибири у ГЭХ всего одна электростанция, предполагает, что холдинг не уделяет этому активу особого внимания. Если он перейдет к СГК, это может обеспечить определенный синергетический эффект, в основном за счет масштабов бизнеса компании в данном регионе.

Кроме того, СГК удалось получить контракт на модернизацию ТЭЦ в Красноярске, причем это самый дорогой из всех контрактов, которые на данный момент успела выдать или распределить на конкурсной основе госкомиссия. Теоретически, не исключено, что СГК готовится купить Красноярскую ГРЭС-2, чтобы попытаться получить аналогичные модернизационные контракты. При этом у ГЭХ нет никакой насущной необходимости продавать данный актив. Все это позволяет нам предположить, что переговоры между СГК и холдингом вполне могут увенчаться успехом. Последствия такой сделки для ОГК-2 в конечном итоге будут зависеть от цены актива (о ней пока ничего не известно), однако мы рассматриваем эту информацию как в целом позитивную с точки зрения котировок компании.Sberbank CIB

Хороший момент для входа в РусГидро на долгосрочную перспективу - Инвестиционная компания ЛМС

- 29 мая 2019, 16:31

- |

Объявленные дивиденды «РусГидро» за 2018 год составят $0.0006 (0,0367388 руб.). При текущей рыночной цене на уровне $0.008 (0.54 руб.), дивидендная доходность будет равна около 6,8%. Так как за 2019 год ожидается прибыль на уровне 2018 года, $0.460 млрд. (30,8 млрд. руб.), то данная дивидендная доходность сохранится и по итогам 2019 года. 2019 год — пиковый по инвестициям из-за строек на Дальнем Востоке, только в 2020 году инвестпрограмма снизится на 41%, до $1.123 млрд. (72,5 млрд. руб.). Поэтому это разовое негативное явление будет мешать росту капитализации государственной гидрогенерирующей компании.

Это событие не повторится. При этом нет риска дальнейшего ухудшения ситуации, так как по бизнес-плану в 2020- 2023 годах прибыль будет расти, суммы на новую стройку ТЭЦ определят к апрелю 2019, проекты новых станций будут только к июню 2020 года, стройка пройдёт в 2022-2024 годы. «РусГидро» приняло программу повышения капитализации в 2,5 раза до 2021, откажется от допэмиссий, инвестиций и получит необходимые для инвестиций средства за счёт роста тарифов. «РусГидро» приняло программу роста капитализации в 2,5 раза до 2021 года.

( Читать дальше )

Энел Россия - компания ЕСН не будет покупать Рефтинскую ГРЭС

- 17 мая 2019, 19:10

- |

владелец ЕСН Григорий Березкин, отвечая на вопрос, участвует ли ЕСН в покупке актива:

«Нет».«В нашем случае мы пока не смогли найти консенсус по цене»,

1prime.ru/energy/20190517/829986212.html

РЖД самостоятельно выходит на оптовый энергорынок

- 14 мая 2019, 22:45

- |

Компания может вскоре самостоятельно выйти на оптовый энергорынок, снизив траты на услуги «Русэнергосбыта» Григория Березкина почти на 500 млн рублей в год. Это следует из распоряжения, которое вскоре утвердит правительство.

МОСКВА, 13 мая — Минтранс подготовил проект распоряжения правительства о вступлении ОАО РЖД в ассоциацию «Совет рынка», сообщает «Коммерсант», который располагает копией документа. Это позволит монополии стать участником оптового энергорынка и снизить закупку электроэнергии через посредника — своего основного поставщика электроэнергии «Русэнергосбыт» (РЭС, 50,5% у ЕСН Григория Березкина, 49,5% у итальянской Enel). Сроки вступления РЖД в ассоциацию в документе не указаны, отмечает издание, но вопрос также должен быть вынесен на рассмотрение наблюдательного совета «Совета рынка». В энергорегуляторе газете сообщили, что пока официального обращения от РЖД не поступало.

О намерении РЖД самостоятельно покупать электроэнергию стало известно в январе. Тогда источники говорили, что компания не планирует полностью отказываться от услуг РЭС, поскольку стороны связаны долгосрочными обязательствами, но намерена частично снизить затраты за счет перехода на прямые закупки для новых объектов.

( Читать дальше )

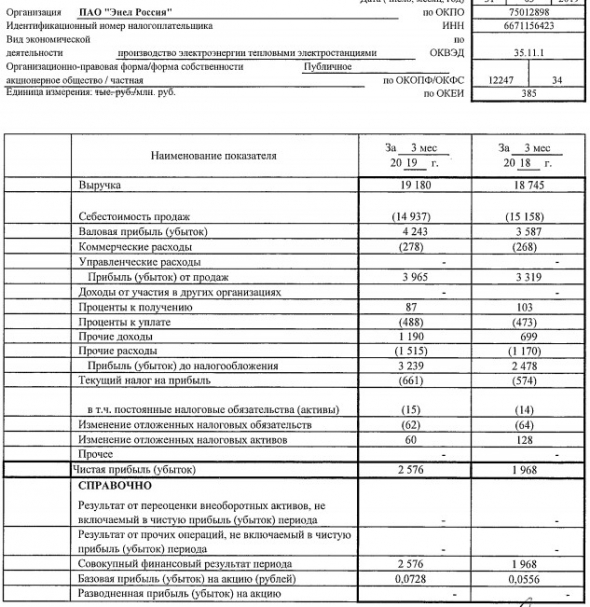

Энел Россия - чистая прибыль по РСБУ в 1 квартале выросла на 30,9%

- 30 апреля 2019, 12:08

- |

https://www.enelrussia.ru/content/dam/enel-ru/documents/ru/ifsr/%D1%80%D1%81%D0%B1%D1%83/RSBU119.pdf

Дивиденды Энел Россия с доходностью 13% поддержат интерес к акциям - Финам

- 29 апреля 2019, 14:36

- |

Прибыль в 1К19 увеличилась на 29%, достигнув 3,0 млрд руб. Факторами роста стали повышение цен на электроэнергию, мощность, экономия на отдельных операционных расходах, а также снижение финансовых расходов. Производственный отчет показал снижение отпуска электро- и тепловой энергии.

Дивиденд в этом сезоне составит 0,141 руб. на акцию с доходностью 13,0%. По дивдоходности акции ENRU- лучший эмитент в генерации. Дивиденды и отчет по прибыли поддержат восстановление котировок до «отсечки», но мы отмечаем, что потенциал бумаг может быть ограничен ожиданиями снижения денежного потока в этом году на фоне строительства 2х ветропарков по ДПМ, роста долга к концу года и риска сокращения дивидендов с 2019 года. Дивидендные метрики в этом сезоне – платеж и доходность, могут оказаться пиковыми в перспективе нескольких лет, но DY 2019-2020П в среднем 7,9% мы считаем приемлемой.Малых Наталия

Привлекательность инвестиционного кейса Энел Россия мы связываем с горизонтом 2021+, когда ветровые станции начнут приносить прибыль, благодаря чему кредитные метрики и норма выплат восстановятся. Мы сохраняем рекомендацию «держать».

ГК «ФИНАМ»

Энел Россия: существенному росту прибыли

- 29 апреля 2019, 11:49

- |

Чистая прибыль увеличилась на 29% год к году. Энел Россия на прошлой неделе опубликовала сильную финансовую отчетность за 1 кв. 2019 г. по МСФО, которая превзошла ожидания рынка по EBITDA и чистой прибыли. Несмотря на снижение выработки на 3,7% (здесь и далее – год к году), выручка увеличилась на 3,0% до 19,1 млрд руб. за счет роста цен на 6,5%. Выручка от продажи электроэнергии увеличилась на 5,4% до 12,4 млрд руб., от продажи мощности – на 1,1% до 5,4 млрд руб. на фоне индексации тарифов и КОМ. Операционные расходы остались приблизительно на уровне годичной давности, составив 15,1 млрд руб. Что касается переменных затрат, меньшие физические объемы топлива из-за снижения выработки были компенсированы ростом цены на него. Затраты на персонал сократились на 9,8%, также был отменен налог на движимое имущество, что способствовало уменьшению постоянных затрат на 14,2% до 2,7 млрд руб. В результате EBITDA выросла на 15,1% до 5,3 млрд руб., а рентабельность по EBITDA – на 2,9 п.п. до 27,7%. Снижение финансовых расходов, а также положительные курсовые разницы на фоне оптимизации структуры долга привели к увеличению чистой прибыли на 29,3% до 3,0 млрд руб., что стало позитивным сюрпризом для рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал