ЭНЕЛ РОССИЯ

Enel ждёт продажи Рефтинской ГРЭС к концу 18г

- 07 сентября 2018, 19:42

- |

На данный момент Enel ведет переговоры с единственным претендентом на покупку электростанции.

В мае Рейтер сообщал, что в переговорах о покупке Рефтинской остался один претендент – компания бизнесмена Андрея Мельниченко.

- комментировать

- 584

- Комментарии ( 0 )

Дивидендный кейс Энел Россия остается привлекательным

- 14 августа 2018, 16:57

- |

Результаты за 2К 2018 в целом нейтральны. По итогам года ожидается умеренное снижение прибыли, но мы считаем, что это уже учтено в ценах, и прогнозный объем доходов сможет обеспечить дивиденды с привлекательной доходностью. Выплаты за 2018-2019 гг. составят, по нашим оценкам, 0,130 и 0,144 руб. соответственно, а их доходность в среднем 10,3%. Высокая доходность позволит остаться одной из самых интересных идей в российской генерации.Малых Наталия

Оценка по мультипликаторам и собственной исторической дивидендной доходности транслирует целевую цену 1,56 руб. Исходя из потенциала 29% в перспективе года, мы повышаем рекомендацию с «держать» до «покупать» с расчетом на дивиденды с высокой доходностью в ближайшие несколько лет.

ГК «ФИНАМ»

Почему всем электрогенерирующим компаниям в России скоро придёт пиз..ц.

- 04 августа 2018, 10:45

- |

На форуме по Энел мне Тимофей задал вопрос, ответ на него тянет на статью. Я написал, что продажа Рефтинской ГЭС — позитив, так как вся генерация скоро станет убыточной. И лучше бы Энел продать вообще все свои электростанции в России, и тогда её котировки взлетят «до небес». И вообще, что все акции электрогенераторов надо продавать и ждать долголетнего падения ещё в 2-3 раза от текущих цен. Тимофей попросил пояснить.

Прибыль=выручка-себестоимость.

Себестоимость газовых и угольных станций примерно постоянна (при условии постоянной цены на газ и уголь). Примем за базу прогноза, что резких движений цены ближайшие 10лет не будет.

Выручка=тариф(вернее, та часть тарифа, которая идёт этой конкретной электростанции)*отпуск электроэнергии.

Я здесь обосновываю, что тариф и отпуск электричества ближайшие 10лет будет падать, и выручка станет ниже себестоимости. Нас ждут убытки и банкротства генераторов (либо гос.помощь).

В электрогенерации крайне неудачная модель ценообразования. Смесь рыночной конкуренции и государственного регулирования. За счёт ещё прибыльных компаний (Энел, ОГК-2, ТГК-1, Мосэнерго, Русгидро, Юнипро) «затыкают дыры» в убыточных и недофинансированных регионах (Кавказ, Дальний Восток).

( Читать дальше )

Целевая цена бумаг Энел Россия повышена до 1,63 рубля

- 02 августа 2018, 19:53

- |

Мы обновили финансовую модель «Энел Россия», включив в нее последние финансовые, операционные данные и прогнозы. Кроме того, в своей модели мы учли влияние ветряных проектов. В результате наша целевая цена была повышена на 5,2% до 1,63 руб. за акцию, а рекомендация – с «держать» до «покупать».

На данный момент будущее компании практически полностью зависит от продажи Рефтинской станции. Мы считаем позитивным участие компании в проектах по строительству ветряных станций, поскольку будущий денежный поток по этим проектам поддерживается повышенными платежами за мощность ДПМ ВИЭ на протяжении 15 лет.

Что касается продажи Рефтинской ГРЭС, то причина продажи актива нам до конца неизвестна, вероятнее всего, менеджмент заинтересован в сокращении валютных рисков. В 2015 г. отчасти из-за скачка закупочных цен на уголь компания получила рекордные убытки, а уже в начале 2016 г. стали ходить слухи о продаже станции. Таким образом, продажа станции растянулась уже почти на 3 года. Ранее мы ожидали, что цена продажи составит 35 млрд руб., но такие долгие переговоры, по нашему мнению, предвещают снижение цены продажи актива до 25-30 млрд руб. Продажа ключевого актива может ознаменовать смену приоритетов: компания станет более «зеленой», но ощутимо меньшей как по выработке, так и по стоимости. Мы видим логичным направление средств от продажи станции на строительство ветропарков и не ждем специальных дивидендов, но продажа станции может вылиться в спекулятивный рост котировок в моменте.

Инвестпривлекательность Энел Россия может оказаться под вопросом

- 02 августа 2018, 14:15

- |

31 июля «Энел Россия» опубликовала результаты за 1п18 по МСФО, которые не принесли неожиданностей. Учитывая небольшое снижение показателей прибыли ввиду некоторого ослабления производственных результатов и контроля за расходами, дивидендная доходность по акциям компании за весь 2018 г., вероятнее всего, чуть уменьшится, хотя и останется выше 10%. Таким образом, в краткосрочной перспективе мы подтверждаем рекомендацию покупать, но немного снижаем рассчитываемую нами прогнозную цену на 12 месяцев – до 1,80 руб. за одну акцию.

Помимо анализа результатов, мы подробно рассматриваем воздействие на «Энел Россия» сделки по продаже Рефтинской ГРЭС – если она состоится согласно заявлениями руководства компании. На наш взгляд, продажа этого актива может негативно сказаться на инвестиционной привлекательности – по меньшей мере в течение последующих пяти лет.

Продажа Рефтинской ГРЭС – как раньше уже не будет.

( Читать дальше )

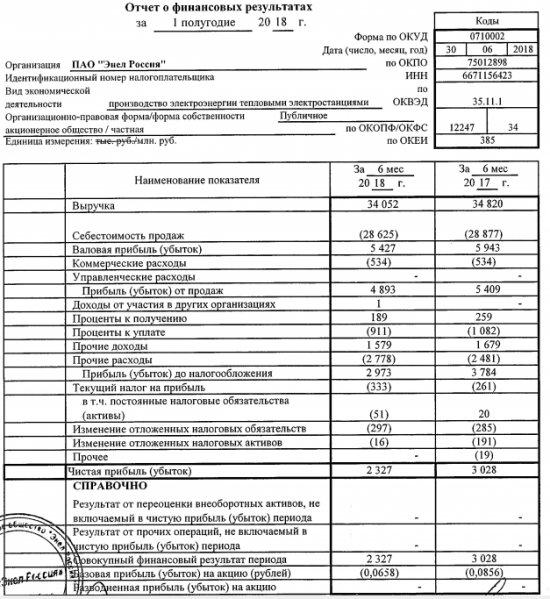

Энел Россия - чистая прибыль по РСБУ в I полугодии снизилась на 23%, до 2,3 млрд руб

- 02 августа 2018, 11:16

- |

Выручка в отчетном периоде снизилась на 2,2% — до 34,1 миллиарда рублей. Себестоимость продаж составила 28,6 миллиарда рублей, снизившись на 1%. Валовая прибыль «Энел Россия» в первом полугодии снизилась на 9% и составила 5,4 миллиарда рублей.

Долгосрочные обязательства компании по данным на 30 июня 2018 года составили 20,481 миллиарда рублей, увеличившись на 12% с начала года. Краткосрочные обязательства составили 21,4 миллиарда рублей, снизившись на 16,5%.

отчет

Результаты Энел Россия улучшились во 2 квартале

- 01 августа 2018, 17:41

- |

Во 2-м квартале динамика чистого отпуска электроэнергии улучшилась – показатель вырос 1,4% в сравнении с прошлым годом, но с учетом сокращения в 1К 2018 по итогам полугодия отпуск сократился на 1,8% до 18 тыс.ГВт*ч. Продажа тепла в 1П уменьшилась в 1-м полугодии на 3,1% до 2,75 млн. Гкал. Тарифы по ДПМ снизились вслед за доходностью по гособлигациям. Тарифы на э/э по регулируемым договорам и цены на мощность по КОМ повысились.

Выручка по итогам полугодия составила 34 млрд руб. (-2,3%). EBITDA сократилась на 11,3% до 7,5 млрд руб., маржа снизилась до 22,1% с 24,8% годом ранее. Операционные расходы показали умеренный рост на 2,1%. Переменные затраты сократились на 0,8% вслед за снижением выработки, но постоянные расходы показали рост на 6,4%, быстрее инфляции.

( Читать дальше )

Результаты Энел Россия за 2 квартал практически совпали с консенсус-прогнозом

- 01 августа 2018, 12:56

- |

Выручка достигла 15.5 млрд руб. (+1% г/г, в рамках консенсус-прогноза) на фоне роста генерации электроэнергии и повышения регулируемых тарифов, но была компенсирована снижением выручки от продаж мощности. EBITDA составила 3.1 млрд руб. (-3% г/г, +3% против консенсус-прогноза), поскольку темп роста выручки оказался медленнее темпа увеличения операционных расходов (+4% г/г до 28.7 млрд руб.). Чистая прибыль упала до 1.1 млрд руб. (-11% г/г, +2% против консенсус-прогноза), поскольку снижение EBITDA г/г и рост амортизации (+17% г/г до 1.0 млрд руб.) нейтрализовали позитивный эффект от снижения чистых финансовых затрат и налога на прибыль. FCF ушел в небольшой минус — на 0.1 млрд руб., что однако предполагает существенное улучшение г/г (во 2К17: минус 2.8 млрд руб.) за счет роста OCF (1.5 млрд руб. до выплаты дивидендов) и снижения процентных выплат и капзатрат. Чистый долг вырос на 27% относительно конца 1К18 до 22.2 млрд руб. (коэффициент долговой нагрузки 1.3x) из-за выплаты дивидендов за 2017 (5.1 млрд руб.). Годовые прогнозы были подтверждены на уровнях 16.4 млрд руб. для EBITDA и 7.3 млрд руб. для чистой прибыли. На телеконференции Энел Россия отметила, что чистая выработка электроэнергии в 2018 может оказаться ниже прогноза (показатель за 1П18 соответствует 44% от ожидаемых 40 ТВтч), но финансовые результаты должны быть поддержаны продолжающимися мерами по повышению эффективности.

( Читать дальше )

Отчётность Энел Россия за 1 полугодие оказалась ожидаемо слабой

- 31 июля 2018, 21:31

- |

Сокращение показателей было вызвано снижением выработки на большинстве производственных мощностях компании, а также из-за паения доходности по государственным облигациям используемой для расчета доходности ДПМ для 2018 года.

Кроме того, менеджмент «Энел Россия» провел конференц-звонок, который сложно назвать информативным. К нашему наибольшему разочарованию, представители компании не дали прогноз ни по срокам продажи Рефтинской ГРЭС, ни по возможному направлению полученных средств в случае ее продажи.

Мы отмечаем, что компания избавилась в апреле 2018 г. от всего своего пакета казначейских акций, по словам менеджмента, пакет был продан в рынок с целью повышения ликвидности акций. К сожалению, мы также не услышали точные планы компании по участию в программе модернизации мощностей, а также объем CAPEX на строительство ветряных станций в 2018г.Адонин Алексей

По итогам отчетности мы ставим нашу оценку и рекомендацию на пересмотр, предыдущая рекомендация – «держать» с целевой ценой 1,55 руб.

ИК «Велес Капитал»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал