ЭКОНОМИКА

В отчетностях без сюрпризов, в индексах – без рекордов

- 23 июля 2019, 11:47

- |

Первая неделя в сезоне отчетностей за II квартал на Уолл-стрит не вышла комом. 75 компаний из 500в индексе S&P500, где в основном превалировали банки, в четырех случаях из пяти превысили прогнозы по прибыли и в трех из пяти (грубо) – по выручке. Однако за исключением подорожавших акций Phillip Morris и оставшихся при своих IBM, Morgan Stanley и Microsoft бумаги отчитавшихся упали в цене. Иного и не следовало ждать после «ралли» с начала года более чем на 20% и при не самых однозначных перспективах на оставшуюся половину года. Рынок оценен более чем справедливо. Ожидания смягчения ФРС политики через две недели, «забетонированные» серией выступлений Пауэлла и его коллег, уже нашли отражение в котировках. В широко анонсированном возобновлении торговых переговоров США-Китай пока не получилось сдвинутся с мертвой точки. Подлили масла в огонь тревожные сообщения о захвате Ираном британских нефтяных танкеров в Ормузском проливе. Многие в итоге предпочли выйти в кэш.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Центральные банки начинают паниковать из-за дефляции (перевод с deflation com)

- 23 июля 2019, 11:19

- |

Такое не предполагалось. Столкнувшись с перспективой дефляции цен десять лет назад, центральные банки решили начать количественное смягчение. Цены снижаются? Просто. Просто создайте много новых денег, и проблема исчезнет. За исключением того, что это не так.

Измерения ценовой инфляции, такие как индекс потребительских цен (ИПЦ), не показали каких-либо признаков энергичности, несмотря на утверждения академических экономических кругов о том, что они должны это делать. Глобализацию (амазонизацию), демографию и великую технологическую революцию обвиняют в том, что заработная плата не сильно выросла и, следовательно, цены тоже не выросли.

Теперь, согласно отчету Bloomberg, Европейский центральный банк пересматривает свою политику «таргетирования инфляции», в соответствии с которой он стремится поддерживать рост ИПЦ в еврозоне «ниже, но близко к 2%». По совету уходящего президента, Марио Драги, ЕЦБ исследует, может ли он иметь большую «симметрию» в отношении цели в 2%. Это код для того, чтобы сказать, что он хочет видеть рост ИПЦ выше 2%, не беспокоясь об этом. Поступая так, ЕЦБ начинает настаивать на большем количестве оправданий для продолжения количественного смягчения и, возможно, даже прямой покупки акций, которыми Банк Японии и Швейцарский национальный банк занимаются вот уже несколько лет. Даже Федеральный резерв США проводит обзор своей стратегии в отношении инфляции цен и своего мандата. Эти результаты ожидаются в начале следующего года.

( Читать дальше )

Процентная ставка – ниже, еще ниже, отрицательная!

- 22 июля 2019, 11:46

- |

Главным событием предстоящей недели будет пресс-конференция ЕЦБ и решение о процентной ставке. Почему главным? ЕЦБ хочет возобновить программу количественного смягчения и снизить процентную ставку ниже нуля. По крайней мере, такое мы слышали на предыдущем заседании, и инвесторы уже закладывают высокую вероятность начала процедуры количественного смягчения с сентября месяца.

Чем это важно для нас? Новые вливания денег в экономику и низкие процентные ставки являются стимулом для того, чтобы бизнес брал кредиты и быстрее развивался, в то же время – это возможность для т.н. кэрри-трейд eur/usd, когда омжно звять дешевый кредит в Евро и вложить в безрисковые активы в США. Такой схемой уже давно пользуются в Японии и Швейцарии. Таким образом курс европейской валюты продолжит снижаться, а курс американского доллара расти. Но тут возникает диссонанс с тем, что пытается сделать г-н Трамп, заявляя что доллар слишком дорогой.

Поэтому, в ближайшее время, нас будет ждать сильная волатильность по паре eurusd. Лично я считают, что после заседания ЕЦБ в четверг 25.07.2019 г., европейская валюта пойдет на снижение, и только после решения ФРС о процентной ставке может восстановиться.

( Читать дальше )

20 лет назад, 20 лет спустя

- 20 июля 2019, 22:22

- |

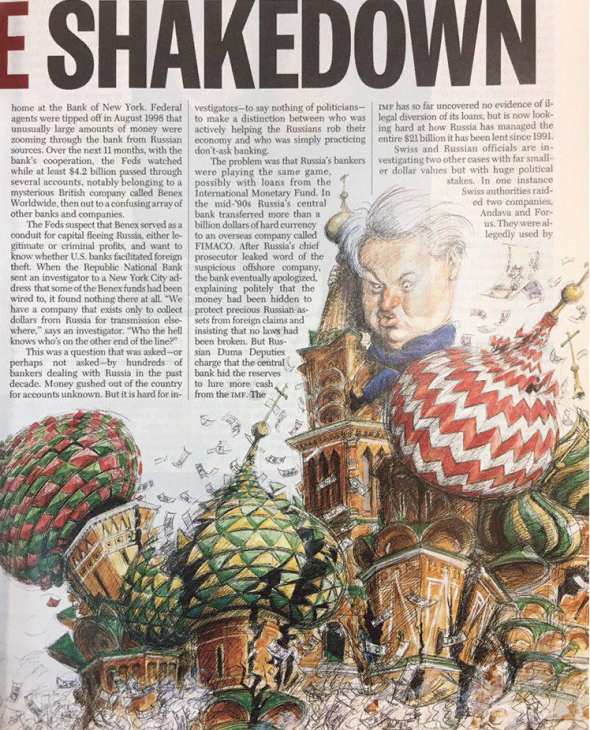

Как же быстро летит время! И глазом не успел моргнуть, как стукнул 20-летний юбилей одной публикации в самом популярном американском журнале. Старички-то всё помнят, а вот молодёжь, скорее всего, даже не в курсе.

Итак, влиятельный журнал Time (июль 1999-го года).

Западные эксперты предсказывают грядущий обвал рубля и очередную девальвацию в России

Довольно дружелюбная карикатура от наших партнёров, вы не находите?

А вот ещё, всё из того же журнала Time, и всё из того же 1999-го года:

( Читать дальше )

Утренний кофе

- 20 июля 2019, 17:01

- |

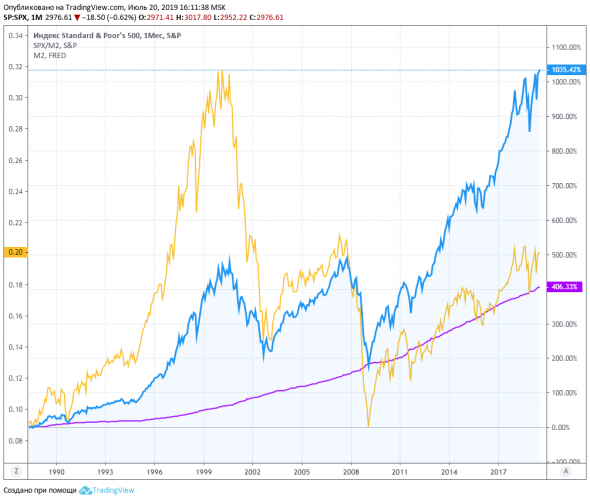

- SP500 против денежной массы безналичных, ликвидных коммерческих денег.

SPX — синяя кривая, M2 — фиолетовая, SPX/M2 — желтая.

- Nasdaq 100 против всё той же массы коммерческих денег :

( Читать дальше )

Денежный рынок США.

- 19 июля 2019, 11:28

- |

Регулярный обзор денежного рынка США Вы найдете в моем канале Телеграмм https://t.me/khtrader

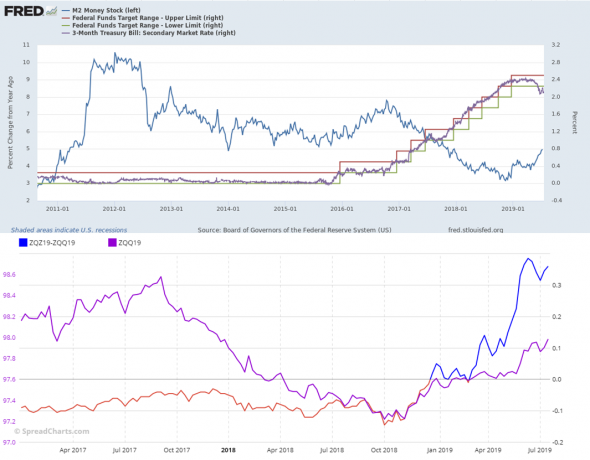

Картинка ниже — иллюстрация содержания поста с пояснениями ниже.

На начало июля денежная масса продолжила расширяться, в годовом выражении темпы роста уже 5%, что выше годовых темпов роста, как реального, так и номинального ВВП.

➡️На картинке сверху, темпы роста М2 отображены синей линией. Прошу обратить внимание, что показатель нарисовал фигуру с технического анализа перевернутая «голова и плечи»… может и совпадение, а может и нет.

▪️К месту сказать, на 17.07.2019 года денежная база выросла на 46 млрд. долларов, за счет чего это произошло вникать не будем. Но помниться, что с мая месяца сокращение баланса ФРС снизили до 15 млрд.дол\месяц с 30. Т.е. 15 млрд. реинвестируются. Это однозначно повлияет на дальнейший рост М2.

▪️Также на верхней картинке имеется еще одна система показателей, это диапазон верхней и нижней границы учетной ставки и доходность 3-месячных векселей на вторичном рынке (сиреневая линия). Как видим, рынок уже снизил ставку, на вчерашний день, после голубиной речи Уильямса, доходность векселей упала до 2,04% и существенно ниже нижнего порога учетной ставки.

( Читать дальше )

Хазин - Закат империи доллара

- 18 июля 2019, 22:40

- |

Хоть книга и старая 2003 года, новичкам обязательно к прочтению.

По названию понятно о чем она. .

Для лучшего понимания — откуда берутся разговоры про неизбежный дефолт доллара…

И про крах доллара до сих пор всё говорят и говорят ) и дальше говорить будут.

Кто такие «изоляционисты» и «ястребы»?

Как инвестиции изменили структуру экономики США,

кризис 1929 года, кризис избытка капитала,

нефтяной кризис начала 70-х, «рейганомику», Экономический бум 1990-х годов, кризис доткомов, как и для чего включили печатную машину, про кризис ГКО 1998 года в России, и чем он схож с «пузырем» на фондовом рынке… про спрос и потребление, про евро, золото, Опек,… и тд.

Вообщем из одной этой книжки можно получить краткое представление о ключевых моментах, и понятиях в экономике, времен минувших.

Ну а так же Хазин смог заглянуть и намного дальше 2003 года, предсказав ипотечный кризис 2008 года :

Отметим сенсационное заявление, с которым 11 марта 2003 года выступил президент Федерального резервного банка Сент-Луиса Уильям Пул о том, что возможные проблемы спонсируемых правительством национальных ипотечных корпораций Fannie Мае и Freddie Mac могут привести к экономической катастрофе, причем для перехода кризиса в острую фазу может понадобиться всего несколько дней или даже часов. В настоящий момент эти организации выступают гарантами по 45% всей ипотечной задолженности в стране (в 1990 году — 25%) на сумму 3,1 триллиона долларов. Несколькими днями ранее о неизбежности скорого падения цен на недвижимость говорил и глава ФРС Алан Гринспен. Особенно странно слушать эти откровения из уст руководителей ФРС, ведь весь бум на рынке недвижимости последнего десятилетия и ставший его следствием спекулятивный пузырь являются порождением политики сверхнизких процентных ставок.

он так же предсказывал и кризис 1998, в 1997 в докладе президенту Ельцину о состоянии экономики России.

В общем, крутой экономист, иногда заглядываю на его портал хазин ру в поисках интересного.

К чему ведут отрицательные ставки и почему не меняют модель потребления?

- 15 июля 2019, 17:51

- |

Отрицательные ставки, которые во многих странах стали нормальным явлением, не вызвали ожидаемого изменения поведения экономических субъектов, и этот факт должен серьезно напугать экономистов.

Чтобы понять, почему происходящее должно настораживать, стоит подумать о процентной ставке как о цене денег. Это то, что человек или бизнес должен заплатить, чтобы получить кредит для совершения потребительских покупок и осуществления инвестиций. Логика проста: когда стоимость денег высока, мы склонны приобретать эти деньги в меньшем объеме, а когда цена низка – в большем. Таким образом, в условиях отрицательных процентных ставок заимствование денег не просто дешево, не просто бесплатно, а фактически приносит прибыль, а сберегать, напротив, стало невыгодно. Получается, что в теории отрицательные процентные ставки должны создавать ситуацию, когда покупатели ведут бои за хороший продукт по приемлемой цене, как это бывает на распродажах в “Черную пятницу”. Но на практике этого не произошло. Между тем, в Европе, например, отрицательные ставки действовали в течение примерно пяти лет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал