ЭКОНОМИКА

MUST READ: "Живи, вкалывай, сдохни".

- 14 января 2021, 21:14

- |

Дожал наконец книгу «Живи, Вкалывай, Сдохни». Впечатление: книга из разряда MUST READ.

Сначала о недостатках.

Автор — оголтелый SJW и антифа, что начнет всплывать в последней трети книги. Что как мы видим по BLM-движу до и во время выборов США = коммунизм головного мозга.

Теперь о том, чем она ценна.

Она вас приведёт к пониманию, что:

1) Типичный стартапер, рвущийся в Кремниевую Долину — конченый дол6ое6 и психопат-пи$$добол. Просто конченнее некуда. Исключений практически (а может быть и совсем) нет.

2) Типичный венчурный инвестор из Кремниевой долины аналогичен типичному стартаперу. Отличие только в наличии денег.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Сбудутся ли новые прогнозы Правительства РФ?

- 14 января 2021, 13:08

- |

“Правительство ожидает” — это ожидания или прогноз? В 2020 году инфляция 4.9%, когда ожидалось, что инфляция наоборот не будет расти выше таргета 4% и у нас только:

Краткосрочные проинфляционные факторы, но долгосрочные дезинфляционные факторы преобладают.

▪️Согласно августовскому и сентябрьскому прогнозу от ЦБ РФ: годовая инфляция в России в 2020 году будет в диапазоне 3,7-4,2%, а в конце следующего года она будет находиться на уровне 3,5-4%

▪️А вот прогноз от Минэкономразвития РФ в мае: инфляция в РФ по итогам года составит 4% и останется в 2021-2023 годах на этом уровне.

▪️Прогноз правительства предполагал инфляцию в 2020 году на уровне 3.8%.

🔥Эльвира Набиуллина в марте 2020 года нас предупреждала, что:

Пик инфляции будет в первом квартале 2021 года

( Читать дальше )

Пять «интересных» финансовых моментов

- 14 января 2021, 09:03

- |

Автор: Чарльз Хью Смит из блога OfTwoMinds

Что это за красный мигающий свет на пульте управления, это «человек за ширмой»?

Среди множества «интересных» (безопасное слово для использования в опасные времена) кружащихся вокруг нас сигналов и предзнаменований, я отобрал пять наиболее «интересных». Что они значат? Конечно, ничего. Есть много «интересных» вещей, не имеющих смысла. Достаточно того, что они «интересные».

1. Как и в 2000 году, сторонники утверждают, что «на этот раз всё по-другому». Тогда говорили, что интернет будет распространяться десятилетиями, акции доткомов долетят до Луны и даже дальше.

Утверждение, что интернет продолжит распространяться, было обоснованным, но что это распространение приведёт к бесконечному вздутию стоимости, было ошибочным.

( Читать дальше )

Ковидная экономика

- 13 января 2021, 21:48

- |

Слушаю фоном одно из последних интервью Сергея Маратовича, где он отвечает на общие вопросы и дает прогнозы ( скорее, общие макро) — вообще ничего нового, если вы знакомы с его идеями и ходом мыслей. Однако, есть профессор Гуриев и есть гражданин Гуриев, которые чуть различаются тем, что второй безотлагательно кажется соглашающимся со всеми идеями Навального, что для автора исследований по политической экономике поппулизма немного фривольный шаг ( может, я зануда, так как путинский поппулизм еще хлеще и грозит безнонной экономической стагнацией, но, все таки, хочется “прекрасную Россию будущего” без очередных перегибов с претензиями к “несимпатичным” по чьему-то мнению журналистам).

Однако, назад к интерью. Там, в общем и целом, профессор Гуриев, прекрасный создатель РЭШ, и, если вы знакомы с некоторыми работами как его, так других по цеху, можно проследить как ответы связаны со свежими академическими публикациями. Например, главная тема о борьбе с пандемией. Сергей отвечает, что оценка государства об успехе/поражении в борьбе с пандемией зависит от изначально заданных приоритетов — это либо спасение жизней (демографическо-социологический), либо спасение экономики. Поскольку в расчете правительства РФ лежит второй ( сохранение и пополнение фонда национального благосостояния), поэтому в России избыточная смертность (добавлю от себя — маркируемая другими болезнями без указания их основного триггера — вируса) и относительный баланс поддержания макроэкономических показателей за ушедший год.

( Читать дальше )

Минфин больше не верит в рубль по 60

- 13 января 2021, 13:31

- |

Сегодня Минфин объявил, что возвращается к скупке валюты в рамках Бюджетного правила, так как проще говоря цены на нефть восстановились пора копить баксы. Что всё это значит?

Является ли это сильным триггером для падения рубля? Ну прям для падения нет, а для потери поддержки да. У рубля сейчас есть сильная поддержка в виде растущих цен на нефть, но наверное нефть осталась единственной поддержкой (пока).

На самом деле возвращение к скупке валюты Минфином началось вовремя:

▪️Настроения на долларе становится бычьими к тому же, пока цены на нефть растут, то скупка валюты прям сильно не должна отразится на рубле.

▪️Вчера стало известно, что активы РФ в золоте превысили долларовые активы.

Единственный нюанс, что скупка валюты начинается на растущей инфляции, что странно, так как ослабление рубля будет продолжать негативно сказываться на инфляции, а значит Минфин ещё больше усложнит жизнь Набиуллиной.

( Читать дальше )

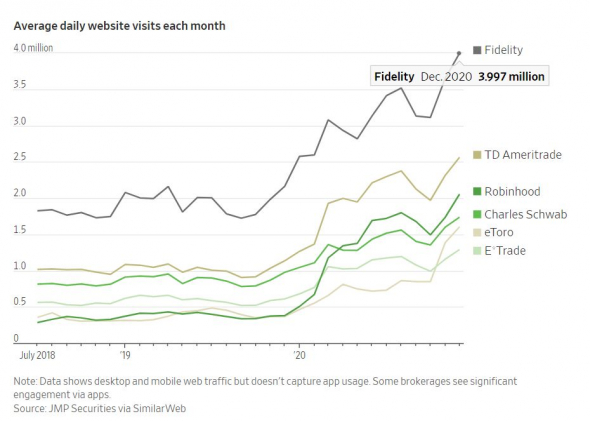

Бэби-бум фондового рынка в США

- 12 января 2021, 21:54

- |

Лично у меня публикация навеяла неоднозначные мысли (они лишь частично связаны с тем, что пишет WSJ). Что же произошло в 2020 г., почему во многих странах независимо от степени успешности внутренних компаний и уровня развития финансовых услуг на фондовый рынок пришли миллионы? Боюсь, не соглашусь с гипотезой, что люди стали ответственней, или качественно улучшились правила игры на рынке.

Непривлекательность банковских депозитов – важное, но недостаточное объяснение (все понимают, это временный, циклический фактор). Все больше склоняюсь примерно к такому пониманию ПРОИЗОШЕДШЕГО И НЕДАЛЕКОГО БУДУЩЕГО. В 2020 г. для людей, столкнувшихся со страшной эпидемией, благодаря, прежде всего, монетарным властям во многих странах был устроен временный праздник-карнавал. Назовем его пандемийный АТТРАКЦИОН АМЕРИКАНСКИХ ГОРОК. По сути – это ОПЦИОН ГИНСПЕНА только не на словах, а на самом деле и в невиданных масштабах. Внезапное падение рынка в марте 2020 г. было компенсировано его последующим управляемым ростом с помощью рекордно низких ставок и QE.

Людям во многих странах мира как бы предложили прокатиться на относительно безопасных американских горках со стремительным спуском вниз и гарантируемым подъемом. Интерес к такому аттракциону усилили локдаун, когда люди из-за временного безделья решили занять себя на рынке. Посредники, снизившие комиссии и предложившие новые геймефицированные технологии. Заинтересованные лидеры мнения в соцсетях. Вертолетные деньги, которые по всем законам теории сбережений, были направлены населением, прежде всего, на внеплановые сбережения (теория жизненного цикла Модильяни прошла торжественным шествием по миру).

Что в итоге? Населению многих стран мира понравился такой аттракцион, как любое зрелище с салютами и раздачей подарков. Эффект привыкания налицо, люди ждут продолжения шоу. Однако боюсь, аттракцион закрывается (ведь деньги на зрелища были взяты из будущих доходов тех же доверчивых обывателей, обожающих бесплатные салюты). Впереди — серые будни, с потерями, низкой и волатильной доходностью активов и несбывшимися ожиданиями.

Если кто-то поверил в сказку о долгосрочных инвесторах – обратите внимание – позитивных новостей о эффективности государственных, корпоративных и индивидуальных пенсионных планов в глобальных деловых СМИ – НЕТ. О пенсионных реформах не пишут даже обычно слово обильные OECD, Всемирный банк, МВФ, ЕБРР… Я бы об этом задумался. Даже такая инновационная тема как цифровые деньги центральных банков, это скорее всего, разговор о будущих социальных пособиях, скоромных государственных пенсий и адресных поддержках от большого брата, не более.

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Набиуллина не любит решать, но надо - Инфляция растёт

- 12 января 2021, 21:01

- |

Инфляция в РФ в 2020 году составила 4,91% против 3,04% годом ранее, инфляция из месяца в месяц, то есть с ноября по декабрь выросла на 0.8%

А теперь давайте приплюсуем сюда январский рост цен на нефть, на топливо, праздничные дни, новые налоги, прогрессивная шкала НДФЛ, новые акцизы, сезонный фактор, праздники и ТАК ДАЛЕЕ – в итоге получим, что с декабря по январь инфляция ещё больше ускорится. (вероятно рост доллара будет поддерживать рост цен и далее)

Что это значит? А значит это то, что экономическое восстановление в РФ будет тормозится, а учитывая, что ЦБ РФ сейчас находится в тяжёлом положение, так как придётся действовать. ЦБ РФ не очень любит принимать решения и действовать, к тому же когда такой тяжёлый выбор. ЦБ придётся повышать ставку, тем самым снижая привлекательность нашего долга и тормозя экономическое восстановление.

( Читать дальше )

Еженедельный технический анализ финансовых рынков. Выпуск №10 от 12.01.2021г

- 12 января 2021, 17:30

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков.

( Читать дальше )

Биткоин не золото

- 11 января 2021, 13:58

- |

🍪Goldman Sachs про Bitcoin:

▪️Биткойн по-прежнему сильно коррелирует с акциями и из-за своей высокой волатильности действует скорее как рискованный, а не защитный актив, поскольку большая часть спроса, приходящего на рынок прямо сейчас, является спекулятивным.

▪️Мы думаем, что эта неотъемлемая рискованность, а также неопределенная нормативно-правовая среда означают, что до более массового институционального внедрения криптовалюты, если это произойдет, еще далеко.

Неоднократно говорил вам о том, что Bitcoin это не защитный актив Goldman'ы со мной согласны 🙃 — здорово! Bitcoin ещё долгое время будет просто спекулятивным активом, так как никто не захочет рисковать и видеть как за день Bitcoin теряет 10-20% стоимости. Ну и в очередной раз повторю: деньги институционалов очень пугливы, так как эти деньги регулируются и если институционалы потеряют в один день 40% стоимости своих активов, то кто будет возмещать деньги институционалов? Заметьте, то малое количество хедж фондов которые сейчас вкладываются в Биткоин, сразу после того как вложились бегут кричать об этом в СМИ, так как они пытаются спекулировать на ожиданиях частных инвесторов.

( Читать дальше )

Еженедельный прогноз финансовых рынков. Выпуск №36 от 10.01.2021г

- 10 января 2021, 18:00

- |

Наконец-то выпуск вышел полный, подробнее остановлюсь на рынке нефти и оценке аппетита к риску.

Такого вы не найдете в СМИ!!!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал