ЦБ

Карта мировых ключевых ставок ЦБ по странам (март 2021)

- 14 мая 2021, 17:35

- |

Еще в 14 веке было обнаружено, что пандемии оказывают негативное влияние на процентные ставки.

История показывает, что этот эффект даже больше, чем от финансовых кризисов. В ходе исследования 19 пандемий с середины 1300-х годов реальные процентные ставки упали в среднем на 1,5 процентных пункта ниже в течение следующих двух десятилетий, чем в противном случае. И все же еще до COVID-19 структурные факторы, такие как рост долга, приводили к снижению процентных ставок.

В целом, краткосрочные процентные ставки большинства стран снизились с начала COVID-19. Используя данные CEIC по состоянию на апрель 2021 года, краткосрочные процентные ставки измеряются трехмесячными ставками денежного рынка, если таковые имеются.

Изменение процентной ставки с апреля 2020 года по март 2021 года

Процентные ставки упали: 69 стран

Процентные ставки увеличились: 10 стран

Процентные ставки остались прежними: 3 страны

В США процентные ставки упали до рекордно низкого уровня, снизившись на 0,1 процентного пункта в период с апреля 2020 года по март 2021 года. По мере ускорения внедрения вакцин в 2021 году реальный ВВП вырос в первом квартале на 6,4% в годовом исчислении. Безработица немного улучшилась до 6,1%, но все еще остается значительно выше уровня до пандемии в 3,5%.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

В апреле нерезиденты продолжили присутствовать на первичном рынке государственного долга - обзор ЦБ

- 13 мая 2021, 17:36

- |

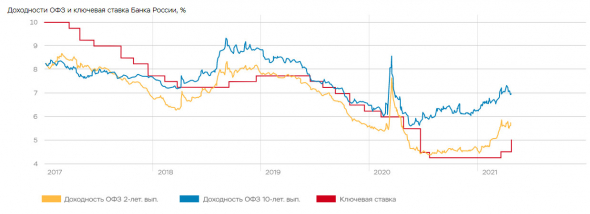

Несмотря на снижение их доли на рынке ОФЗ до 18,8% на конец апреля, по абсолютной величине вложений участие иностранных инвесторов остается на средних уровнях 2020–2021 годов. При этом впервые с ноября прошлого года они стали выступать нетто-продавцами иностранной валюты на внутреннем рынке.

Фундаментальным фактором устойчивости рынка ОФЗ является низкая величина государственного долга России по отношению к ВВП — наименьшая среди стран «Группы 20». ОФЗ являются привлекательным активом для локальных инвесторов.

Иностранные участники впервые с ноября прошлого года стали нетто-продавцами иностранной валюты на внутреннем валютном рынке. Вмененная волатильность по опционам «при деньгах» в течение апреля находилась в среднем на уровне 11,4% по инструментам на сроке овернайт, что не превышало значений предыдущих месяцев.

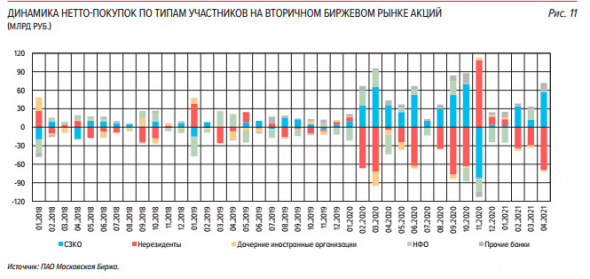

Несмотря на нетто-продажи акций российских эмитентов со стороны нерезидентов и дочерних иностранных организаций на вторичных биржевых торгах и усиление санкционной риторики в отношении России, в апреле 2021 г. не наблюдалось отрицательной динамики индекса МосБиржи (рост на 0,1%). Динамика отраслевых индексов была разнонаправленной.

обзор

Оптимальная точка входа на фондовый рынок для начинающего розничного инвестора - доверительное управление и ПИФ - Набиуллина

- 12 мая 2021, 16:52

- |

источникЭтот перекос вызван многими причинами. Может быть, тем, что нужно сделать более выгодным функционирование ПИФов. Например, инвестирование прямое с ИИСов достаточно простое и удобное, и люди предпочитают оттуда инвестировать напрямую, и есть налоговые льготы. И, конечно, индустрию ПИФов, коллективного инвестирования нужно к этому подталкивать

На мой взгляд, оптимальной точкой входа на фондовый рынок для начинающего розничного инвестора как раз являются доверительное управление и ПИФы, а самостоятельное инвестирование — оно, действительно, рискованное, не может быть таким диверсифицированным и могут быть разочарования здесь

Мы считаем, что начинающему инвестору надо получить положительный опыт, а потом он будет предъявлять спрос и на более сложные инструменты и, конечно, здесь опять в некотором смысле не панацея, но оптимальный выход — это пассивное коллективное инвестирование, которое мы будем продвигать всяческими способами

ЦБ пока не видит устойчивый спрос на IPO в России, но он есть

- 12 мая 2021, 15:29

- |

Вопрос, наверное, не только здесь инвестиционного климата, но, действительно, предпочтения компаний развиваться за счет долга, вот такое явное предпочтение развиваться за счет долга. Допускать инвесторов, в том числе миноритарных, не все готовы, у нас вообще очень мало таких публичных компаний

По мнению Набиуллиной, спрос на IPO в России пока что не устойчивый:

В этом году всего два IPO, хорошо, что больше нуля, но два IPO — это не так много. Спрос есть, в том числе, розничный инвестор пошел в IPO

источник

ЦБ молчит!

- 11 мая 2021, 19:10

- |

О манипуляциях в акциях Банка Возрождения 20 февраля 2021 года!

Прошло около 2 месяцев!!! И тишина!!!!!

( Читать дальше )

От валютной политики ЦБ волосы встают дыбом

- 10 мая 2021, 19:37

- |

и волосы дыбом встают.

Где экономисты, где финансисты?

Из-за того что мировые цены в 1.5 раза выше внутрироссийских,

у нас решили сократить экспорт. на этот раз добрались до бензина

«Российские власти готовятся полностью запретить экспорт бензина, чтобы остановить рост внутренних цен на топливо, которые стремительно приближаются к рекордам 2018 года.»

Так после этого, после ослабления рубля из-за снижения валютной выручки будет ещё хуже.

Тогда мировые цены вообще в 2 раза будут выше внутрироссийских.

Как ЦБ скупал огромные объёмы долларов на рынке, так и продолжает скупать, чтобы ослаблять наш рубль. Зачем? Гиперинфляции захотелось?

Давайте пойдём дальше. Давайте закроем часть своих производств, чтобы увеличить импорт и ослабить рубль.

Давайте дальше пойдём. Раздадим фонды и резервы олигархам, чтобы те вывезли все их за границу, поддержав тем самым доллар и ослабив рубль.

Впрочем, зачем мне придумывать что-то? У нас придумают и сделают такое, о чём я даже подозревать не могу.

Итог стремления ЦБ ослабить рубль будет один — внутрироссийские цены всё равно когда-то приблизятся к мировым и из-за этого инфляция в России улетит в космос.

Энел Россия. Обращение от акционеров Энел Россия в ЦБ РФ.

- 09 мая 2021, 01:01

- |

Я имею почти 1 млн акций-квазиоблигаций Энел Россия с долей чуть больше 30% в инвестированных в наш рынок средств и средней в 0,91. Верю, что у компании всё будет хорошо, и очень хочу ей в этом помочь, а начать можно с улучшения практик корпоративного управления в компании. Улучшать G в ESG, так сказать.

Как мы все хорошо знаем, компания ПАО «Энел Россия» была нацелена выплачивать акционерам фиксированные дивиденды в размере 3 млрд руб. в период 2020-2022 гг., что неоднократно подтверждала. 17 февраля 2021 года компания изменила основополагающий документ развития — стратегический план, неожиданно отказавшись от выплаты дивидендов в 2021 г. за 2020 г.

Предлагаю возможность всем заинтересованным акционерам компании и лицам, зафиксировавшим убыток по акциям, подписать

( Читать дальше )

ЦБ купил валюту с расчетами на 6 мая на ₽8,4 млрд

- 07 мая 2021, 12:52

- |

Объем валюты, купленной ЦБ РФ с расчетами 5 мая, составлял 8,5 млрд рублей.

Минфин РФ с 15 января вернулся к покупкам валюты по бюджетному правилу. С этого момента было куплено валюты на 468,6 млрд рублей.

Ранее ЦБ проводил упреждающие продажи валюты в рамках реализации механизма бюджетного правила для повышения предсказуемости действий денежных властей и снижения волатильности финансовых рынков в условиях значительных изменений на мировом рынке нефти.

За этот период объем продажи валюты на внутреннем рынке достиг 1 трлн 685,8 млрд руб.

источник

Прогноз ЦБ по инфляции на конец года повышен до 4,7–5,2%, прогноз по росту ВВП сохранен - доклад ЦБ о КДП

- 05 мая 2021, 14:08

- |

- Инфляционное давление остается повышенным

- Восстановление экономической активности приобретает все более устойчивый характер

- Денежно-кредитные условия остаются мягкими

- Риски на среднесрочном горизонте смещены в сторону проинфляционных

- Банк России стремится к своевременному возвращению к нейтральной денежно-кредитной политике

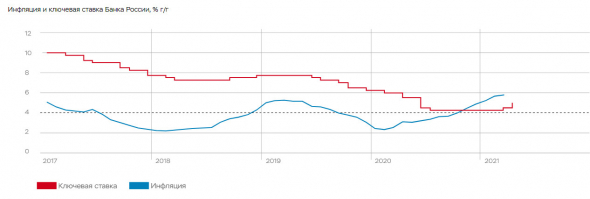

В марте годовая инфляция ускорилась до 5,8%. Причина ускорения темпов прироста цен – не только перенос роста издержек производства, но и все в большей мере рост вклада устойчивой составляющей ценовой динамики. По оценке Банка России, этот рост отражает монетарный характер инфляции.

Годовая инфляция сохранится на плато вблизи значений I квартала до середины года. Прогноз по инфляции на конец года повышен. Она составит 4,7–5,2%. Повышение прогноза во многом связано с динамикой спроса, который восстанавливается значительно быстрее, чем ожидалось в феврале. Инфляция вернется к цели вблизи 4% в середине 2022 года и останется на ней в дальнейшем.

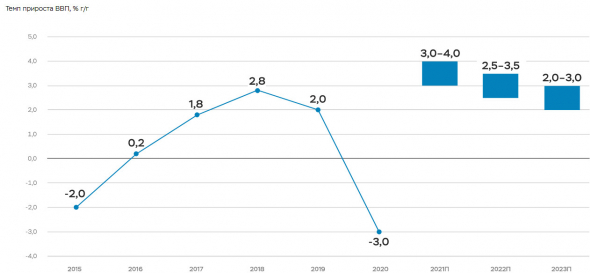

Банк Россиисохраняет прогноз роста ВВП на 2021 год в 3–4%. При этом экономика вернется к допандемическому уровню уже во втором полугодии 2021 года.

По прогнозу Банка России, кредитование предприятий расширится на 8–12% в текущем году. Ипотека продолжит расти более высокими темпами — 16–20%.

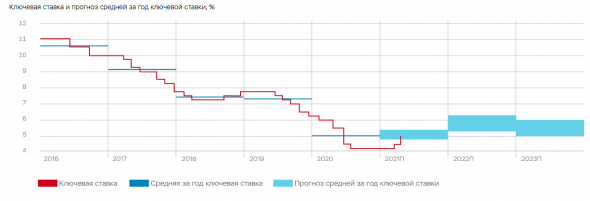

Повышение ключевой ставки поддержит рост ставок по депозитам и замедлит инфляцию, что позволит защитить средства граждан от обесценения.

Банк России будет оценивать целесообразность дальнейшего повышения ключевой ставки на ближайших заседаниях. Решения по ключевой ставке будут приниматься с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценки рисков со стороны внутренних и внешних условий и реакции на них финансовых рынков.

доклад

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал