Фундаментальный Анализ

Шок! Производительность труда ExxonMobil в 16 раз выше, чем в Газпроме! ФА#6

- 07 июля 2016, 19:04

- |

- огромные растущие выплаты менеджменту на фоне стагнации бизнеса

- есть такое мнение, что в Газпроме очень много воруют на капексе

- косвенным индикатором неэффективности является огромная доля затрат на трубы и мизерная — на НИОКР

- все недоумевают — зачем Газпром тратит на рекламу, в которой не нуждается?

В общем мы все с вами завидуем Газпрому и сожалеем о том, что национальное достояние конвертируется лишь в благо менеджеров газпрома и его подрядчиков. Скажу так… Когда у тебя 6 трлн руб выручки в год, наверное не тратить их невозможно. Не акционерам же в конце концов все отдавать?! Газпром — это гигантский бизнес. Честно говоря, листая годовой отчет, я даже грешным делом подумал на секундочку — «вот молодцы». Ну в самом деле, 1 место в мире по добыче газа, по запасам, вроде как говорили даже что у них в 2015-м самый большой в мире свободный денежный поток оказался.

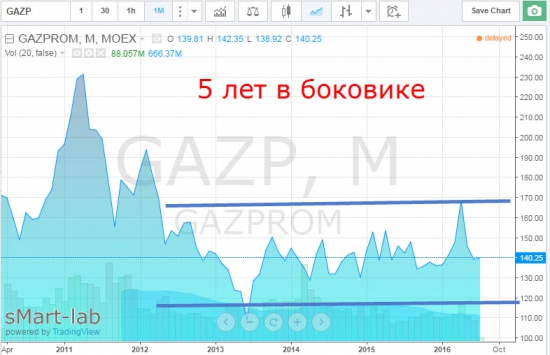

Что я скажу про акции Газпрома? Они могут удвоится легко. Потенциал там скрыт большой. Но потенциал этот не реализуется уже много-много лет.

Почему акции Газпрома стагнировал все это время?

( Читать дальше )

- комментировать

- 190 | ★23

- Комментарии ( 87 )

Исправляем ошибки по ФСК ЕЭС

- 01 июля 2016, 11:57

- |

Чистая маржа при таких показателях равна 25%, что является невероятно хорошим результатом! Правда я немного не понимаю… Если сложить процентные расходы (40 млрд руб), расходы на персонал (25 млрд руб) и CAPEX (86 млрд руб), затем вычесть их из выручки (187 млрд руб), то получается 36 млрд руб остается (это я только три статьи расходов вычел, они далеко не все еще), до всяких там налогов и проч. Я конечно в бухгалтерии не силен, — объясните мне плиз, капекс в расходы чтоль не заносится при расчете чистой прибыли?

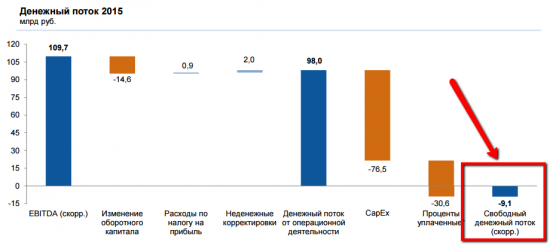

Короче, получается, прибыль 46 млрд. а свободный денежный поток -9 млрд руб!:)

Весело.

Как так получается?

В общем, главный вывод, похоже остается верным: ФСК ЕЭС работает на держателей облигаций и на подрядчиков. Откуда у них еще 17 млрд руб взялись на дивиденды, если они в минус работают? Видимо за счет новых займов)) Я правда не знаю, может это нормально, если они например при этом долг не увеличивают. Будем набираться опыта в бухгалтерии.

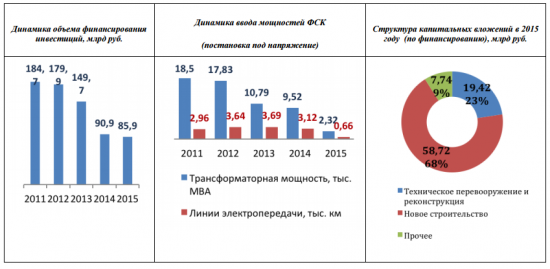

Но в целом, если предположить что прибыль 47 млрд устойчива, в будущем такого взрывного капекса как раньше уже не будет, и прибыль даже обещает расти за счет большей эффективности, то компания вылядит привлекательно даже после трехкратного роста.

Обсуждение все тут: форум акций ФСК ЕЭС.

!Черт! Поспешил с выводами относительно ФСК ЕЭС

- 30 июня 2016, 19:35

- |

***

UPD: моё внимание обратили на то, что я опирался не на те цифры при своих выводах. Оказалось, что в годовом отчете ФСК привела свои финрезы по РСБУ, а по МСФО прибыль в 3 раза выше, что конечно же серьезно меняет картину. Соответственно все выводы ниже — неверные:(

***

Итак, это был самый душный годовый отчет их всех, которые я до сих пор успел прочитать. Отчет писан как курица лапой, могли бы и покрасивше оформить. Начну с того, что до сих пор я не понимал, чем отличается ФСК ЕЭС от Холдинга МРСК и от Россетей, и чем эта компания вообще занимается.

Начну с выводов. ФСК — монополист, занимает 100% рынка, рынок этот стабилен (энергопотребление РФ по прогнозам будет расти менее чем на 1% в год), выручка плавает только при изменении тарифов. Тарифы меняются у ФСК чуть медленнее, чем растет инфляция. Бизнес-то неплохой, но есть один нюанс — это капзатраты (CAPEX). Капекс у ФСК гигантский, плавает как слон в посудной лавке, ловко делая компанию то прибыльной, то убыточной. С 2011 года компания сожгла огромную тонну наличности (700 млрд), нарастив в 3 раза долг до почти 300 млрд руб. Процентные платежи по этому долгу в 2015 составили 30 млрд рублей — в 2 раза больше чистой прибыли. На капекс потрачено 86 млрд. рублей в 2015 году и по планам контора будет тратить по 80 ярдов ежегодно до 2020 года.

Таким образом, я вам так скажу:

зарабатывают в ФСК ЕЭС не акционеры, а подрядчики и держатели облигаций. Бизнеса компании хватает ровно на то, чтобы делать инвестиции и платить проценты по облигациям. И всё.

Фанаты ФСК говорят, что контора стоит очень дешево относительно активов. Да, активов там хоть 88пой жуй = 1,3 трлн рублей. Чистые активы 890 млрд руб, а P/B = смешные 0,22. То есть контора стоит в 5 раз дешевле своих активов. Оно и не удивительно, при рентабельности этих активов 2,3% годовых.

( Читать дальше )

Пересмотр портфеля акций. Июль 2016.

- 29 июня 2016, 19:30

- |

Отчетность от Газпрома(GAZP) за 1 квартал так и не удалось дождаться, фантастическая компания. Но Газпром дешевый, поэтому пока держим. Уралкалий(URKA) будем держать до делистинга (продадим в последний месяц торгов) или до выбытия из портфеля.

Результаты не учитывают и не будут учитывать комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции.

Эквити счета с учетом ОФЗ представлена в профиле.

Спасибо.

Производительность труда Боинг в 10 раз выше, чем у ОАК: мой фундаментальный анализ

- 29 июня 2016, 17:18

- |

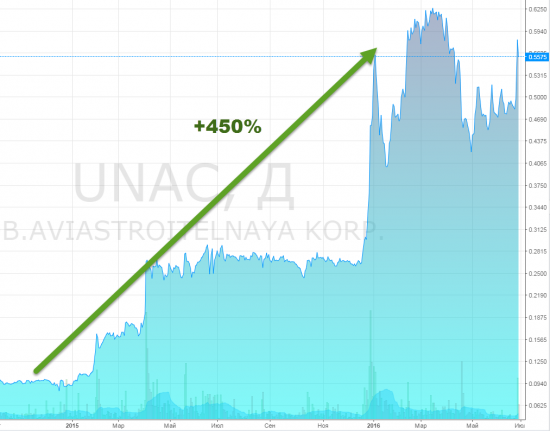

Итак, вчера акции ОАК выросли на 17%. Очень интересная дискуссия по компании у нас сложилась на форуме акций ОАК на смартлабе. Я потратил немного времени, чтобы прочитать годовой отчет ОАК, и я вам скажу, что занятие это довольно увлекательное!

Что самое удивительное, так это то, что бумага выросла за 1,5 года на 450%.

Что я обнаружил? ОАК — де-факто банкрот. Это как завод по производству дирижаблей, который продолжает жить за счет господдержки. Я бы ещё сравнил его с больным, подключенным к аппарату искуственного дыхания. Стоит государству выключить бюджетный кислород, больной тот час же сдохнет. Сам гендиректор ОАК постоянно говорит — льготы, субсидии, дайте поддержку. С 2008 года у ОАК было 10 допэмиссий акций. В этом плане, я опасаюсь, что как только у бюджета закончатся деньги, вместе с ними закончится история отечественного авиастроения.

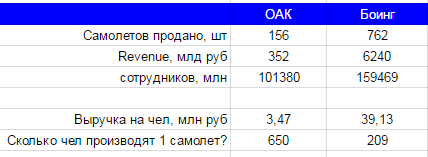

Вот вам вопиющие цифры (я сравнил пару показателей Боинг и ОАК):

Производительность труда Boeing в 10 раз выше, чем у ОАК!

Один самолёт у Боинга собирает в среднем в 3 раза меньше людей, чем у ОАК.

Поскольку ОАК полутруп, такая движуха в его акциях вполне объяснима — от 10 копеек до 55 коп. Другое дело, что при цене 10 коп, контора стоила существенно дешевле своих активов. Сейчас бумага стоит 55 коп, это примерно на уровне чистых активов на акцию (58 коп при P/BV). Правда, с активами там не всё ясно… Например в годовом отчете ОАК говорится:

ПАО «ОАК» по-прежнему находится в группе компаний «лидеров» по уровню износа основных производственных фондов. В отдельных ДЗО, износ основных производственных фондов приближается к 70%.

( Читать дальше )

Поможем друг другу разбогатеть.

- 29 июня 2016, 13:47

- |

Данная статья может быть интересна людям, которые приобретают акции на длительный срок, спекулянты на новостях и поклонники тех. анализа могут ее не читать и не тратить свое время, так как для них она не содержит ничего ценного.

На фондовом рынке всегда имеются компании, чьи акции за промежуток времени в пять лет увеличат свою стоимость в десятки раз. Все свое время я трачу на поиск таких компаний, изучая бухгалтерскую отчетность, менеджмент и технологии. На сегодня я отслеживаю 25 Российских компаний, чьи акции, торгуются на московской бирже и они занимают у меня все мое время, которое в моей жизни выделено на трейдинг. Целью моей статьи является желание поделится своими трудами с другими инвесторами, и узнать от них о компаниях, которые они считают интересными для инвестирования. Так сообща мы найдем «Магнит сегодняшнего дня», причем каждому не придется лопатить весь фондовый рынок. При таком подходе мы не будем являться конкурентами друг другу, так как акции компании, которую кто-то из нас считает интересными и расскажет нам о ней, может простимулировать только повышенный спрос, что выразится в росте ее цены. Компании, которые вам понравились, отмечаем (+) комментарии людей, кто их указал.

( Читать дальше )

Мой фундаментальный анализ акций #3: Мегафон

- 28 июня 2016, 13:34

- |

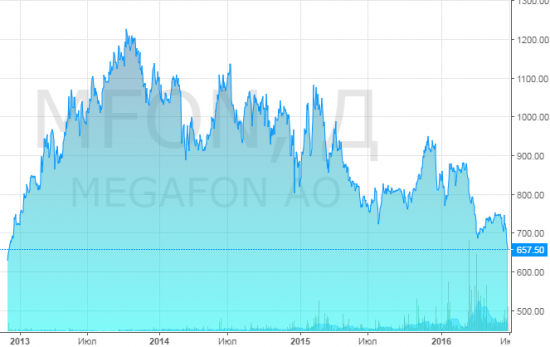

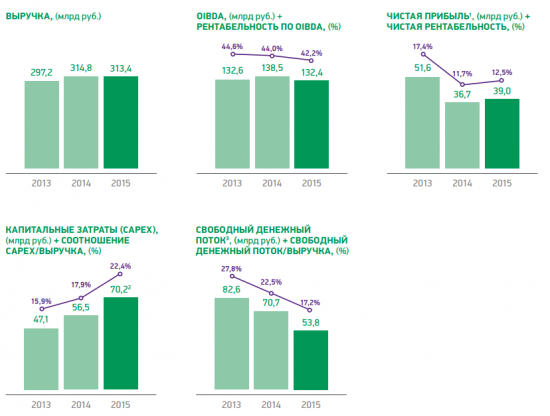

Насколько я понял, главная причина негативной динамики акций Мегафона — стагнация выручки (падение выручки от голосовой связи+рост выручки от передачи данных) + рост CAPEXа => падение свободного денежного потока 2 года подряд.

Конечно, счас прибили акции в связи с законом Яровой, но если предположить, что здравый ум все-таки вернется к нашей власти, то бессмысленные положения по хранению всех голосовых данных за 3 года отменят и акции восстановятся. Если этот бред не отменят, то свободный денежный поток у Мегафона, как и у МТСа станет отрицательным еще на пару лет.

Так-то акции MFON не выглядят дорогими в сравнении с другими бумагами EMEA:

( Читать дальше )

включается ли гудвилл (goodwill) компании в её балансовую стоимость (Book Value)?

- 28 июня 2016, 01:56

- |

Расчет мультипликаторов P/E(EPS), P/B(BV), P/S, ROE

- 17 июня 2016, 09:29

- |

В предыдущей части Расчет мультипликаторов – часть 2: подготовка данных мы рассмотрели процесс подготовки данных для последующего расчета мультипликаторов. Теперь настало время заняться самим расчетом.

Расчет мультипликаторов P/E(EPS), P/B(BV), P/S, ROE.

Данные мультипликаторы выделены в одну группу, т.к. расчет по ним достаточно простой и состоит из одного действия.

Однако прежде, чем начать, стоит оговориться. Мультипликаторы всегда отражают годовой показатель. То есть если мы обладаем данными только за 3 квартала, нам нужно либо добавить в оценку прогнозируемый 4 квартал, либо взять данные по 4 кварталу из прошлого года и т.п. Отсюда следует, что значение мультипликатора может быть фактическим, а может быть прогнозируемым.

В нашей оценке мы будем использовать фактические значения.

- Данные о бухгалтерской отчетности публичной компании можно взять либо с ее официального сайта со страницы раскрытия информации, либо со специального сервиса, такого как http://www.e-disclosure.ru/

- Скачаем бухгалтерские отчеты по Сбербанку и РКК Энергия с данных ресурсов за последний доступный период.

3. Выписываем значения таких параметров как чистая прибыль (отчет о финансовых результатах), Пассив (балансовая стоимость кампании) – бухгалтерский баланс, раздел 3, а также размер выручки из отчета о финансовых результатах.

Рассчитаем коэффициенты (не забудьте учесть единицу измерения из бухгалтерского отчета, в нашем случае это тыс. рублей):

| Компания | Капитализация | Прибыль | Выручка | Пассив | P/E | P/S | P/B | ROE, % |

| Сбербанк | 2751067425400,00 | 218 387 307 000 | 926 706 095 000 | 2 328 152 606 000 | 12,6 | 2,97 | 1,18 | 9,38 |

| РКК Энергия | 4034205060,00 | 590 324 000 | 38 519 864 000 | 11 039 124 000 | 6,83 | 0,10 | 0,37 | 5,3 |

Отдельно вычислим EPSи рост EPSв сравнении с 2014 и 2015 годом.

| Компания | Кол-во об. акций | Прибыль 2014 | EPS 2014, руб. | Прибыль 2015 | EPS 2015, руб. | Рост EPS, % |

| Сбербанк | 21 586 948 000 | 311 212 961 000 | 14,4 | 218 387 307 000 | 10,11 | -29% |

| РКК Энергия | 1 123 734 | 1 млрд убытка | -889,89 | 590 324 000 | 525,3 | -159% |

Ну вот, основные показатели есть, осталось рассчитать последний: EV/EBITDA.

Данный показатель сложный, т.к. чтобы рассчитать его, нужно сначала вычислить сами EVи EBITDA. Помогут нам в этом все те же отчеты компаний.

| Компания | Капитализация | Долг (кр. + долг.) | Наличность | EV | Прибыль от реализации | Амортизация | EBITDA |

| Сбербанк | 2 751 067 425 400,00 | 20 378 763 487 000 | 732 789 740 000 | 22397041172400,00 | 306899927000,00 | 43 625 000 | 306943552000,00 |

| РКК Энергия | 4 034 205 060,00 | 75 198 623 000 | 11 001 503 000 | 68231325060,00 | 1 634 333 000 | 440 299 000 | 2 074 632 000 |

EV = Рын. Капитализация + долг. Долг + кратк. Долг – наличные.

EV/EBITDA(РКК) = 32,9

Долг/EBITDA(РКК) = 36,25

EV/EBITDA(Сбербанк) = 70,28

Долг/EBITDA(Сбербанк) = 66,39

По финансовым компаниям и банкам, показатель EBITDAкак правило не считается, в связи со спецификой бизнеса, и чаще индикатором оценки банков становится как раз показатель ROE. Поэтому в нашем случае расчет EBITDAзачеркнут и возможно ошибочен, т.к. в случае с банками требует более детального разбора.

Тем не менее, по РКК Энергия мы произвели полный расчет. Осталось лишь дополнить таблицу данными по компании QIWI – возьмем их с сайта finviz.com.

Получаем в итоге:

| Компания | P/E | P/S | P/B | РостEPS | EV/EBITDA | Долг/EBITDA | ROE |

| QIWI | 8,04 | 2,38 | 1,92 | -3,5% | Нет данных | Нет данных | 28,7% |

| Сбербанк | 12,60 | 2,97 | 1,18 | -29% | 70,28 | 66,39 | 9,38% |

| РКК Энергия | 6,83 | 0,10 | 0,37 | -159% | 32,89 | 36,25 | 5,35% |

На этом все! Наш расчет закончен, также к нему прилагается excel файл со всеми цифрами и формулами – скачивайте и пользуйтесь.

Ну а давать оценки по полученными нами прогнозам мы не будем, т.к. как я уже писал, по мультипликаторам нужно сравнивать компании из одних отраслей.

Успехов в инвестировании!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал