Фондовые рынки

Данные по ВВП США спровоцировали падение мировых рынков

- 26 февраля 2021, 12:40

- |

Американские индексы накануне снизились в пределах 3,5% на фоне выхода данных по ВВП США и рынку труда страны. В четвертом квартале 2020 года американский ВВП, по второй оценке, вырос на 4,1% в пересчете на год. Показатель оказался выше первой оценки роста на 4%, но хуже ожиданий экспертов, которые прогнозировали увеличение на 4,2% в пересчете на год. В то же время министерство торговли страны сохранило оценку падения ВВП США в 2020 году на уровне в 3,5%.

При этом статистика по рынку труда оказалась лучше ожиданий. Количество первичных заявок на пособие по безработице в США за неделю упало до минимума с ноября 2020 года, а темп падения показателя стал самым быстрым с августа того же года — число таких заявок снизилось на 111 тысяч, до 730 тысяч.

Азиатские биржи в пятницу теряют в среднем до 2,8% по основным индексам в то время, как инвесторы региона опасаются ускорения инфляции на фоне восстановления мировой экономики после преодоления последствий пандемии коронавируса. Японский индекс Nikkei завершил торги падением почти на 4% до минимума с начала февраля.

( Читать дальше )

- комментировать

- 408

- Комментарии ( 4 )

У Байдена проблема со стимулами.

- 19 февраля 2021, 18:57

- |

😖У Байдена большие проблемы, так как сегодня вышли данные по индексу деловой активности в США и по продажам жилья, в которых говорится о том, что экономика США восстанавливается и без стимулов Байдена.

▪️Индекс деловой активности в производственной сфере США снизился до 58,5 в феврале 2021 года с 59,2 в январе, что соответствует ожиданиям

▪️По предварительным оценкам, индекс деловой активности в сфере услуг в США вырос до 58,9 в феврале 2021 года с 58,3 в январе и превысил ожидания рынка в 57,6.

▪️Продажи домов в бывшем владении в США выросли на 0,6% по сравнению с предыдущим месяцем до 6,69 миллиона единиц в январе 2021 года, что превзошло рыночные прогнозы в 6,61 миллиона

☝🏻Вы понимаете, что это фантастические результаты на фоне того, что первичные заявки на пособие по безработице остаются высокими и даже выросли на 13 тысяч исходя из вчерашних данных, что по сути должно было показать слабость экономики. Если ещё и заявки начнут снижаться, то экономика США ещё больше ускорит темп.

( Читать дальше )

Мировые рынки растут по мере улучшения ситуации с коронавирусом

- 08 февраля 2021, 12:50

- |

Американские индексы в пятницу увеличились в пределах 0,6% оптимизме инвесторов относительно перспектив поддержки экономики США. Участники рынка обратили внимание на статистику по безработице в стране, которая неожиданно снизилась до 6,3% в январе. При этом на рынке полагали, что показатель останется на уровне прошлого месяца в 6,7%. А число занятых в несельскохозяйственных отраслях экономики выросло на 49 тысяч при прогнозе роста на 50 тысяч.

С позитивом инвесторами было воспринято и решение демократов в конгрессе, которые одобрили в обеих палатах предварительный план по стимулированию экономики. Президент США Джо Байден ранее предложил объем пакета поддержки экономики на 1,9 трлн долларов.

В то же время участники рынка отметили и тот факт, что дефицит торгового баланса США снизился в месячном выражении в декабре 2020 года на 3,5% до 66,6 млрд доллара при прогнозе сокращения до 65,7 млрд доллара.

( Читать дальше )

Доходности облигаций США - новый вызов для рынков?

- 09 января 2021, 22:49

- |

Всем привет!

А что если так ?

На представленном выше слайде сравнение графика спрэда между доходностями облигаций U.S. 10 Years Treasury Note и 3-Month Treasury Bill c фондовым индексом США S&P 500 за предыдущие 20 лет!

Не трудно выявить из графика взаимосвязь государственных облигаций США с рынком акций. Именно предыдущие два серьёзных финансовых кризиса ( «доткомов» 2000-2002 гг и ипотечный кризис 2007-2008 гг) сопровождались ростом спрэда между казначейскими облигациями США (10 летние — 3-х месячные) от отрицательного значения к 3.5%.

Рост спрэда подразумевает ощутимое снижение курсовой стоимости U.S. 10 Years Treasury Note (в следствие чего доходность к погашению растёт) по сравнению с 3-Month Treasury Bill (меньше поводов продавать 3-х месячные бонды, по причине скорого погашения).

Мысли по этому поводу записал в видео на Trading View, кстати, на этой площадке наша команда стабильно возглавляет ТОП рейтинга!

( Читать дальше )

Взгляд мельком на 2021 год...

- 07 января 2021, 11:29

- |

Ежели продолжатся хотелки регуляторов разделить Microsoft, Amazon, Google, Apple, как и Standard Oil 110 лет назад, а новые антитрастовые законы по разделению, либо ограничению деятельности этих гигантов будут приняты в 2021 году, то рынки весьма запросто может накрыть волна волатильности намного большая, чем весной 2020 года.

( Читать дальше )

Проблемы США - это теперь хорошая новость для рынков.

- 22 декабря 2020, 19:36

- |

▪️Трамп подписал законопроект по стимулам на 900 миллиардов, подписал финансирование правительства до 28 декабря – это замечательно и даёт уверенность и прогнозируемость в экономике США, только вот пакет стимулов из-за новой мутации не оказал колоссального влияния на рынки.

▪️Темпы роста ВВП США за третий квартал 33.4% — это хоть и выше прогноза в 33.1, но всё же экономика США отстаёт от допандемийного уровня примерно на 3.5%, а учитывая, что коронавирус ещё далеко не под контролем во всём мире, то тут пока оптимизма нет.

▪️Индекс потребительского доверия 88,6, что совпадает с уровнями апреля-мая 2020 и августа 2020, то есть с месяцами, когда началась первая и вторая волна COVID19 в США. Учитывая опрос The Conference Board, потребитель в США не ожидает роста экономики вначале 2021 года, а значит потребитель будет слаб в четвёртом квартале 2020 и в первом квартале 2021 года.

( Читать дальше )

Как формируется репутация ТОПовых аналитиков?

- 17 декабря 2020, 17:45

- |

Сегодня мы расскажем вам, почему 50% репутации – это хорошо,

60% — отлично, а 70% — это превосходный результат!

На Финбрикс действует простое, но очень важное правило: ожидаемая прибыль по прогнозу, всегда в 2 раза выше возможных издержек.

Разберем правило на простом примере:

У аналитика «Киану Ривз» репутация равна 50%, то есть из 10 его прогнозов 5 были успешными и 5 неверными. Для простоты расчётов предположим, что все прогнозы, которые он размещал содержали — 5% профита и 2,5% Stop Loss (по статистике это средние показатели на платформе Finbricks.ru). Затем, вычислим, как изменится депозит в сумме 1 млн. нашего воображаемого инвестора, если он совершал сделки на основании прогнозов Киану.

Делая свои расчёты, вы можете совершать удачные и неудачные сделки в любой последовательности. На нашем примере они будут чередоваться, начиная с неудачной:

( Читать дальше )

«Умные» инвесторы продают акции «глупым» спекулянтам

- 09 декабря 2020, 15:50

- |

Приведенный выше график отражает динамику индикатора «умных денег» Smart Money Flow Index (белым, верхняя область) и индекса S&P 500 (голубым, нижняя область). Источник: Bloomberg

09.12.20 13:37

Спекулятивная лихорадка на рынке акций набирает обороты, но профессиональные инвесторы хладнокровно смотрят на это со стороны и продают.

Индикатор «умных денег» Smart Money Flow Index для S&P 500* снижался с сентября и в ноябре достиг минимальных значений с января 2019 года. Рынок акций США при этом продолжает ставить все новые рекорды.

*ProFinance.ru: индикатор технического анализа, демонстрирующий настроения инвесторов. Считается, что спекулянты и розничные инвесторы совершают эмоциональные сделки в первые полчаса после начала торговой сессии, тогда как последние полчаса торгов — время профессиональных управляющих активами. Таким образом, если в первые полчаса торгов рынок вырос, а в последние полчаса — упал, то индикатор Smart Money Flow Index для этой торговой сессии снизится.

( Читать дальше )

Самый большой риск фондового рынка в 2021 году (Как защититься и какие инструменты покупать)

- 07 декабря 2020, 14:22

- |

Подготовил очень важное видео, где разобрал самый главный риск следующего года – инфляцию. Если вы думаете, что инфляция вам не страшна, то в период 1968 по 1980 год, стоимость акций в реальном выражении упала более чем на 50%! Т.е. покупательская способность вашего портфеля в этот период снизилась в два раза. Поэтому недооценивать этот фактор крайне опрометчиво.

В этом видео я рассмотрел три главных вопроса:

- Параметры инфляции, почему центральные банки недооценивают инфляцию, и факторы, указывающие на ее будущие значения

- Активы, чья стоимость наиболее сильно пострадает от роста инфляции

- Главные бенефициары роста инфляции, индустрии, которые покажут максимальный рост, в случае реализации сценария с ростом инфляции

Фондовые рынки превратились в чёрную дыру для денег.

- 06 декабря 2020, 14:07

- |

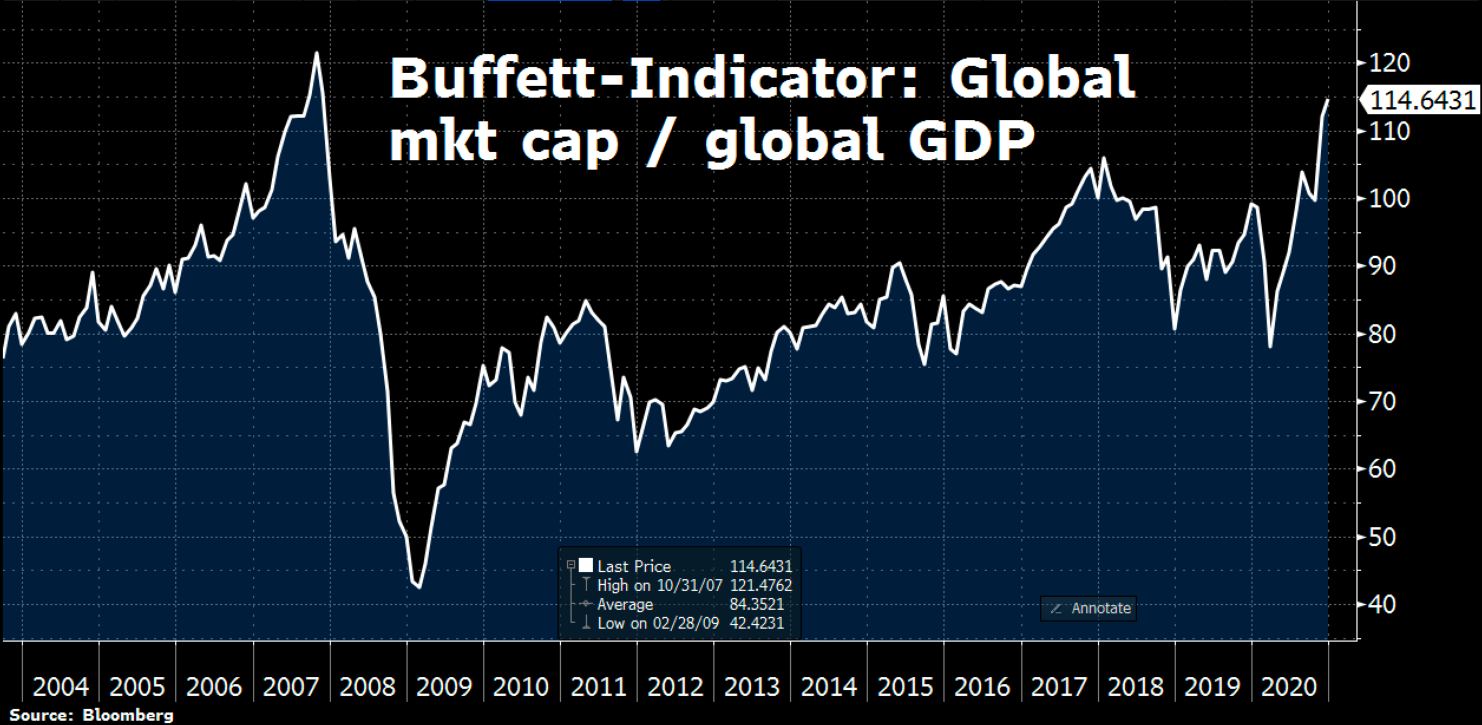

🌍Капитализация фондовых рынков обогнала мировой ВВП на 15%, а учитывая то, что последний раз когда капитализация фондовых рынков обгоняла мировую экономику на 20% — случился мировой финансовый кризис 2008 года.

Очередной индикатор указывает нам на то, что в мире надулся сильный пузырь, который готов вот-вот лопнуть. Но паниковать пока рано, так как мировая экономика из-за коронакризиса по оценкам МВФ снизится на 4.4%, а значит фондовый рынок из-за снижения мирового ВВП может технически обгонять мировой ВВП.

С другой стороны, странно то, что мировая экономика снижается, а фондовый рынок растёт. Получается фондовый рынок из-за напечатанных денег вышел из-под контроля, а большая часть денег для поддержки экономики и населения уходит на фондовые рынки.

Кажется, пузырь на фондовом рынке будет раздуваться по следующему сценарию:

Так как деньги для поддержки экономики утекают на фондовые рынки и пока фондовые рынки растут, то деньги и продолжат туда утекать, а значит правительствам придётся печатать всё больше и больше денег, чтобы экономика ТОЖЕ получала эти деньги.

Таким образом фондовые рынки превращаются в денежную чёрную дыру.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал