Торговые роботы

торговый робот - это автоматизированная торговая система, принимающая решения и отдающая приказы на выполнение рыночных заявок на основе программного алгоритма.

В этом разделе вы найдете самые актуальные записи по теме торговые роботы.

Запись прямого эфира TSLab Live

- 04 марта 2021, 18:31

- |

Вчера наша команда провела первый стрим. Запись эфира доступна для просмотра на нашем YouTube канале TSLab Live

Запись прямого эфира: https://youtu.be/6fCwcaVktOg

Мы благодарим всех, кто смог присоединиться к нам. Надеемся, что темы, затронутые нами на стриме были интересны и полезны.

Команда TSLab приносит свои извинения за качество картинки на нашем первом эфире. Как мы писали ранее, для нас это новый формат общения и сейчас мы прилагаем большие усилия для того, чтобы создавать качественный контент.

После праздничных выходных мы проведем новый стрим, на котором более детально рассмотрим алгоритм из книги «Количественная сеточная торговля: как рыбак обходит Уолл-стрит» (Quantitative Grid Trading: How a Fisherman Beats Wall Street) автор Frank W Linn.

Скачать готовый скрипт можно по ссылке: https://t.me/tslabprorugroup/37590

Точные дату и время эфира мы сообщим после устранения технических проблем с оборудованием для вещания. Следите за нашими новостями!

С уважением, команда TSLab!

- комментировать

- 3.5К | ★2

- Комментарии ( 2 )

Первый стрим от разработчиков TSLab уже в эту среду!

- 01 марта 2021, 14:54

- |

Мы запускаем совершенно новый для нас формат: прямые эфиры на нашем YouTube канале TSLab Live, где вы можете задать спикеру любой вопрос и получить ответ в формате живого общения.

Наш первый стрим пройдет уже в эту среду, 3 марта в 16:00 по Москве.

Темой первого прямого эфира будет «Построение сеточных алгоритмов в визуальном редакторе», в ходе которого мы соберём алгоритм из книги «Количественная сеточная торговля: как рыбак обходит Уолл-стрит» (Quantitative Grid Trading: How a Fisherman Beats Wall Street) автор Frank W Linn.

Чтобы новый формат жил и развивался, подключались все более крутые спикеры, мы просим о вашей поддержке: задавайте вопросы, подключайтесь к эфиру, пишите, что мы можем улучшить и как сделать эфиры еще полезнее.

📅 Дата и время проведения сессий:3 марта в 16:00 по Москве.

Место проведения: наш YouTube канал TSLab Live

( Читать дальше )

Разгон $1->$1000. Хроника... [Пост 4]

- 27 февраля 2021, 15:42

- |

Пост 2

Пост 3

1. Что было сделано?

Запущено 5 разных стратегий.

Прошло 4 недели.

2. В каком состоянии сейчас?

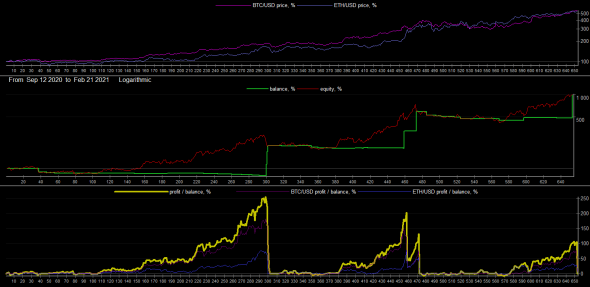

По стратегии 1 все ок, доход на данный момент 33.7% Подробности здесь

![Разгон $1->$1000. Хроника... [Пост 4] Разгон $1->$1000. Хроника... [Пост 4]](/uploads/images/03/03/76/2021/02/27/faad33.jpg)

По стратегии 2 все ок, доход на данный момент 42.3% Подробности здесь

![Разгон $1->$1000. Хроника... [Пост 4] Разгон $1->$1000. Хроника... [Пост 4]](/uploads/images/03/03/76/2021/02/27/65684a.jpg)

( Читать дальше )

Анализ объемов - начало

- 26 февраля 2021, 14:35

- |

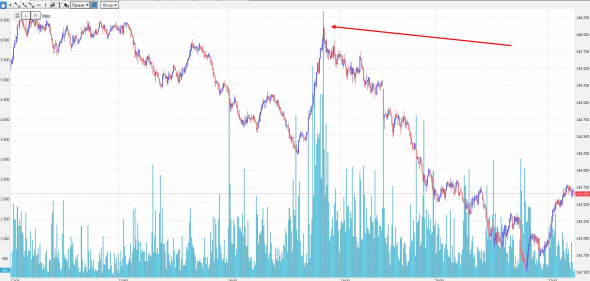

Приветствуем наших постоянных читателей и только вошедших, новых подписчиков. Надеемся, что здесь вы найдете что-то полезное для себя или уже нашли и следите за обновлениями)

Мы решили выпустить серию статей, посвященных объемному анализу и свечным паттернам.

У большинства трейдеров сформировались уже свои ассоциации при виде той или иной свечи. Кто-то определенные ситуации трактует как разворот рынка, другие же наоборот предполагают продолжение тенденции. Смысл здесь кроется больше в «предыстории» этого движения, а не в самих свечах. Давайте рассмотрим теорию на практике, на конкретных примерах.

В качестве примера возьмем большое тело свечи с крупным объемом(рисунок выше). Следом за ней идет свеча в обратную сторону, но по размеру больше, чем первая. То есть если закрытие второй ниже, чем открытие предыдущей на умеренном объеме – следом рынок развернется и пойдет в другую сторону. А теперь проверим частоту таких случаев, и приводят ли они к профиту (и как часто это происходит).

( Читать дальше )

Чем дороже водка, тем больше травятся

- 25 февраля 2021, 22:54

- |

Правда, данная проблема далеко не является общероссийской, скорее касаясь регионов с определенным набором характеристикам. Чтобы их выявить, я в порядке упражнения решил проанализировать нашу региональную статистику с помощью специального метода. Качественный сравнительный анализ (QCA) – это статистическая техника, нацеленная на то, чтобы вычислить комбинацию характеристик объекта, делающих вероятным определенное его поведение. Предположим, объектами для нас являются страны и нас интересует, при каких условиях совершаются революции. Чаще всего революция требует возникновения нескольких условий, как в классическом определении революционной ситуации «верхи не могут, а низы не хотят». Опять же, не все революционные ситуации разрешаются революциями, значит требуется что-то еще.

( Читать дальше )

Данные из QUIK в Python. Построение Дельта графика.

- 20 февраля 2021, 17:35

- |

Построение нестандартных графиков в Python при помощи библиотеки finplot.

Построение нестандартных графиков в Python при помощи библиотеки finplot.Можно строить почти любые нестандартные графики: Range, Renco, Delta.

В качестве примера скрипт для построения Дельта графика.

График строиться с момента запуска по поступающим данным из таблицы обезличенных сделок.

Для получения данных из КВИКа используется PythonServer Евгения Шибаева (огромное спасибо автору!!!)

Тапками не кидайтесь, программировать только учусь.

# В КВИКе запускаем луа-скрипт QuikLuaPython.lua

import socket

import threading

from datetime import datetime, timezone

import pandas as pd

import finplot as fplt

fplt.display_timezone = timezone.utc

class DeltaBar():

def __init__(self):

self.df = pd.DataFrame(columns='date_time open high low close delta delta_time_sec'.split(' '))

self.df.loc[len(self.df)] = [0, 0, 0, 0, 0, 0, 0]

def parser(self, parse):

if parse[0] == '1' and parse[1] == 'RIH1':

if abs(self.df.iloc[len(self.df) - 1]['delta']) >= 500:

self.df.loc[len(self.df)] = [0, 0, 0, 0, 0, 0, 0] # Добавляем строку в DF

self.df.iloc[len(self.df) - 1]['close'] = float(parse[4]) # Записываем последнюю цену как цену close бара

if self.df.iloc[len(self.df) - 1]['date_time'] == 0:

self.df.iloc[len(self.df) - 1]['date_time'] = \

datetime.strptime(f'{parse[7]} {parse[8][0:-1]}', "%d.%m.%Y %H:%M:%S.%f").replace(microsecond=0)

if self.df.iloc[len(self.df) - 1]['open'] == 0:

self.df.iloc[len(self.df) - 1]['open'] = float(parse[4])

if float(parse[4]) > self.df.iloc[len(self.df) - 1]['high']:

self.df.iloc[len(self.df) - 1]['high'] = float(parse[4])

if (float(parse[4]) < self.df.iloc[len(self.df) - 1]['low']) or \

(self.df.iloc[len(self.df) - 1]['low'] == 0):

self.df.iloc[len(self.df) - 1]['low'] = float(parse[4])

if parse[5] == '1026':

self.df.iloc[len(self.df) - 1]['delta'] += float(parse[6])

if parse[5] == '1025':

self.df.iloc[len(self.df) - 1]['delta'] -= float(parse[6])

self.df.iloc[len(self.df) - 1]['delta_time_sec'] = \

datetime.strptime(f'{parse[7]} {parse[8][0:-1]}', "%d.%m.%Y %H:%M:%S.%f") - \

self.df.iloc[len(self.df) - 1]['date_time']

self.df.iloc[len(self.df) - 1]['delta_time_sec'] = self.df.iloc[len(self.df) - 1]['delta_time_sec'].seconds

def service():

sock = socket.socket(socket.AF_INET, socket.SOCK_DGRAM)

sock.bind(('127.0.0.1', 3587)) # Хост-этот компьютер, порт - 3587

while True:

res = sock.recv(2048).decode('utf-8')

if res == '<qstp>\n': # строка приходит от клиента при остановке луа-скрипта в КВИКе

break

else:

delta_bar.parser(res.split(' ')) # Здесь вызываете свой парсер. Для примера функция: parser (parse)

sock.close()

def update():

df = delta_bar.df

# Меняем индекс и делаем его типом datetime

df = df.set_index(pd.to_datetime(df['date_time'], format='%Y-%m-%d %H:%M:%S'))

# print(delta_bar.df)

# pick columns for our three data sources: candlesticks and TD

candlesticks = df['open close high low'.split()]

volumes = df['open close delta_time_sec'.split()]

if not plots:

# first time we create the plots

global ax

plots.append(fplt.candlestick_ochl(candlesticks))

plots.append(fplt.volume_ocv(volumes, ax=ax.overlay()))

else:

# every time after we just update the data sources on each plot

plots[0].update_data(candlesticks)

plots[1].update_data(volumes)

if __name__ == '__main__':

delta_bar = DeltaBar()

# Запускаем сервер в своем потоке

t = threading.Thread(name='service', target=service)

t.start()

plots = []

ax = fplt.create_plot('RIH1', init_zoom_periods=100, maximize=False)

update()

fplt.timer_callback(update, 2.0) # update (using synchronous rest call) every N seconds

fplt.show()

Уменьшаем количество транзакций, перестроением алгоритма

- 20 февраля 2021, 13:21

- |

Приветствуем Всех!

Кто торгует через TSLab, знают о ситуациях в «реверсных» алгоритмах, когда необходимо переворачивать позу. Сначала выставляется закрытие для текущей позиции, далее открытие для новой. В большинстве случаев, конечно это происходит крайне быстро и без проблемно, но любая транзакция имеет задержки, пусть 100-300мс но все же задержки есть. Этого не избежать в принципе никак. Но можно перестроить алгоритм, таким образом, чтобы вместо закрытий позиций, были просто «задвоеные» заявки. То есть получается, открыли лонг, далее например открываем шорт +1 к лонгу.

В итоге получим просто перевесы в размере позиции, то есть лонгов 144 шортов 145, в итоге текущая позиция просто 1лот шорт. Это слегка не привычно с точки зрения восприятия, но главное избегаем двух транзакций!

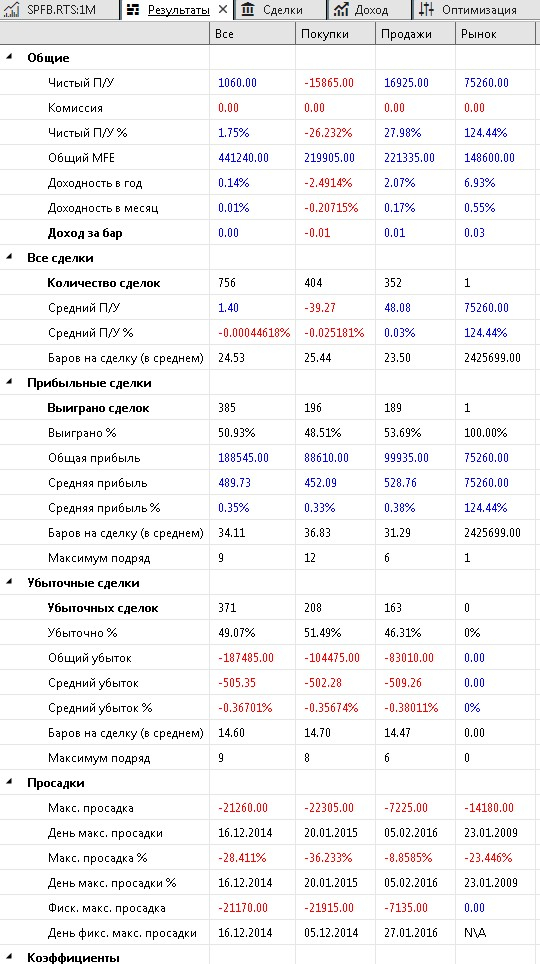

Скрипт построен на фьючерсе ртс, индикаторов в принципе нет, простенький паттерн используется для демонстрации системы.

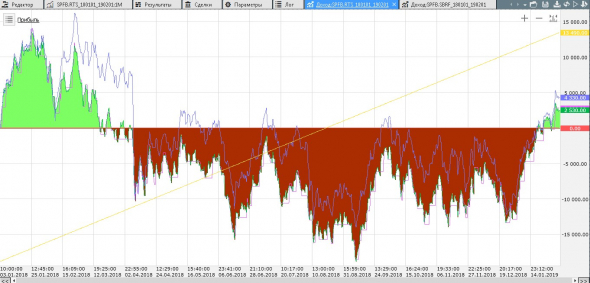

Так выглядит график при таком «фокусе»

( Читать дальше )

Пример противоположной позиции при убытке

- 16 февраля 2021, 12:39

- |

Доброго времени суток, зашедшие впервые и уже постоянные читатели нашего блога!

Многие трейдеры как опытные, так и начинающие проходят через определенный этап – пробы новых алгоритмов. А что если открыть шорт по ртс, а по сберу лонг? И закрыть позиции только в том случае, когда они обе дают нам плюс? Подобный пример мы и разберем в сегодняшней статье.

Итак, открываем позицию по РТС в лонг, если текущий бар выше, чем каждый из предыдущих 10 баров (пример без глубокого смысла, берем за отправную точку). Затем ставим тейк профит в размере 2,5% и стоп лосс 1% от цены входа. Логика агоритма достаточно проста и не содержит скрытых смыслов. Но если вы делаете более «умную» точку входа, то, теоритически, улучшаете показатели. Отрезок 2018 года был выбран нами специально, так как он практически весь был в боковике. При этом график дохода предсказуемо плох.

( Читать дальше )

Она «вертится» | Полезные мелочи

- 15 февраля 2021, 15:14

- |

Думаю, что каждый трейдер стремится не совершать сделок во время боковика и открывать максимально возможное количество позиций во время тренда. Базовая торговая идея предлагает компромисс. Он звучит так: минимизировать сумму убытков во время боковика и максимизировать сумму доходов на тренде.

В период с 26 января по 9 февраля на рынке Si было несколько периодов и боковика, и тренда. ТС «Парус», которая торгуется на «Полигоне для новичка», использует алгоритм, построенный на базовой торговой идее. В данном видео я рассказываю, как «Парус» работал на вышеуказанном периоде, и помогла ли ему базовая торговая идея.

Про то, что такое «Полигон для новичка», можно узнать здесь smart-lab.ru/blog/360646.php

П.С. На всякий случай, моя книга «Восемь правил выживания на рынке акций», см. здесь author.today/work/104250

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал