Сургутнефтегаз

Сургутнефтегаз - добыча нефти в I полугодии +0,5%, до 29,9 млн тонн

- 14 августа 2019, 18:52

- |

Объем нефтепереработки в первом полугодии составил 9,4 миллиона тонн, что составляет 6,8% всего объема российской нефтепереработки.

Эксплуатационное бурение увеличилось на 5,8%, разведочное — на 19,7%.

источник

- комментировать

- Комментарии ( 0 )

Сургут преф - прокси на рост $

- 11 августа 2019, 22:22

- |

В условиях, когда перспективы для фондовых рынков туманны, и на горизонте много потенциальных рисков для мировой экономики, возникает вопрос: «Есть ли среди акций российских компаний защитные тикеры» ?

Сегодня рассмотрим одного из таких эмитентов.

Сургутнефтегаз — компания, структура акционеров которой озадачивает многих инвесторов, обрастает определёнными домыслами, тайнами и т.п. Ясно одно, что у компании существенные резервы в иностранной валюте, и именно переоценка валюты во многом определяет финансовый результат за отчётный период. Растёт бакс к рублю — хорошо, прибыль растёт, соответственно, и размер дивидендов тоже. И наоборот.

Несколько недель назад реестр акционеров для выплаты дивов закрылся, размер выплаты известен, интриги нет, тема на этот год отыграна, акции снизились. Но как говорится: «готовь сани летом, а телегу зимой»!

Именно привилегированные акции стоит рассматривать с точки зрения дивидендной истории, так как имеют преимущественное право в части выплаты дивов и дивидендная доходность на российском рынке одна из лучших.

Если обратиться к ТА, то увидим, что цена «ходит» в коридоре с границами 27.5-30 и 44-47.5

Наша рекомендация состоит в том, что имеет смысл покупать данные акции в зоне 27.5-30 без плечей, с апсайдом 50% на горизонте одного года. Ожидая рост иностранной валюты, данная идея выглядит как альтернатива.

( Читать дальше )

Фарватер рынка: Два шага вперед, шаг назад - Атон

- 08 августа 2019, 21:51

- |

Индекс РТС торгуется со средним Р/E 2020П 5.3х против 5-летнего среднего 6.0-6.5x. Наша цель по индексу РТС – 1500+ к середине 2020.

На глобальных рынках много рисков: торговые разногласия между США и Китаем, Brexit, слабые макро данные. Нужно пристально следить за их развитием. Однако возможные коррекции российского рынка мы рассматриваем, как хорошую возможность для покупки.

Мы добавили в наш список лучших акций новые имена: Норильский никель, Московская биржа, Аэрофлот, ТМК, Эталон и Юнипро.Атон

Позитивный взгляд на российский рынок сохраняется. Дивидендный сезон окончен и в ближайшие два-три месяца очевидных факторов роста российских акций мы не предвидим. Внимание инвесторов сосредоточено на торговой войне между США и Китаем, а также на слабых макропоказателях ряда развитых стран. Сильная волатильность на мировых рынках неизбежно затронет и российский, но в меньшей степени, так как на нем, по нашему мнению, и так немного «горячих» спекулятивных инвестиций от международных фондов. Кроме того, поддержку рынку оказывают хорошие фундаментальные показатели, низкая оценка компаний и сохраняющийся отличный уровень дивидендных выплат. Снижение котировок мы по-прежнему считаем хорошей возможностью для покупки. К концу 2019 инвесторы начнут оценивать прогнозные мультипликаторы будущего года, и российские акции могут получить новый импульс к росту. Исходя из прогнозов на 2020 год, P/E индекса РТС составляет 5.3x против исторического среднего за пять лет 6.0-6.5x, а дисконт к EM достиг 55% против исторических 50%. К началу нового сезона дивидендных выплат к середине будущего года индекс РТС может легко превысить 1 500 пунктов, учитывая, что сейчас средняя див. доходность индекса опять на историческом максимуме в 7%.

( Читать дальше )

Что купить на этой неделе?

- 07 августа 2019, 17:54

- |

Привилегированные акции Сургутнефтегаза значительно подешевели в течение последних недель, что связано как с выплатой дивидендов за 2018 год, так и с переоценкой будущих выплат.

Дивиденды компании зависят преимущественно от курса доллара, а так как рубль с начала года укреплялся к американской валюте, долларовые депозиты компании также подверглись переоценке, что может сказаться на выплатах за 2019 год.

Однако, в течение последних дней ситуация изменилась.

Рубль стремительно теряет позиции на фоне итогов ФРС и нового пакета санкций со стороны США.

Таким образом покупка привилегированных акций Сургутнефтегаза (одна из главных защитных идей прошлого года) вновь актуальна.

В случае продолжения негативной динамики по рублю бумаги компании будут расти опережающими темпами.

На наш взгляд, они торгуются сравнительно дешево в последнее время и без учета этого фактора, так как операционные результаты компании обеспечивают рост доли основного бизнеса в структуре прибыли компании.

( Читать дальше )

Что подбирать на РФ акции.

- 04 августа 2019, 20:43

- |

В РФ влетели санкции и США с Китаем воюют.

Если США и Китай я отслеживаю примерно. То в РФ меня бесят огромные и громоздкие отчеты и жуткие непонятки.

Скажу проще, я ещё не научился понимать что в РФ действительно хороший бизнес с хорошими фин. отчетами а что полный шлак. Хотя, точно скажу, что некоторые компании меня откровенно бесят. Типо, Роснефти с Сеченым. А чему-то я просто восхищаюсь(Яндекс). Но, всему есть адекватная цена.

Мне нужен кто-то, кто делает неплохие обзоры на отчеты наших компаний. Что поменялось в выручке, свободном денежном потоке и обязательствах.

Посоветуйте что и где можно вычитывать касательно наших отчетностей. Просто те же отчетности в США очень удобно вылавливать на Seeking Alpha.

Заодно и скажите, что будете подбирать после просадки рынка на следующей неделе.

Отдельно было бы ещё услышать про Сургутнефтегаз(преф.). Кажется, что это был явный перебор после дивидендного гэпа.

В 2019 году акции Сургутнефтегаза менее интересны в дивидендном плане - Атон

- 31 июля 2019, 12:23

- |

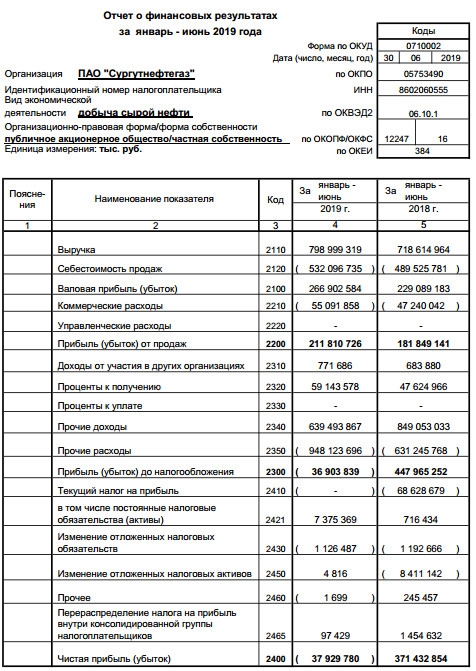

Согласно отчетности по РСБУ, выручка «Сургутнефтегаза» увеличилась до 799.0 млрд руб. (+11% г/г), а операционная прибыль достигла 211.8 млрд руб. (+16% г/г). Однако укрепление рубля негативно сказалось на чистой прибыли компании, и по итогам 1П19 она зафиксировала чистый убыток в размере 37.9 млрд руб. (против чистой прибыли 371.4 млрд руб. в 1П18). Напомним, чистая прибыль «Сургутнефтегаза» чувствительна к курсовым колебаниям, т.к. на балансе компании находится существенная денежная подушка — на конец 1П19 ее размер достиг 2 995 млрд руб. ($46.5 млрд по текущему курсу).

«Сургутнефтегаз» продемонстрировал существенный убыток по курсовым разницам в результатах РСБУ за 1К19, и учитывая, что курс рубля не претерпел существенных изменений к концу 2К, чистый убыток по итогам 1П19 был в целом ожидаем, на наш взгляд. Отчетность «Сургутнефтегаза» по РСБУ важна, т.к. на ее основе рассчитывается дивиденд по привилегированным акциям (10% чистой прибыли).Атон

Таким образом, если к концу 2019 курс рубля просядет существенно ниже текущих уровней (63.5/$), дивиденд на привилегированные акции, вероятно, будет минимальным — на уровне 0.6 руб./акц. (доходность 2%), подобно 2016, когда компания завершила год с чистым убытком. При курсе рубля 64/$, по нашим оценкам, дивиденд должен составить около 1.5 руб./акц. (доходность 5%) — это существенно ниже 7.62 руб. по итогам 2018, поэтому в текущем году акции Сургутнефтегаза предлагают менее интересную дивидендную историю.

Сургутнефтегаз - Убыток 6 мес 2019г: 37,930 млрд руб против прибыли 371,433 млрд руб (г/г)

- 30 июля 2019, 17:34

- |

Сургутнефтегаз – рсбу/ мсфо

Общий долг 31.12.2016г: 187,616 млрд руб/ мсфо 476,173 млрд руб

Общий долг 31.12.2017г: 213,038 млрд руб/ мсфо 626,493 млрд руб

Общий долг 31.12.2018г: 263,501 млрд руб/ мсфо 709,447 млрд руб

Общий долг 31.03.2019г: 229,295 млрд руб

Общий долг 30.06.2019г: 306,043 млрд руб

Выручка 2016г: 992,538 млрд руб/ мсфо 1,222.18 трлн руб

Выручка 6 мес 2017г: 534,874 млрд руб/ мсфо 638,807 млрд руб

Выручка 2017г: 1,144.37 трлн руб/ мсфо 1,384.43 трлн руб

Выручка 6 мес 2018г: 718,615 млрд руб/ мсфо 856,753 млрд руб

Выручка 2018г: 1,524.95 трлн руб/ мсфо 1,867.12 трлн руб

Выручка 1 кв 2019г: 394,416 млрд руб

Выручка 6 мес 2019г: 798,999 млрд руб

Убыток 2016г: 104,756 млрд руб/ Убыток мсфо 62,033 млрд руб

Убыток 1 кв 2017г: 90,748 млрд руб

Прибыль 6 мес 2017г: 63,359 млрд руб/ Прибыль мсфо 89,052 млрд руб

( Читать дальше )

Сургут преф в ожидании дивидендов, и 100% окупаемости +виноград.

- 27 июля 2019, 21:04

- |

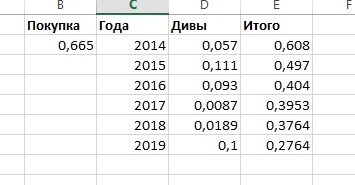

пусть вы купили в марте 2014 загодя на низинах

по 0,665$ и держите ее до сих пор что имеем (все расчеты в долларах)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал