Сургутнефтегаз

⚡ Обзор отчета Сургутнефтегаза за 1П2021 (РСБУ)

- 19 сентября 2021, 20:48

- |

Выручка за 1П2021: 849 млрд (+72% г/г)

Валовая прибыль: 239 млрд (+130% г/г)

Убыток кубышки: 57 млрд (или +4 млрд с процентами к получению)

Чистая прибыль: 155 млрд (-65% г/г)

👉 С начала года курс рубля более-менее стабилен, поэтому основным доходом компании стала основная деятельность. Средний цены на нефть по-прежнему высокие, поэтому не вижу оснований полагать, что доходы основной деятельности во 2П2021 будут меньше.

📊 Ожидаю, что прибыль от основной деятельности за 2021 год превысит 300 млрд рублей, что предполагает дивиденд на префы300*7,1%=21,3 млрд рублей или 2,77 руб на ап. Это див. доход около 7,3% к текущей цене.

💵 По переоценке валютной подушки всё менее предсказуемо. Грубо, можно предположить, что ослабление курса рубля на 1% дополнительно будет приносить 25 млрд чистой прибыли и соответственно наращивать дивиденды.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Спасем Америку. .

- 09 сентября 2021, 12:22

- |

Импорт российской нефти в США может вырасти из-за затягивания восстановления добычи в Мексиканском заливе

9 сентября. ФИНМАРКЕТ — Затягивание восстановления добычи в Мексиканском заливе после урагана Ида создает для России хорошую возможность увеличить долю на американском нефтяном рынке, пишет Bloomberg.

Импорт российской нефти Urals в США, вероятно, увеличится в сентябре и октябре, поскольку работа мощностей, обеспечивающих 77% производства в американской части Мексиканского залива, все еще не восстановлена спустя десять дней после обрушения урагана Ида на побережье штата Луизиана, отмечают источники агентства. .

Почему я инвестирую только в дивидендные акции?

- 09 сентября 2021, 09:02

- |

Почему я инвестирую только в дивидендные акции?

Многие говорят, что выплата дивидендов менее эффективна, чем реинвестирование в саму компанию, ведь это способствует более быстрому росту и помогает избежать налогов. Почему же тогда практически все акции в моем портфеле дивидендные и если даже инвестирую в акции роста, то только если компания платит дивиденды и планомерно их повышает?

Есть два основных вида возврата денег акционерам:

1. Дивиденды –основной, понятный, прогнозируемый и ощутимый вид возврата в виде поступающих денег на счет. У этого вида есть только один минус – необходимость сразу заплатить НДФЛ в виде 13%.

2. Выкуп акций с рынка. Выкупая свои же акции с рынка и погашая их, компания тоже возвращает деньги инвесторам, повышая ценность оставшихся акций. Размер бизнеса у компании не изменился, количество акций сократилось, дивиденды в будущем могут распределить среди меньшего количества акций. При этом НДФЛ платить не нужно если акции не продавать (или продавать после 3 лет владения).

( Читать дальше )

Анализ рынка 9.09.2021 / Рост индексов РФ, Русал, Юнипро, Сургутнефтегаз, БСП

- 09 сентября 2021, 08:22

- |

Мысли по Сурпрефу

- 01 сентября 2021, 15:59

- |

Хочу поделиться некоторыми мыслями по оценке бизнеса Сургутнефтегаза с точки зрения владельцев Сур-п и услышать конструктивные комменты.

1. Сколько «депозита» приходится на владельца акции. Обычно берут кубышку и делят на капитализацию и получаются адски большие цифры. Тезис первый: ребзя, так низзя.

Предлагаю альтернативу:

— берем размер депозитов ~4000 млрд руб. на конец 2021 с вероятной погрешность -5% / +7%

— умножаем на долю прибыли, относящийся к прив акциям ~7,1%

— делим на 7700 млн прив акций

4000 млрд * 7,1% / 7,7 млрд акций = 36,88 руб. депозитов на одну прив акцию.

Что это значит?

— нет, вы не сможете никак этой суммой распорядиться, но вы получаете доход от депозитов по сурпрефам так как если бы вам выплачивали прибыль (~3% годовых ± курсовая переоценка) с валютного депозита в размере 36,88 руб., назовем это синтетическим депозитом

— а еще размер этого депозита прирастает на ~5-15% в год

— это охренеть интересный момент, так как к концу 2023 можем увидеть 5000 млрд + или уже более 46 руб на акцию

( Читать дальше )

Сургутнефтегаз преф, а вот так вот, раз и да...

- 31 августа 2021, 02:03

- |

t.me/rovniymarket

Показатель IMG - пример использования для акций нефтегазового сектора ММВБ

- 30 августа 2021, 11:28

- |

Напоминаю основную формулу расчета данного показателя:

IMG = (NAV + AIR*NP) / NS, где

IMG — индекс рыночного гудвилла (Index of Market Goodwill),

NAV — стоимость чистых активов (net asset value),

AIR — количество лет инвестиций (annual investment ratio),

NP — чистая прибыль (net profit),

NS — общее всех размещенных количество акций (number of shares)

можно переписать формулу как

IMG = Book/sh + AIR*EPS, где

Book/sh и EPS — это уже готовые показатели, которые есть во многих скриннерах

Я решил взять 3 значения коэффициента AIR — 0 лет (то есть просто чистые активы на 1 акцию); 4 года и 6 лет. По моим, пока еще небольшим наблюдениям, я считаю, что на рынке РФ коэффициент AIR со значением 4 года дает наиболее справедливую оценку стоимости компании. Значение 6 лет и выше — указывает на наличие большого оптимизма, и значение 0 — очень сильный пессемизм.

( Читать дальше )

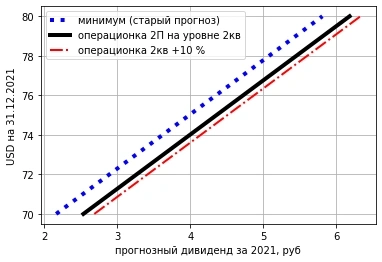

Сурпреф. Уточнение прогноза

- 29 августа 2021, 23:58

- |

Пора выложить уточненный прогноз, РСБУ то за 1П давно вышло.

Старый минимум изобразил пунктиром. Все-таки улучшения показателей операционной прибыли и процентных доходов даёт о себе знать.

Красным показан прогноз при котором операционка за 3 и 4й кварталы будет выше на 10% чем у 2 квартала.

В общем даже при весьма крепком рубле в 74 за бакс дивы будут 4р, что даст двузначную доходность.

P.S. Прогноз потому и предоставлен в форме зависимости от курса, а не конкретной цифры. Смысла дискутировать о том какой конкретно будет курс я не вижу.

Стратегия СМАРТЛАБ (результаты)

- 24 августа 2021, 10:03

- |

2020 год внес корректировки в инвестиционные живые мероприятия. Многие конференции были отменены. Тем приятнее было узнать, что в ноябре прошлого года Тимофей Мартынов решил провести закрытую встречу инвесторов, на которую я был приглашен.

О результатах конференции я уже писал отдельную статью, а также выкладывал фотоотчет. Повторяться не буду. Но вот что интересно, так это та работа, которую мы провели в кулуарах с моими друзьями и коллегами — Георгием Аведиковым (Инвестократъ) и Юрием Козловым (Инвестируй или проиграешь).

Задача была поставлена не простая. Начну издалека. Мало кто знает, но в США в прошлом веке существовала такая инвестиционная стратегия — SMART. Суть заключалась в том, чтобы составить портфель из компаний, чьи названия начинались с букв S. M. A. R. T. Это не шутка. Многие инвесторы придерживались именно ее и долгие годы им удавалось обгонять индекс.

Мы усовершенствовали эту стратегию, добавив несколько букв, а именно Л.А.Б. Как итог, нам пришлось формировать гипотетический портфель из компаний, название которых начинается на буквы С.М.А.Р.Т.Л.А.Б. Так что же получилось из этого, и какой доходности удалось достичь?

( Читать дальше )

Сургутнефтегаз - сколько дивидендов?

- 23 августа 2021, 12:18

- |

Все мы привыкли к тому, что Сургутнефтегаз регулярно радует нас щедрыми дивидендами. Они зависят от переоценки кубышки и выплачиваются по формуле: чистая прибыль по РСБУ, умноженная на 7,1% (по див. политике с учетом доли префов), деленная на 7,7 млрд привилегированных акций. Зависимость от курса доллара максимальная.

Если в 2020 году мы вновь увидели девальвацию рубля, и как следствие высокую базу для расчета, то в 2021 году курс доллара продолжает сдерживать ЦБ. Высокая цена на нефть и скорые выборы делают свое дело. Все это значит, что за 2021 год нас ждет более скромная выплата. Но давайте сначала посмотрим на фин показатели за первое полугодие по РСБУ.

Выручка компании увеличилась на 72,2% до 848,9 млрд рублей. Восстановление нефтяного рынка в первом полугодии оказало положительное влияние на нефтяные доходы Сургута. Себестоимость продаж выросла на 56,8%, а операционные расходы остались на уровне прошлого года.

Финансовые доходы от переоценки кубышки сократились почти на 500 млрд, что в свою очередь привело к падению чистой прибыли в 2,8 раза до 155,3 млрд рублей. Если брать показатель — чистая прибыль TTM за 2021 год, то мы можем получить 448 млрд рублей. Но тут нужно учитывать высокую базу 3 квартала 2020 года, которая войдет в расчет TTM.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал