Стратегия

Психология трейдера: почему большинство не выдерживает даже год

- 09 сентября 2025, 11:43

- |

Войти в трейдинг легко: кнопка «Buy/Sell» в пару кликов даёт ощущение власти над рынком. Но рынок быстро объясняет, что кнопка — это лишь триггер, а вся игра идёт в голове. Именно здесь большинство ломается в первые 12 месяцев.

Причина №1 — иллюзия контроля. Новичку кажется: чем больше он читает новостей, тем ближе к истине. На деле новости только раскачивают эмоциональные качели. Вчера он уверен, что рынок пойдёт вверх, сегодня — вниз, завтра уже боится зайти. Это не торговля, а стресс-терапия за собственный счёт.

Причина №2 — нетерпение. Человек привык к «быстрому дофамину»: сделал сделку, поймал движение — кайф. Но рынок не спешит. В итоге трейдер начинает прыгать из стратегии в стратегию, удваивать риск после убытка и загоняет себя в ловушку.

Причина №3 — эго. Рынок не про «я прав». Рынок про «я сохранил капитал, даже если ошибся». Большинство не выдерживает момента, когда нужно признать ошибку. Стоп-лосс воспринимается как личное оскорбление, а не как рабочий инструмент. В результате депозит тает, а вместе с ним и вера в себя.

( Читать дальше )

- комментировать

- 7.1К | ★6

- Комментарии ( 26 )

🎯 Стратегия Нассима Талеба: адаптация под наш рынок (одна из вариаций)

- 06 сентября 2025, 21:31

- |

📚 Суть стратегии Талеба

Нассим Талеб— известный трейдер, математик и автор книг «Черный лебедь» и «Антихрупкость». Его торговая философия строится на одной простой идее:

«Большинство времени ничего не происходит, но когда происходит — происходит очень много»

🎲 Основные принципы стратегии:

1. Стратегия-Штанга (Barbell Strategy)

80-90% капитала — в сверхбезопасные активы

10-20% капитала — в высокорисковые спекуляции

2. Защита от «черных лебедей»

Готовность к редким, но катастрофическим событиям

Асимметричная доходность: ограниченные потери, безграничная прибыль

3. Антихрупкость

Выигрыш от волатильности и хаоса

Чем больше неопределенность, тем больше возможностей

Адаптация стратегии Талеба к нашему рынку (пример)

📊 АКЦИИ: Штанга-подход

Консервативная часть (80-85%):

Дивидендные аристократы:Сбербанк (SBER), Лукойл (LKOH), Татнефть (TATN)

ETF:TMOS, VTBM, SBGB

Акциис относительно низкой волатильностью:МТС (MTSS), Ленэнерго пр. (LSNGP)

( Читать дальше )

Успех торговли зависит от...

- 06 сентября 2025, 14:24

- |

Я написал ему коммент… и попал сразу в ЧС и коммент был удален

«Как вы оцениваете свою стратегию и к какому поколению относитесь и находитесь ли вы в числе звезд с нулевой доходностью в несколько лет?»

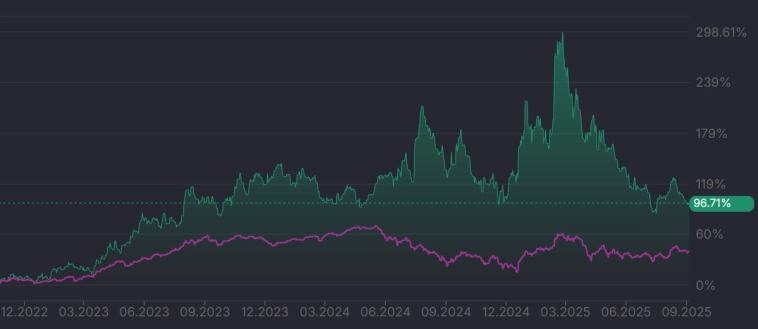

Результаты портфельной стратегии на акциях АЛЬФА СКАКУНАХ AHTRUST (END DATE 2025-08-31)

- 05 сентября 2025, 10:24

- |

Стоит ли вкладываться в Нижнекамскнефтехим сейчас ⁉️

- 04 сентября 2025, 13:00

- |

💭 Разберем, что скрывается за цифрами и какие перспективы открываются перед инвесторами...

💰 Финансовая часть (1п 2025)

📊 Компания продемонстрировала значительный рост финансовых показателей. Чистая прибыль составила 26,48 млрд рублей, увеличившись на 34,6% по сравнению с аналогичным периодом предыдущего года. Выручка предприятия достигла 136,7 млрд рублей, что на 13,2% больше прошлогоднего показателя. Наиболее заметный прирост зафиксирован в сегменте эластомеров (+29%), доходившем до 40,9 млрд рублей, а также полуфабрикатов и прочей продукции нефтехимии (+17,4%, до 24,2 млрд рублей). Продажи полиолефинов выросли на 6,9% (до 18,2 млрд рублей).

↘️ Однако некоторые направления показали снижение: объем реализации пластиков и продуктов органического синтеза сократился на 6,1% (до 31,7 млрд рублей); реализация метил-трет-бутилового эфира (МТБЭ) и топливных компонентов уменьшилась на 12,4% (до 7,5 млрд рублей); объемы сбыта сжиженного углеводородного газа упали на 0,8% (до 2,3 млрд рублей).

🔀 Операционная прибыль увеличилась на 16,4% (до 19,7 млрд рублей), доходы от курсовых разниц выросли почти втрое (до 15,4 млрд рублей), что способствовало росту прибыли до налогообложения на 48,6% (до 35,7 млрд рублей).

( Читать дальше )

Важность стратегии

- 04 сентября 2025, 09:44

- |

Как мы с вами можем инвестировать (или инвертировать) сейчас, когда геополитика вносит дополнительный хаос в без того трудноуправляемый процесс кризиса глобальной экономики?

В любой точке кризиса мы определим те стратегии, которые являются «смертельными». И оставим только те, которые позволят пережить этот шторм. Не слиться. А а возможно, и увеличить капитал.

Я жестко стою на пути долгосрочного инвестора, ничто меня с него не свернет. Но помню совет Голдмана Сакса: 90% времени мы соблюдаем самую строгую дисциплину. Но есть моменты в жизни инвестора, когда ты обязан рисковать! Кризис – как раз такой момент. Это период, когда даже человек без крупного стартового капитала может относительно быстро заработать свой первый миллион.

Конечно, мы не забываем о правилах. Скажем, вы можете выделить 50 тысяч для торговли. Вас такая сумма не напрягает. Изучаете матчасть и заходите в рынок на эти 50 тысяч.

Обычно в кризис бывают такие сильные движения, что их проще увидеть и торговать. Если все сделаете правильно + повезет – сделаете 500 тысяч или миллион. Эти деньги станут основой для вашего следующего шага как инвестора. Если вы начинаете с большей суммы и ее потеря для вас ощутима – то тогда, однозначно, ищите наставника, минимизируйте риски.

( Читать дальше )

Результаты портфельной стратегии с динамическим управлением ABTRUST (END DATE 2025-08-31)

- 02 сентября 2025, 14:04

- |

Обзор облигационного портфеля на 2025 год. Формирование пассивного дохода

- 27 августа 2025, 10:30

- |

Динамика значений по сравнению с Индексом МосБиржи:

• За последний месяц: +0,23%

• За все время: +8,05%

Изначально инвестиционный портфель пополнялся облигациями взятыми с первичного рынка, так как по ним можно было зафиксировать более высокую доходность. Сейчас же после перехода к циклу снижения КС такой возможности нет.

Инвестиционный портфель диверсифицирован под разные события на фондовом рынке. Помимо корпоративных выпусков, имеются валютные инструменты в качестве хеджа (фактор геополитики), длинные ОФЗ (отыграть рост тела облигации на моменте перехода к циклу смягчения ДКП) и фонды (на крупные компании, которые являются флагманами индекса МосБиржи).

Сейчас в портфеле 17 бумаг:

• Полипласт П02-БО-05 $RU000A10BPN7 (А-) Купон: 25,50%. Текущая купонная доходность: 22,78% на 1 год 8 месяцев, ежемесячно

( Читать дальше )

📈 Нейросети на службе инвестора: миф или рабочий инструмент?

- 17 августа 2025, 00:43

- |

Как нейросети меняют подход к инвестициям

Фондовый рынок всегда был гонкой скоростей: кто быстрее нашёл информацию, тот и заработал. Сегодня на помощь инвестору приходят нейросети — инструменты, которые анализируют данные в десятки раз быстрее человека.

Они уже применяются:

в крупных инвестиционных фондах,

частными аналитиками,

трейдерами, которым важно оперативно реагировать на новости.

Анализировать отчёты и новости.

ИИ способен обработать десятки страниц корпоративных документов и выделить ключевые драйверы и риски.Оценивать настроение рынка.

Нейросети отслеживают тональность в СМИ, социальных сетях и на форумах, фиксируя рост паники или оптимизма.Находить скрытые взаимосвязи.

Алгоритмы выявляют корреляции между акциями, товарами и валютами, которые сложно заметить вручную.Экономить время.

Вместо рутинного “копания в данных” инвестор получает готовые инсайты и концентрируется на стратегии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал