Спекуль наш бог

Goldman Sachs: На чем заработать этим летом? Взгляд на акции и опционы

- 19 июня 2025, 14:40

- |

Инвестиционный гигант Goldman Sachs опубликовал свой еженедельный обзор рынка опционов, в котором аналитики делятся мыслями о том, какие возможности могут открыться для инвесторов в ближайшее время. Если вы только начинаете свой путь в мире инвестиций, этот материал поможет вам понять, на что обращают внимание крупные игроки и какие идеи они предлагают. Но помните: любые инвестиции связаны с риском, и это лишь информация к размышлению, а не прямая рекомендация к действию.

Что такое FOMC и CCAR, и почему это важно?

В отчете часто упоминаются два события: FOMC и CCAR. Давайте разберемся:

FOMC (Federal Open Market Committee) – Комитет по открытым рынкам ФРС США.

Что это? Это подразделение Федеральной Резервной Системы США (аналог Центрального Банка), которое решает, какой будет ключевая процентная ставка в стране.

Почему важно? Решения ФРС влияют на стоимость кредитов, инфляцию, курсы валют и, как следствие, на фондовый рынок. В отчете упоминается заседание 18 июня 2025 года. Goldman Sachs ожидает, что ФРС пока сохранит ставки, но может начать их снижение к концу года.

( Читать дальше )

- комментировать

- 264

- Комментарии ( 1 )

QBTS и значимые опцики за сегодня

- 27 мая 2025, 23:04

- |

По сумме наблюдений можно сделать однозначный вывод: в этой серии сделок явно доминирует медвежий сентимент (либо хеджирование падения).

Массовая покупка пут-опционов 12.5

Экспирация 6/6/2025: три агрессивных покупки (side A) на 1 875, 2 250 и 2 454 контракта общим премией ≈ 197 300 USD (OI = 894)

Экспирация 6/13/2025: покупки на 974 и 756 контрактов премией ≈ 86 500 USD (OI = 124)

Эти сделки показывают, что кто-то готов заплатить свыше $280 000 за страховку/ставку на существенное падение ниже $12.5 к середине июня.

Продажа колл-опционов ближних страйков + покупка далёкого колла

Продано (side B) около 682 колл по страйкам 17.5–18.5 (экспирации 6/27, 6/13 и 7/3) суммарным кредитом ≈ 150 800 USD (OI невелик – 14–281)

Одновременно куплено (side A) 600 колл 22.5 exp 7/3/2025 за ≈ 117 000 USD (новые позиции, OI = 0)

Это классическая медвежья колл-спрэд-стратегия (bear call spread) с чистым кредитом ≈ 33 800 USD.

( Читать дальше )

Новый интересный паттерн ордеров на жиже.

- 24 сентября 2024, 18:36

- |

Только что заметил интересный паттерн на фьючерсах WTI.

Фильтр графика — заявки больше 10 лотов. Появляются в стакане, и движутся по направлению к текущей цене, по бидам и аскам попеременно.

Это что-то значит, или просто у кого-то руки чешутся?

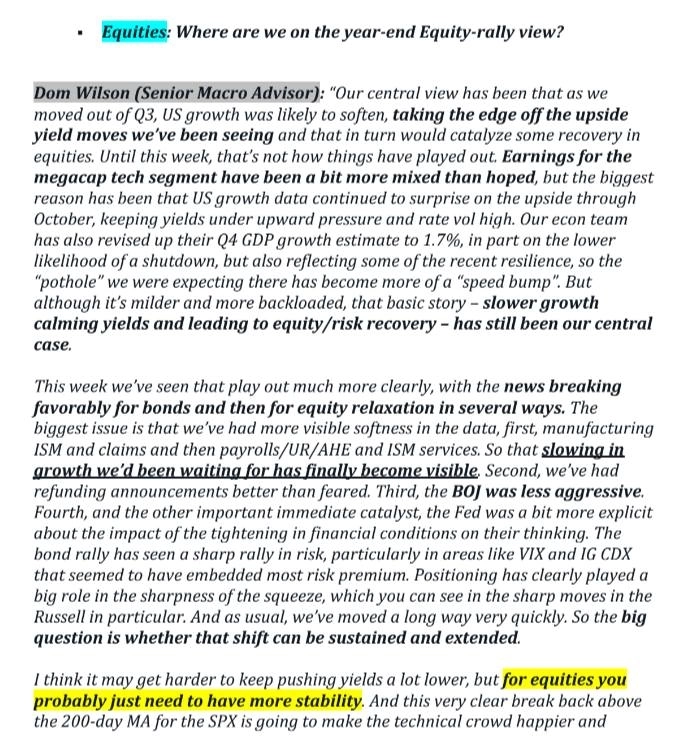

Нужно больше стабильности

- 05 ноября 2023, 14:59

- |

Читаем последнее:«Как обычно, мы прошли большой путь очень быстро. Я думаю, что будет сложнее продолжать снижать доходность, но для акций, вероятно, нужно больше стабильности. Для поддержания темы релаксации в идеале нам нужно было бы увидеть продолжение признаков некоторого смягчения в данных. Это помогло бы закрепить мнение о том, что ФРС, скорее всего, не будет предпринимать никаких действий, сохранит волатильность ставок на более низком уровне и подтолкнет людей к возвращению в акции». (Дом Уилсон, GS)«акциям нужно больше стабильности» = «их цена снизится».

Трейд-стримы на TradingView

- 06 июня 2023, 12:31

- |

Хочу дать возможность широкой общественности возможность с восторгом наблюдать онлайн, как я крошу фьючи на DAX.

С Твичом и Ютабом вроде все понятно, но хочется попробовать постримить на трейдинвью, чтобы далеко уж совсем к прямо дотерам не ходить.

Но незадача такая, что чтобы начать стримить надо 10 фолловеров на профиле.

https://www.tradingview.com/u/Ahoy-hoy/

Налетай! Чтобы смотреть, надо тыкнуть в кнопочку «follow» или «подписаться» если у вас русский интерфейс. Бесплатно.

Трансляции планируются в каждый день недели, за исключением четверга, с 10 до 12 по MSK.

Торговля по ленте и секретным индикаторам.

Очередное откровение рынка

- 17 апреля 2023, 17:21

- |

Если вы читаете эти еженедельные заметки, то вы опережаете 95% других трейдеров. Во время боковых рынков, подобных текущему, большинство игроков полностью отключается и перестаёт обращать внимание на критические индикаторы. Конечно, несколько дней отдыха от рынка ещё никого не убивали. Но достаточно одного крупного события, чтобы всколыхнуть фон и кардинально изменить настроение. Хотя в последнее время на рынке не было сильного сжатия, медленное движение вверх сделало быков самоуверенными; это лучше всего отражено в индикаторе страха/жадности CNN. На прошлой неделе индикатор закрылся на отметке 67, попав в категорию «Жадность» чуть ниже «Крайней жадности». Кроме того, наблюдалась агрессивная распродажа VIX, что говорит о том, что инвесторы успокаиваются и пренебрегают риском экзогенного события.

Позиционирование CTA по-прежнему поддерживает «бычий» настрой: за последние несколько недель CTA перешли от флэтовой позиции к чистой длинной. Когда CTA начинают покупать акции, они активируют петлю положительной обратной связи.

( Читать дальше )

Снижение производства нефти в России

- 12 февраля 2023, 22:28

- |

Дефект модели был вызван тем, что она основывалась на ограниченном количестве танкеров, пригодным для перевозки сырой нефти. Однако в мире произошла существенная разгрузка танкеров, используемых как плавающие хранилища для нефти, в основном иранской — и количество русской «нефти на воде» в результате растёт сейчас с фантастической скоростью.Тем не менее в долгосрочной перспективе снижение производства все-таки произойдёт, особенно учитывая недавние действия правительства РФ, поменявших Argus Urals на Brent-$25 при расчете налога. Кирдык, в общем, нерентабельным производствам.

Что происходит на рынке? Откровение на эту неделю.

- 06 февраля 2023, 12:29

- |

Откровение 23.06

После того, как за последние несколько месяцев их забили до полусмерти, на прошлой неделе сторонникам «разворота ФРС» наконец-то было что праздновать. Короче говоря, Пауэлл заявил, что смягчение финансовых условий не исключено. Я давно не видел такого уровня «голубизны», поэтому трейдеры поспешили с выводами и уже седлали седла для следующего ралли. Краткосрочные настроения резко усилились, а модель страха/жадности CNN на прошлой неделе достигла отметки 76. В то время как ФРС говорит о том, что количественное ужесточение происходит на «автопилоте», ликвидность на фоне этого улучшилась. Агрессивные стимулы Китая вызвали волнения на мировых рынках и улучшили ликвидность. Это, в сочетании с сокращением сделок обратного РЕПО в США, привело к созданию более благоприятного фона для акций. Таким образом, хотя ФРС и утверждает, что условия были сдерживающими, на самом деле обстановка более благоприятная, чем я думал. Это радует трейдеров, и они пытаются опередить ожидаемую паузу/поворот.

( Читать дальше )

Откровение 23.02. Уверование неверующих, Китай, стратегия на 2023 год

- 09 января 2023, 12:51

- |

Откровение 23.02

«Неверующие» наконец-то начинают думать, что это может быть и не «ралли на медвежьем рынке». Мы видим, как игроки выходят из своих бункеров, когда индикаторы настроения отрываются от исторических минимумов. Хедж-фонды, которые сохраняли здоровый скептицизм в отношении силы рынка, наконец-то, уступили и добавили длинные позиции за последние несколько недель. Обратите внимание, что в последний раз хедж-фонды были нетто-длинными еще в мае 2022 года. Это демонстрирует то, как быстро изменились настроения за последние несколько месяцев. Как следствие — краткосрочные индикаторы настроений разогреваются. Модель страха/жадности CNN держится около нейтральной отметки 46. Трейдеры ищут возможности и расхватывают краткосрочные опционы, чтобы воспользоваться этим движением. Последние несколько недель были ярким примером того, что «мнение следует за трендом»; настроения на рынке изменились уже только после того, как движение состоялось. Затем игроки будут искать оправдание этому движению с помощью новой версии (инфляция успокоилась, больше нет причин для страха).

( Читать дальше )

Неизвестные неизвестные

- 03 января 2023, 12:26

- |

— если в 2023 году мы не столкнемся с еще одним «черным лебедем», и

— США удастся мягкая экономическая посадка, и

— ФРС перестанет повышать ставки, а инфляция отступит, и

— нестабильное восстановление Китая перейдет к стабильному росту, и

— Европа успешно избавит свою экономику от зависимости от российского газа, и

— американские потребители останутся более жизнестойкими, чем многие ожидают, то:

… тогда «S&P 500, возможно, удастся добиться ровной динамики на фоне все еще высокой волатильности»

Понимайте как хотите, с наступившим Новым Годом!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал