Совкомфлот

Совкомфлот 14 ноября представит финансовые результаты за 9 мес. 2025 г.

- 15 октября 2025, 21:30

- |

Совкомфлот 14 ноября представит финансовые результаты за 9 мес. 2025 г.

www.scf-group.com/investors/investor_calendar/

- комментировать

- 450

- Комментарии ( 0 )

Великобритания ввела санкции против ледокольного танкера «Кристоф де Маржери»

- 15 октября 2025, 17:01

- |

Великобритания ввела санкции против ледокольного танкера «Кристоф де Маржери»

Согласно информации сайт Совкомфлота, ледокольный танкер «Кристоф де Маржери» является первым в мире, выполняющим перевозки сжиженного природного газа. Ему нет аналогов. У него ледовый класс Arc7, что является самым высоким уровнем. Длина судна достигает 299 метров, а его высота — 60 метров.

Он назван в честь президента и председателя правления компании «Total» — Кристофера де Маржери. Он трагически погиб в октябре 2014 года. Сообщалось, что Маржери в день свой смерти возвращался в Париж. Он погиб в авиакатастрофе, произошедшей из-за столкновения его частного самолета со снегоуборочной машиной.

@frank_media

Ну так то есть ещё несколько судов такого же класса, но даже эти суда зимой по Севморпути не ходят.

Первый контейнерный транзитный рейс из Китая в Европу прошел по Севморпути

- 14 октября 2025, 10:23

- |

13 октября 2025 г. в британский порт Феликстоу прибыл первый в истории контейнерный транзит из Китая в Европу по Северному морскому пути, который вышел 23 сентября из порта Нинбо (КНР), — говорится в сообщении.

Судно с грузовыми контейнерами с общим весом почти 25 тыс. тонн зашло в акваторию Севморпути 1 октября. После выгрузки в порту Феликстоу контейнеровоз направится в другие европейские порты.

Путь следования через российскую Арктику занял 20 дней, что практически вдвое меньше, чем при использовании традиционных южных маршрутов, добавили в Росатоме.

Ранее сообщалось, что первый в истории развития СМП контейнерный транзитный рейс из Китая в Европу стартовал в сентябре, он закончится в конце октября в Санкт-Петербурге, куда китайское судно зайдет после европейских портов.

www.interfax.ru/russia/1052464

Курс доллара к рублю (USD/RUB) к концу 2025 года будет находиться в диапазоне ₽90-95 — стратегия "Северный ветер" Цифра Брокера на 4-й квартал

- 09 октября 2025, 16:08

- |

Среди причин возможного ослабления рубля в «Цифра брокер» назвали увеличение объема покупок иностранной валюты со стороны импортеров, а также сокращение предложения валюты на рынке экспортерами. Обнуление норматива обязательной продажи валютной выручки экспортерами можно интерпретировать как отсутствие у государства необходимости в поддержании крепкого курса рубля, подчеркнули эксперты.

Главным бенефициаром процесса ослабления рубля может статьнефтегазовый сектор. Изменение курса напрямую влияет на ключевой показатель — доходы экспортеров. По оценке «Цифра брокер», наибольший эффект девальвация рубля окажет на результаты НОВАТЭКа, «Татнефти», ЛУКОЙЛа, «Газпрома», «Газпром нефти» и «Роснефти».

( Читать дальше )

Зачем на самом деле нужен фондовый рынок

- 07 октября 2025, 17:25

- |

Вторую неделю не утихают страсти по поводу слов члена правления одной крупной госкомпании о том, что им безразличны капитализация, движения котировок и в целом розничные инвесторы

Удивительна позиция инвесторов, которые согласны с этими словами. Которые поддерживают мысль, что капитализация не важна, а вторичные торги акциями никак не влияют на прибыль компаний

То есть сложилась парадоксальная ситуация – и эмитенты, и сами инвесторы считают, что фондовый рынок им не нужен. Я думаю, что они ошибаются. И вот почему

Функционирующие компании в процессе своей работы часто сталкиваются с необходимостью привлечения денег для своего дальнейшего развития. Способы этого привлечения бывают самые разные (например, работа с оборотным капиталом, с кредиторкой и т.д.), но самые очевидные / популярные / основные следующие

1. Собственные деньги (прибыль)

2. Заемные средства (кредиты / облигации)

3. Акционерный капитал

Собственных денег зачастую не хватает на реализацию крупных проектов, особенно в капиталоемких отраслях (металлургия, энергетика и т.

( Читать дальше )

Совкомфлот - очередной шторм впереди

- 02 октября 2025, 08:50

- |

Совкомфлот, обеспечивающий перевозку 15% экспортных объёмов углеводородов, пытается сохранить свои позиции в условиях усиливающегося санкционного давления. Рассмотрим перспективы эмитента сквозь призму финансового отчета за полугодие 2025 года по МСФО.

🛳 Итак, выручка в отчетном периоде сократилась на 39,4% до $ 618 млн. Компанию накрыл настоящий финансовый ураган. Прошлогодняя геополитическая напряженность на Ближнем Востоке, которая поддерживала высокие фрахтовые ставки, сошла на нет, а санкции против компании увеличили простой судов, усугубляя убытки.

Гендиректор Совкомфлота Игорь Тонковидов подчеркивает, что российские суда до сих пор не получают приоритетного доступа к грузовой базе несмотря на то, что Госдума инициировала данный законопроект еще два года назад. Фондовый рынок концентрируется исключительно на западных рестрикциях, однако внутреннее давление на бизнес компании ничуть не меньше.

При существенном падении выручки эксплуатационные расходы сократились незначительно — всего на 4,4% до $196 млн. Растущие затраты на персонал и внушительная индексация вознаграждений топ-менеджмента создают дополнительное давление на финансовые результаты.

( Читать дальше )

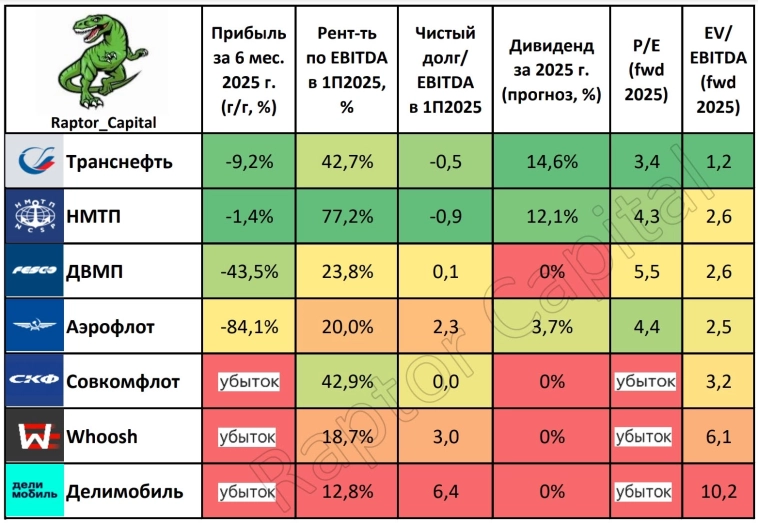

🚚 Транспортный сектор – Подробный обзор 1 полугодия

- 01 октября 2025, 20:03

- |

📌 Продолжаем обзор секторов компаний Мосбиржи, и сегодня взглянем на транспортный сектор. Напомню, ранее я делал обзоры нефтегазового сектора, банков, IT-компаний, ритейлеров, золотодобытчиков, удобрений, металлургов и застройщиков.

❓ СИТУАЦИЯ В СЕКТОРЕ:

• Один из самых разношёрстных секторов, поскольку транспорт может перевозить как людей по асфальту, так и нефть по трубам или через моря. По этой причине не совсем корректно сравнивать компании между собой, но вполне можно сделать отдельные выводы и выявить лидеров.

• По итогам 1 полугодия компании разделились на два лагеря: для одних проблемой стал крепкий рубль, для других – высокая ключевая ставка. Первые потеряли прибыль из-за курсовых разниц, вторые нарастили долговую нагрузку и оказались в зоне убытка.

1️⃣ ПРИБЫЛЬ В 1П2025 г.:

• Уже пятый по счёту сектор, в котором прибыль упала у всех компаний. Причины падения прибыли разные: персональное повышение налога на прибыль у Транснефти (–9,2% год к году); курсовые разницы у НМТП (–1,4%), ДВМП (–43,5%) и Аэрофлота (–84,1%).

( Читать дальше )

Помните идею? #FLOT

- 29 сентября 2025, 18:13

- |

#FLOT: smart-lab.ru/blog/1210074.php

Помните идею?

Сегодня/завтра разберем и будем хеджироваться на случай снижения рынка.

База под шорт отличная, нужна лишь точка входа.

Замечаем шаткость рынка, поэтому максимально осторожничаем.

t.me/+6Q2QfEI1JRIyYTcy — мой канал, где торговые идеи появляются быстрее, что позволяет принимать решения своевременно. Присоединяйтесь!

Приватизация: Имя, шестра! Имя!

- 29 сентября 2025, 15:13

- |

Кто же эти «7-10 компанй»???

Интерфакс – Сервер раскрытия информации

Минфин в настоящее время прорабатывает вопрос снижения доли РФ в уставных капиталах крупнейших компаний с госучастием до уровня 50% плюс 1 акция, говорится в сопроводительных материалах к бюджетному пакету, сообщил источник «Интерфакса», знакомый с их содержанием.

В документе Минфина уточняется, что выбраны компании, «представляющие интерес для российских стратегических инвесторов, имеющих устойчивое положение на рынке». Сделки с акциями компаний могут быть осуществлены после принятия соответствующих решений президента и правительства. В случае принятия таких решений возможны дополнительные поступления от приватизации в 2026-2028 гг., отмечает Минфин.

Кроме того, в отношении вновь поступивших в собственность РФ акций хозяйственных обществ, в том числе перешедших государству на основании судебных решений, будут определены наиболее приемлемые и экономически обоснованные способы управления и распоряжения ими, включая их приватизацию, говорится в документе Минфина.

( Читать дальше )

Совкомфлот куда пойдёт?

- 23 сентября 2025, 12:49

- |

🔽Идёт в канале на понижение.

➡️Канал с отклонениями.

Верхняя стенка канала 87,95, если пробьет и закрепится, тогда движение вверх продолжится.

📉В данный момент, скорее всего, пойдём до 74,7 — здесь довольно серьезный уровень поддержки.

➡️ Если пробьет, то нижняя стенка канала 62 руб. – отсюда я бы начала закупаться.

📉 Краткосрочный тренд нисходящий, но глобально актив пока что в восходящем движении.

НЕ ИИР

Канал в тг t.me/+H0LqMR5erJ0xODEy

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал