Самолет

Самолёт - заселение продолжается, снижение акций тоже продолжается

- 14 сентября 2025, 07:16

- |

информация на графике — зависимость цены акций от КС ЦБ

весело шагаем к психологической поддержки 1000 и дальше....

декабрь 2024 мин 820,50

- комментировать

- 356

- Комментарии ( 0 )

⚡ТК Каналы зовут в шорт Самолёта

- 13 сентября 2025, 16:41

- |

Несколько ТГ каналов объединились и рекомендуют своим подписчикам шорт Самолёта. Что думаете господа?

В январе-августе 2025 года выручка российских застройщиков от продаж жилья упала на 8% — до 2,9 трлн рублей г/г — Дом.PФ

- 12 сентября 2025, 19:41

- |

◾ Российские застройщики в январе-августе 2025 года сократили выручку от продаж жилья в сравнении с аналогичным периодом прошлого года на 8% — до 2,9 трлн рублей, подсчитали в «Дом.РФ».

◾ «В январе-августе застройщики реализовали 14,4 млн квадратных метров жилья, что на 17% меньше, чем год назад. В денежном выражении продажи снизились всего на 8% год к году и составили **2,9 трлн рублей», — указывается в сообщении.

◾ Застройщики массового сегмента, по данным «Дом.РФ», сократили выручку за восемь месяцев на 12%, до 2 трлн рублей, а высокобюджетного сегмента («бизнес» и «элит») увеличили на 5%, до 900 млрд рублей.

◾ При этом в августе, как подсчитали аналитики госкомпании, застройщики получили от реализации жилья 422 млрд рублей (+42% год к году), в физическом выражении продажи составили 2,1 млн «квадратов» (+28%).

◾ Соотношение распроданности и стройготовности на рынке новостроек составило 69% на 1 сентября (-8 п.п. с 1 января 2025 года), добавляется в сообщении.

( Читать дальше )

Набиуллина: Ипотека растет, большинство застройщиков остаётся прибыльными

- 12 сентября 2025, 15:42

- |

cbr.ru/press/event/?id=26927

Полет нормальный...

- 11 сентября 2025, 17:07

- |

1. Покупаю на всю котлету

2. Не использую плечи

3. В основном 2-3 эшелон с малой капитализацией.

4. Выбираю исключительно по интуиции, что душа подскажет) — такой способ я назвал интуитивный трейдинг — звучит, как дичь… Но все же, многих пойму, кто так думает...

Сколько заработал? — Нисколько...2-3 эшелон волатилен по несколько процентов, как криптовалюты бывает… На вк терял 6% в день, потом ловил падающий нож на ЮГК — это была самая больная потеря в 10% в день… После этого я 2 недели даже не заглядывал в терминал, прикупив на всю котлету Софтлайна… Чисто случайно он потом отскочил на 20%, тут я и оправдал свои потери… в итоге за полгода такой стратегии я в 0… только шокировали комиссии… Поэтому решил дополнить стратегию...

5. Одна-две сделки в месяц, при условии, что в плюсе 5-10%… или резкий памп, то закрываю позу.

( Читать дальше )

"Третий форум Capital Markets (РБК) от 10 сентября 2025 г.". Главные тезисы.

- 11 сентября 2025, 16:55

- |

Приветствую вас дорогие друзья! Вся история началась еще 29 августа, когда было получено приглашение на мероприятие. Ну как же не прийти?! Сегодня хочу с вам поделиться своими впечатлениями о прошедшем форуме Capital Markets с фотоматериалами. Организовано РБК.☝️

( Читать дальше )

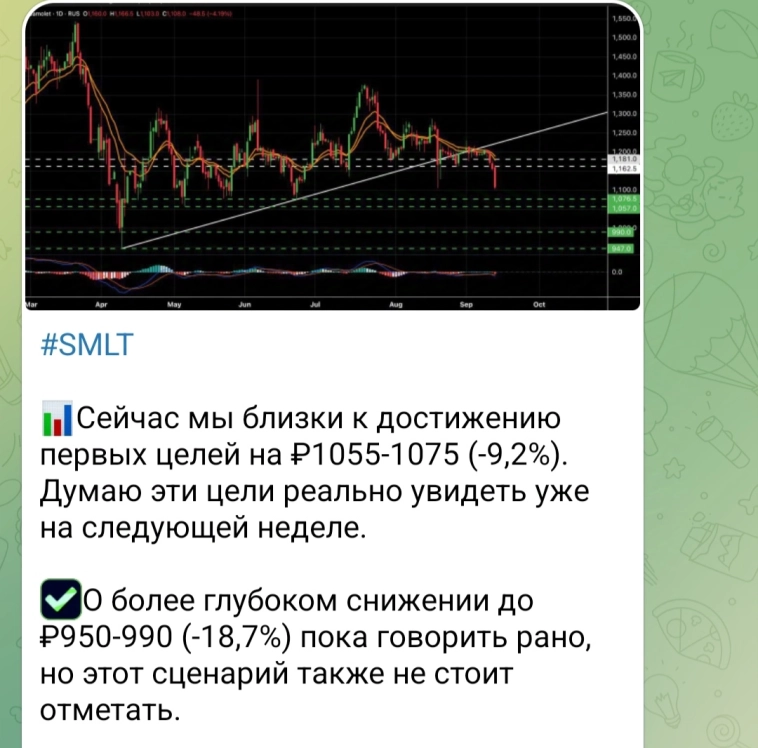

#Самолет #SMLT

- 11 сентября 2025, 15:32

- |

Самолет на всех парах мчится к зоне покупок. Зона 1100 — 1120р. будет триггером для отскока.

Лонги тут конечно же открывать не стоит, поскольку мы в шортовой зоне и какие-либо отскоки будут являться коррекциями.

Истинный рост мы можем заметить о+только после формирования импульсного движения и возврат на ретест уровня пробоя скользящих или нисходящей белой линии.

Не является индивидуальной инвестиционной рекомендацией.

ГК «Самолет»: полет в зоне турбулентности. Разбор отчета за 1 полугодие 2025.

- 11 сентября 2025, 10:46

- |

ГК «Самолет»: полет в зоне турбулентности. Разбор отчета за 1 полугодие 2025.

Коллеги, пристегните ремни! Сегодня под разбираем один из крупнейших девелоперов страны — ГК «Самолет». Компания отчиталась за полгода, и цифры заставляют крепко задуматься. Разбираемся, стоит ли держать акции в портфеле или пора катапультироваться.

📊 Главное из отчета в цифрах:

⚫️ Выручка: 171 млрд руб. (практически без изменений г/г). Рост остановился.

⚫️ Операционная прибыль: 50,3 млрд руб. (+18,3% г/г). Вот это сюрприз! Операционно компания стала эффективнее, лучше контролирует затраты.

⚫️ Чистая прибыль: 1,8 млрд руб. (обвал на 61% г/г). А вот и главный шок. Вся операционная эффективность съедена…

⚫️ Финансовые расходы: 47,9 млрд руб. (+32,7% г/г). Вот он, главный виновник. Стоимость обслуживания долга взлетела до небес.

✂️ Почему так произошло? Эффект «ножниц»

«Самолет» попал в идеальный шторм высоких ставок. С одной стороны, компания отлично справляется с основной деятельностью: строит и продает, сокращая издержки. Но с другой — ее гигантский долг становится неподъемным грузом из-за жесткой политики ЦБ.

( Читать дальше )

🏗 Самолет – большой долг и недостаток ликвидности

- 09 сентября 2025, 21:12

- |

Лидер по объему текущего строительства нейтрально отчитался:

🔹 Выручка 171 b₽ (без изменений г/г)

🔹 скорр. EBITDA 57,5 b₽ (+7% г/г)

🔹 Чистая прибыль 1,8 b₽ (-62% г/г)

🔹 Net Debt/скорр. EBITDA 3,1 (+0,4 пункта с начала года)

🔹 Остатки эскроу 326 b₽ (+1% г/г)

На 96% выполнили план продаж за 1 полугодие. Несмотря на снижение объемов г/г, есть тренд на рост доли продаж продуктов без отделки и уменьшение доли ипотеки до 54%. Поддержал и рост цен на недвижимость. Кроме того, не стали реализовывать часть новых проектов — дождутся улучшения спроса.

Отреагировали на сложный рынок, сократив большинство крупных расходов (реклама, персонал). Также продали доли в некоторых дочках, получив 2 b₽ дохода. Без этих продаж компания оказалась бы в убытке, а EBITDA не выросла бы.

⚖️ Что с балансом?

Ситуация продолжает усложняться. Объем эскроу с начала года увеличился всего на 2 b₽, а проектный долг — на 50 b₽. Покрытие долга счетами эскроу составляет 59% (-6 п.п. с начала года). Финансовые расходы сравнялись с EBITDA. Проценты по долгам — около 50% фин. расходов, но это все равно внушительная сумма.

( Читать дальше )

🏚️ Самолёт — компания «контраст». Отчётность, уголовка и спасение долгами. Инвесторы снова надевают розовые очки перед заседанием?

- 09 сентября 2025, 21:12

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке перед следующими переговорами", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤

🎲#76. Под ребрами...

Скоро заседание ЦБ, а значит, самое время пройтись по главным кандидатам с высоким долгом. А кто у нас первые в списке? Конечно же, застройщики.

👤 История, впрочем, повторяется. Перед прошлым заседанием я уже делал разбор сектора и Самолёта в частности. Тогда акции девелоперов достаточно хорошо росли на ожиданиях снижения ставки, но стоило ключу реально уйти вниз… котировки рухнули с ощутимыми потерями.

У нашего сегодняшнего героя с того времени проблем меньше не стало. Наоборот, добавились новые: от обысков и уголовных дел до свежего отчёта за первое полугодие, который только подчеркнул системные слабости. И вот их никак не решить одним лишь «снижением ключа». Давайте смотреть на показатели…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал