Рынок США

Пятничный поцелуй

- 07 октября 2023, 02:26

- |

Неделька выдалась веселой.

Она проходила с моей точки зрения в двух плоскостях.

Первая – реакция рынка на экономические отчеты США.

Для удобства я нанесла те отчеты США, на которые была реакция рынка, на график Насдака100, это все отчеты по рынку труда: JOLTs, ADP, недельные заявки по безработице и нонфарм США.

Все отчеты по рынку труда вышли сильными, за исключением ADP, но и так всем известно, что ADP далек от официальных данных.

Вторая часть касалась внутренних процессов внутри администрации Байдена, ФРС и вообще перспектив экономики США со всей этой политикой, как монетарной, так и фискальной.

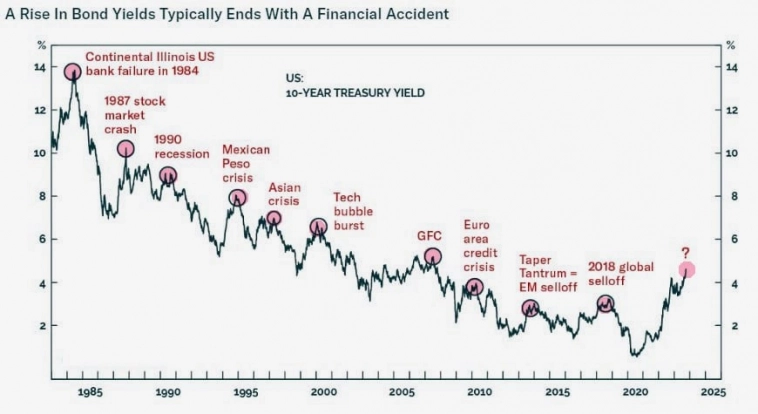

Очевидно, что уже никого не устраивает падение долгового рынка США, это бьет по бюджету, приводит к огромным убыткам ФРС (тоже бюджету) и втягивает США в долговой кризис.

ФРС ещё в 2013 году выучила урок о том, что нельзя падение долгового рынка пускать на самотек, но тогда ещё был внешний спрос, а сейчас внешнего спроса нет, и скоро внутренний закончится, ибо избыточные резервы уменьшаются со страшной силой и на сегодня составили 1,283461 трлн долларов:

( Читать дальше )

- комментировать

- 1.6К

- Комментарии ( 2 )

Байденомика развивает экономику США изнутри, снизу вверх, а не сверху вниз. Фондовый рынок сегодня ответил мощным ростом

- 06 октября 2023, 23:42

- |

Президент США Джо Байден в пятницу в трех словах подвел итог более сильному, чем ожидалось, отчету о занятости, который в итоге стал основой сегодняшнего роста фондового рынка.

Он рекламировал более сильный, чем ожидалось, сентябрьский отчет о занятости, который показал, что в прошлом месяце прием на работу ускорился на 336 000 рабочих мест. Отмечая уровень безработицы, который остается ниже 4% в течение 20 месяцев подряд, и прирост рабочей силы за счет женщин, меньшинств и маргинализированных работников, Байден приписал эту силу усилиям своей администрации по «байденомике».

Экономика США добавила 336 000 рабочих мест в прошлом месяце, что выше ожиданий экономистов в 170 000 рабочих мест.

Средняя почасовая заработная плата выросла на 0,2% в прошлом месяце по сравнению с августом, что ниже прошлогоднего роста на 4,2%. Это ниже ожиданий экономистов относительно ежемесячного увеличения на 0,3% и годового прироста на 4,3%. Доходность казначейских облигаций также отступила от многолетних максимумов, ослабив давление на акции.

( Читать дальше )

Корабль Америки плавно погружается под воду - мой анализ фондового рынка США

- 04 октября 2023, 23:08

- |

Сейчас можно заметить, как наш рынок перестает расти, когда SP500 сильно падает, и как наш рынок набирает ход, когда SP500 перестает сыпаться. Это связано с тем, что российский рынок выглядит сильнее американского. Там много проблем в бизнесе, и див доходности очень маленькие, в то время как по бондам платят от 4%. На российском же рынке выхлоп от акций пока больше, чем дает рынок облигаций

( Читать дальше )

Рост ценового индекса расходов на личное потребление в США замедлился

- 03 октября 2023, 11:33

- |

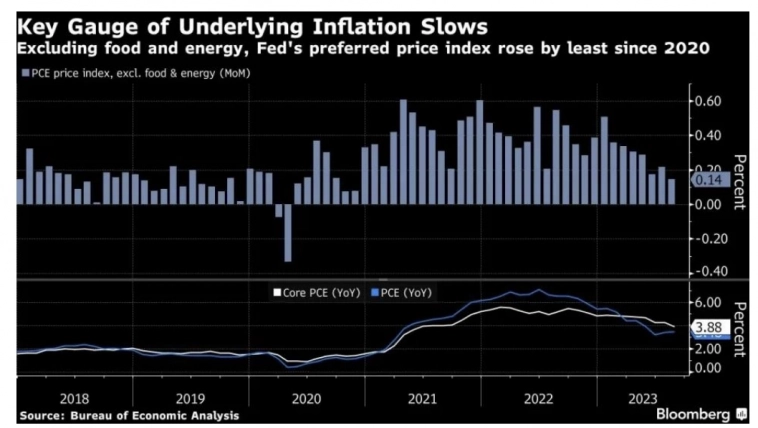

Согласно опубликованным в пятницу данным Министерства торговли, базовый ценовой индекс расходов на личное потребление (Core PCE), не учитывающий продукты питания и энергоносители, повысился в августе на 0.1% Ключевой показатель стоимости услуг, который очень внимательно отслеживается ФРС, также зафиксировал минимальный месячный прирост с 2020 года.

В свою очередь потребительские расходы с поправкой на инфляцию в прошлом месяце повысились на 0.1%. В номинальном же выражении личные расходы увеличились на 0.4%.

Сохранение низких месячных показателей базовой инфляции чрезвычайно важно для укрепления уверенности руководителей ФРС в том, что они выигрывают битву с инфляцией, и создания предпосылок для отказа от дополнительных повышений процентных ставок.

( Читать дальше )

Евро бежит, аж пятки сверкают

- 03 октября 2023, 09:14

- |

Не было бы хуже. Казалось бы, замедление экономики США в четвертом квартале на фоне ускорения китайского ВВП должно помочь евро. Однако несостоявшийся шотдаун в Штатах придал атакам «медведей» по EURUSD новый импульс. Мало того, что отсутствие пауз в работе правительства сглаживает процесс снижения темпов роста американской экономики, так оно одновременно повышает доходность трежерис и наносит вред Европе.

Конгресс отсрочил шотдаун до середины ноября, однако какой ценой это было достигнуто! Законодатели приняли меры по продолжению финансирования правительства, исключающие помощь Украине. И перед Евросоюзом стоит вопрос, как закрыть зияющую дыру. Это потребует денег и серьезно замедлит экономику. Неудивительно, что EURUSD рухнула до минимальных отметок с начала года.

Несмотря на то, что министерства и ведомства продолжат работу, через 45 дней история конца сентября рискует повториться. Рынки растут на ожиданиях, и ралли доходности трежерис до 4,7% вбило еще один гвоздь в гроб евро.

( Читать дальше )

Вводная в октябрь

- 02 октября 2023, 22:36

- |

Октябрь является хорошим месяцем для торговли, корреляция в большинстве случаев четкая, реакция на ФА правильная, ТА/ВА исполняется с высокой вероятностью.

Волатильность в октябре обычно высокая, но, в отличие от сентября, октябрь не чисто трендовый месяц, в зависимости от нового ФА рынки могут резко менять направление.

Октябрь – это история данных США, которые рынки будут укладывать как мозаику для понимания решения ФРС на заседании 1 ноября.

Рынки обеспокоены отсутствием голубиного разворота ФРС на текущем этапе, когда экономика демонстрирует признаки замедления через снижение потребления.

Прогнозы членов ФРС на сентябрьском заседании подтвердили намерение ещё одного повышения ставки в этого году, а планируемое снижение ставок в 2024 году было уменьшено до 0,5% в 2024 году в сравнении с прогнозом на 1,0% в июне.

Риторика Пауэлла была голубиной, он заявил, что на кону всего лишь одно повышение ставки на 0,25%, но если инфляция будет падать сильнее ожиданий, то ФРС может отказаться от этого финального повышения ставки.

( Читать дальше )

Как заработать сегодня? DAX, S@P 500, NASDAQ. Анализ рынка 02.10.23

- 02 октября 2023, 19:39

- |

🫰🏻 Как регулярно закрывать бумагу на прибыль?

- 02 октября 2023, 16:48

- |

🇺🇸 Rackspace Technology (RXT US) — одна из реактивных бумаг на американском рынке.

📊 Она может показывать движения на 10% в день.

🔒 Уже не первый раз в портфеле «Агрессивный» нам удается поймать эти движения.

💰 Так на прошлой неделе мы зафиксировали прибыль +32,28%

Хоть и такой рост сложился не за одну сессию, но на весьма краткосрочном горизонте.

❓ Есть ли еще такие бумаги? Как их найти и как ими управлять?

Вводная к открытию недели

- 01 октября 2023, 23:55

- |

Предстоящая неделя будет насыщена выступлениями членов ФРС, рынки будут ждать очередного выступления главы ФРС Пауэлла в понедельник, но Джей примет участие в круглом столе с владельцами малого бизнеса, а на таких посиделках обсуждение перспектив политики ФРС маловероятно.

Минфин США продолжит откачку долларовой ликвидности через размещение ГКО США, на этой неделе планируется изъять 244 млрд долларов, но через векселя, на которые спрос остается высоким, а значит влияние на рынки будет несущественным.

Ключевыми на предстоящей неделе будут экономические отчеты США и, благодаря предотвращению шатдауна, они будут выходить согласно расписанию.

Ключевые отчеты США в порядке приоритета:

— Отчет по рынку труда США.

На сентябрьской пресс-конференции Пауэлл заявил, что риски для чрезмерного и недостаточного ужесточения политики ФРС сбалансированы, а ФРС теперь должна в равной мере беспокоиться за обе части своего мандата: и за стабильность цен и за максимальную занятость.

Можно чутка поглумиться над тем, что ФРС озаботилась силой рынка труда одновременно с началом активной части предвыборной компании в США, но слабость рынка труда также начала проявляться с конца лета текущего года, если закрыть глаза на многочисленные ревизии на понижение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал