Россети Ленэнерго

Собрался купить преф LSNGP, но смутила ситуацию в последние дни. Так цена себя ещё не вела.

- 16 декабря 2025, 23:01

- |

Однако, обычно у них разворот случается резко — оттолкнулась цена и развернулась, а 15-16 — пошел боковик.

как-то он выбивается из общего тренда. хотя… вот еще похожий вариант.

( Читать дальше )

- комментировать

- 445

- Комментарии ( 6 )

Куда вложить деньги: 2 тихие гавани с дивидендами под 12-16% годовых

- 14 декабря 2025, 20:24

- |

Согласитесь, на рынке сейчас неспокойно, и найти по-настоящему качественные дивидендные акции — задача не из лёгких. Но я не сдаюсь! В результате анализа я выделил две компании, которые выглядят как «тихие гавани». Это те самые активы, которые могут обеспечить стабильный денежный поток без лишнего стресса.

Идея №1 — Ленэнерго (префы)

( Читать дальше )

📰"Россети Ленэнерго" Проведение заседания совета директоров и его повестка дня

- 12 декабря 2025, 18:52

- |

2.1. Дата принятия решения о проведении заседания совета директоров эмитента: 12.12.2025.

2.2. Дата проведения заседания совета директоров эмитента: 12.12.2025.

2.3. Повестка дня заседания совета директоров эмитента:

1....

( Читать дальше )

Позитивный обзор. Россети Ленэнерго

- 11 декабря 2025, 20:17

- |

Россети Ленэнерго показали очень уверенный результат за девять месяцев 2025 года — и это тот случай, когда отчетность по РСБУ действительно позволяет увидеть реальную динамику бизнеса. Компания заработала 28,9 млрд рублей чистой прибыли, увеличив показатель на 11,4% год к году. Это важный момент: несмотря на сложный фон в отрасли, финансовый результат растет без резких скачков и выглядит устойчиво.

Выручка также демонстрирует уверенный тренд вверх: 102,37 млрд рублей, что почти +16% г/г. Основной драйвер — передача электроэнергии, где доходы достигли 91,4 млрд рублей. Еще 9,2 млрд рублей пришлись на услуги техприсоединения. В совокупности это отражает одновременно рост спроса и постепенное восстановление инвестиционной активности в регионе.

Операционная эффективность улучшается: показатель EBITDA вырос на 15,6%, до 55,4 млрд рублей. Но куда более важный сигнал — ускорение валовой прибыли. Она поднялась до 35,22 млрд рублей против 28,88 млрд рублей годом ранее. Наибольшую роль сыграл сегмент передачи электроэнергии, где валовая прибыль выросла почти на 43%, чему способствовал рост полезного отпуска на 7,4% и индексация тарифов с июля. То есть компания зарабатывает не только благодаря повышению тарифов, но и за счет увеличения физического объема потребления — это всегда более здоровый сценарий.

( Читать дальше )

📰"Россети Ленэнерго" Проведение заседания совета директоров и его повестка дня

- 10 декабря 2025, 18:47

- |

2.1. Дата принятия решения о проведении заочного голосования для принятия решений советом директоров эмитента: 10.12.2025.

2.2. Дата проведения заочного голосования для принятия решений советом директоров эмитента: 17....

( Читать дальше )

🔥 Что лучше на год: LQDT, GOLD или LSNGP? + готовые портфели

- 06 декабря 2025, 09:55

- |

Сегодня рассмотрю инструменты, показавшие наиболее перспективные метрики в моих предыдущих разборах. И добавлю … ETF ВТБ GOLD. В этот раз взял горизонт подлиннее – в 3 года, больше не получится из-за возраста ETF LQDT и GOLD. Ну а LSNGP – он и так растет все время )

Есть привычка опираться на клише:

LQDT — «почти депозит»,

GOLD — «волатильный защитный актив»,

LSNGP — «дивидендная машина», не зеленая, ну да и ладно.

Но когда смотришь на реальные цифры: доходности по окнам, волатильность, VaR/ES, максимальные просадки, Sharpe/Sortino — картина меняется.

Ниже — результат моделирования.

🔹 LQDT — эталон стабильности, но потолок доходности невысокий (по отношению к ключу)

По сути это «депозит с гибкостью».

График — монотонная диагональ вверх (угол наклона зависит от ключа):

доходность за последний год ≈ 16–17%,

max drawdown = 0%,

вероятность отрицательной доходности на всех окнах = 0%,

( Читать дальше )

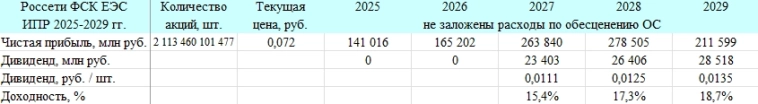

Россети ФСК. Всеми забытая дивидендная фишка

- 05 декабря 2025, 17:16

- |

В последнее время очень популярны региональные Россети – Ленэнерго, Волга, Московский регион и т.д. И, кажется, совершенно забыта материнская компания – сами Россети, бывшая ФСК ЕЭС. Причины этого понятны:

— высокий в абсолютном плане долг

— высокий капекс, поглощающий почти весь денежный поток

— отсутствие дивидендов

На текущий момент в отношении Россетей действует мораторий на выплату дивидендов. Он был введен летом 2023 г. и разрешает компании не платить дивиденды по итогам 2022-2026 гг. То есть фактически это не прямой запрет, а всего лишь разрешение не платить. Если подходить консервативно, то ждать выплат ранее 2028 г. не стоит

Это подтверждает и проект инвестиционных программ (ИПР) Минэнерго (см. табличку), в котором они прогнозируют дивиденды в 2028 г. в размере 0,0111 руб. / акцию

Комментарии к табличке

— доходность к текущей цене 15,4% без учета налогов

— чистая прибыль указана РСБУ

— данные в столбиках означают чистую прибыль указанного года и размер дивиденда за указанный год, который будет выплачен в следующем (т.е., например, столбик «2027» — в этом году заработают 263,8 млрд руб. и из этой прибыли выплатят 23,4 млрд руб. в следующем 2028 г.)

( Читать дальше )

📰"Россети Ленэнерго" Проведение заседания совета директоров и его повестка дня

- 03 декабря 2025, 18:50

- |

2.1. Дата принятия решения о проведении заочного голосования для принятия решений советом директоров эмитента: 03.12.2025.

2.2. Дата проведения заочного голосования для принятия решений советом директоров эмитента: 10....

( Читать дальше )

Ленэнерго префы: а стоит ли брать сейчас в портфель?

- 29 ноября 2025, 10:30

- |

Вчера, за кружкой пенного, вышел спор с одним из коллеги по теме инвестиций в российский рынок ценных бумаг 😊 Я аргументированно (а как без этого) «топил» за преимущество корпоративных облигаций перед акциями. В ответ коллега сказал

— «А хочешь я тебе покажу одну идею?»

Я: «Покажи».

Итогом показа стала привилегированная акция Ленэнерго, она же LSNGP. А уж раз попала мне на глаза и мою программу расчета рисков и доходностей, то разберу публично.

Априорно, зная графики, в этом разборе хочу показать некоторый фундаментал компании с целью оценки потенциала роста котировок бумаги:

Коэффициент P/E: 5,67

Рентабельность активов: 7,8%

Рентабельность собств. Капитала: 11%

Явно не самые выдающиеся показатели по извлечению доходности из активов. Рыночная стоимость компании составляет 5,67 годовых прибылей.

Посмотрим на дивиденды. В 2024 выплата на акцию составила 22,5 руб, в 2025 – 25,9, исходя из такой динамики предположим выплату в 2026 порядка 30 рублей. При текущей стоимости акции потенциальная дивдоходность составляет порядка 11%. (НДФЛ естественно не учитываю)

( Читать дальше )

🔌 Ленэнерго - рекордные дивиденды не за горами!

- 28 ноября 2025, 12:56

- |

В начале прошлой недели Россети Ленэнерго отчитались по РСБУ за 9 месяцев 2025 года. Результаты оказались крепкими. В посте обсудим опубликованную отчетность компании.

👉 Основные финансовые результаты:

— Выручка сетевой компании по итогам периода увеличилась на 15,9% до 102,37 млрд руб. благодаря индексации тарифов. Стоит отметить, что в третьем квартале рост выручки ускорился до 19,1%;

— Себестоимость по итогам периода выросла на 12,9% до 67,16 млрд руб.;

— В результате Валовая прибыль увеличилась на 21,9% до 35,2 млрд руб. При этом рост данной метрики по итогам 1 квартала составлял лишь 5,2%;

— Процентные доходы выросли на 71,6% до 4,99 млрд руб. Темпы роста процентных доходов постепенно замедляются из-за высокой базы прошлого года и постепенного снижения ставок в экономике. Тенденция продолжится далее по мере снижения процентных ставок, но статья продолжит вносить существенный вклад в итоговый финансовый результат;

— Сальдо прочих доходов и расходов сократилось на 2,00 млрд руб.;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал