РОССИЯ

Патовая ситуация в Украине, скорее всего, продлится (как минимум) еще год — TIME

- 17 ноября 2023, 12:00

- |

Западные лидеры негласно предупреждают президента Украины Владимира Зеленского, что время не на стороне его страны. Несмотря на споры в Вашингтоне по поводу финансирования Украины, вероятно, поступит больше американской помощи. Президент Байден все еще должен быть в состоянии обеспечить приличную долю военной поддержки в размере 60 миллиардов долларов, которую он запросил у Конгресса. Но неопределенность относительно будущего американской поддержки усиливается.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Обложка The Economist 2024

- 16 ноября 2023, 22:13

- |

Каждый год журнал The Economist публикует обложку нового журнала, которая представляет собой замысловатый ребус, а мы каждый год с увлечением этот ребус разгадываем. Что-то понятно изначально, смысл некоторых деталей становится ясен лишь в новом году… И уж поскольку обложка на 2024 год опубликована, предлагаю начать разгадывать этот ребус, поехали !

Внутри всей композиции — избирательная урна. Это символ будущих выборов России и США. Если урна находится в центре — значит исход выборов в РФ и США решит судьбу нового мира. Но какой она будет? Это под знаком вопроса — он как раз под урной. И обратите внимание на красные и синие круги — как будто должны сойтись некие небесные тела для достижения нужного результата. Так и хочется сказать: «всё завершится, когда звёзды сойдутся».

Кстати, времени у конфликта Россия-Украина остаётся не так много, на что намекают песочные часы в верхней части обложки. Голубь, символ мира, находится на стороне Путина. Тут же и Трамп, правда под вопросом. А вот рядом с Зеленским некая женщина, возможно Камэла Харрис.

( Читать дальше )

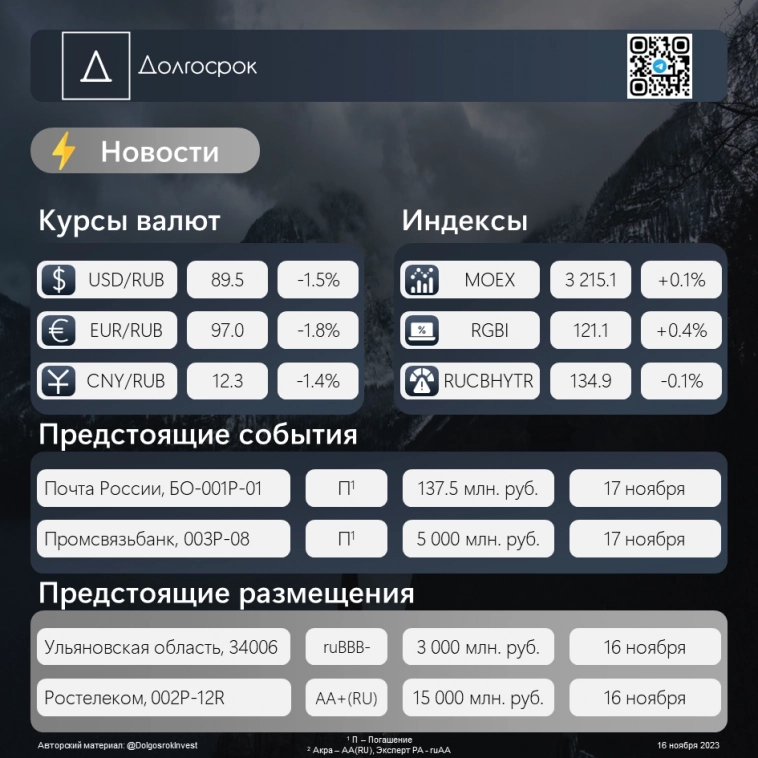

Долгосрок | Новости 16.11.2023

- 16 ноября 2023, 13:42

- |

▶️Импорт замедляется — рубль укрепляется.

❓Рынок

Рубль укрепился до максимальных значений за полгода по отношению к доллару. Этому способствуют ожидания ужесточения ДКП, обязательная продажа экспортерами валютной выручки, а также позитивный прогноз от МЭА по экспорту нефти Россией. Минфин провел успешное размещение выпусков 26244 и 52005 при спросе выше прошлого размещения, что оказало поддержку индексу ОФЗ. Индекс Мосбиржи закрылся с небольшим увеличением — 0.1%.

🟢Размещения

➖16 ноября планируется размещение выпуска муниципальных облигаций Ульяновской области — 36006 объёмом 3 000 млн. руб. Ставка купона определена на уровне 14.5%. Срок обращения — 2.5 года. Купоны ежеквартальные, выпуск включен в третий уровень листинга на Мосбирже.

➖Также пройдет размещение выпуска Ростелеком, 002P-12R объёмом 15 000 млн. руб. Ставка купонов установлена на уровне 13.2%. Срок обращения — 2 года. Купоны ежеквартальные, выпуск включен в третий уровень листинга на Мосбирже.

🔴События

➖17 ноября планируется погашение выпуска Почта России, БО-001P-01 объёмом 1 100 млн. руб. Сумма погашения — 137.5 млн. руб. Текущий купон — 5.07%. Выпуск был размещен в 2016 году. Рейтинг эмитента от АКРА AA+(RU).

( Читать дальше )

Обзор Транснефти! Что значит сплит и какие ждать дивиденды?

- 16 ноября 2023, 12:20

- |

🔥 Росимущество утвердило сплит акций Транснефти 1 к 100

Поздравляю всех инвесторов в компанию!

Транснефть – одна из моих главных стабильных идей на рынке. Напомню, ключевые причины, почему:

1️⃣ Собственно – сплит 1 к 100, он значительно повысит ликвидность акций и их доступность для физлиц, которых более 80% на рынке на данный момент. Остался вопрос – когда будет этот сплит.

2️⃣ Фундаментальная недооценка. Адекватный P/E Транснефти за последние 10 лет = 5 (немного принижаю в нашу пользу). Я полагаю, что общая прибыль по году составит от 300 до 375 млрд руб. (за 1-е полугодие было 187,6 млрд руб.)

Тут есть один важный аспект, который необходимо учитывать – часть прибыли Транснефти, это бумажная переоценка НМТП (Новороссийский морской торговый порт). Напомню, что доля Транснефти в НМТП составляет 60,6%.

По моим расчетам, переоценка НМТП за 1-е полугодие была +101,5 млрд руб. (+61,5 млрд руб. ушли в Транснефть). То есть прибыль Транснефти без переоценки была на уровне 126,1 млрд руб. По году это 252,2 млрд руб.

( Читать дальше )

Индия способствовала стабилизации мировых рынков нефти и газа благодаря закупкам энергоносителей у России — МИД Индии

- 16 ноября 2023, 11:49

- |

«Итак, мы фактически смягчили [ситуацию] на рынках нефти и газа благодаря нашей политике закупок. В результате мы фактически справились с глобальной инфляцией. Я жду от вас благодарности», — сказал Джайшанкар в ходе беседы в клубе Королевской заморской лиги (Royal Over-Seas League Club) на тему «Как миллиард людей видят мир».

tass.ru/ekonomika/19296043

Сколько денег Магнит потратил на выкуп акций?

- 15 ноября 2023, 16:07

- |

🤩 Магнит объявил результаты дополнительного предложения о выкупе активов у нерезидентов

Предъявлено к выкупу 7,9 млн акций, что составляет около 7,8% от всех выпущенных и находящихся в обращении акций. Магнит заявляет, что намерен выкупить все предложенные акции (их число еще может немного измениться, как пишет компания).

Итого: Магнит выкупит у нерезидентов 29,8 млн акций (21,9 + 7,9), что составляет 29,24% от общего кол-ва акций. Если Магнит купил акции по заявленной цене (2 215 руб. за штуку), то он потратил на выкуп 66 млрд руб. Это приличная сумма для компании (прибыль в 2021 году = 48,1 млрд руб., в 2022 году = 27,9 млрд руб.).

Я полагаю, что Магнит не погасит эти акции, но может не учитывать их при расчете дивидендов, поэтому для инвесторов выкуп это позитив.

Магнит разбирал сегодня, кто еще не успел прочитать – полный обзор отчета за 9 месяцев вот тут: t.me/Vlad_pro_dengi/582

В качестве небольшого спойлера скажу, что дивидендов за 9 месяцев не будет, но акции на дистанции года все еще привлекательны.

( Читать дальше )

Группа Аэрофлот представила сильные операционные результаты за октябрь - Атон

- 15 ноября 2023, 11:02

- |

В октябре пассажирооборот группы увеличился на 19,7% г/г (-8,9% м/м) и составил 4,2 млн пассажиров, пассажирооборот вырос на 30,1% г/г (-9,8% м/м) до 11,0 млрд пассажиро-километров, коэффициент занятости пассажирских кресел вырос на 8,1 пп г/г (+0,9 пп м/м) до 89,8%. Пассажиропоток компании «Аэрофлот» (без учета результатов авиакомпаний «Россия» и «Победа») составил 2,2 млн пассажиров (+24,5% г/г и -10,3% м/м), при этом пассажиропоток на внутренних и международных авиалиниях вырос на 9,5% и +81,4% г/г соответственно. За 10 месяцев 2023 года пассажиропоток группы «Аэрофлот» показал рост на 15,1% г/г (+81,6% на международных направлениях, +5,7% на внутренних).

Группа «Аэрофлот» представила сильные операционные результаты за октябрь. Рост занятости пассажирских кресел является благоприятным фактором для операционной рентабельности, однако международные перелеты еще не восстановились до своих исторических средних значений, а перспективы строительства отечественных самолетов остаются неопределенными. Мы не видим катализаторов роста в ближайшей перспективе.Атон

Дивидендов в Магните не будет! Почему и что делать с акциями?

- 15 ноября 2023, 03:09

- |

🤩 Почему рынок реагирует негативом на отчет Магнита за 9 месяцев?

Дело в дивидендах

📊 Финансовые показатели по МСФО

Выручка Магнита за 9 мес. = 1 858 млрд руб. (мой прогноз по году 2 477 млрд руб., выручка в 2022 году = 2 352 млрд руб.)

Чистая прибыль Магнита за 9 мес. = 54,9 млрд руб.(мой прогноз по году 70 млрд руб., чистая прибыль в 2022 году = 27,9 млрд руб., но за 9 месяцев была 48,5 млрд руб., то есть за последний квартал был убыток)

📈 Справедливая цена акций Магнита

Магнит исторически оценивался по P/E = 12. При прибыли в 70 млрд руб. – справедливая цена Магнита = 8 250 руб. Повышаю целевую цену по Магниту – ранее была 7 500 руб. Это цель на горизонт 1 года.

Я сделал табличку со справедливой ценой акций, исходя из разной прибыли в 2024 году, посмотрите на сценарии. Все варианты подразумевают, что Магнит не будет гасить выкупленные акции у нерезидентов. Если вдруг погасят, будет бонус. Базовый сценарий 2024 – повторение результатов этого года.

( Читать дальше )

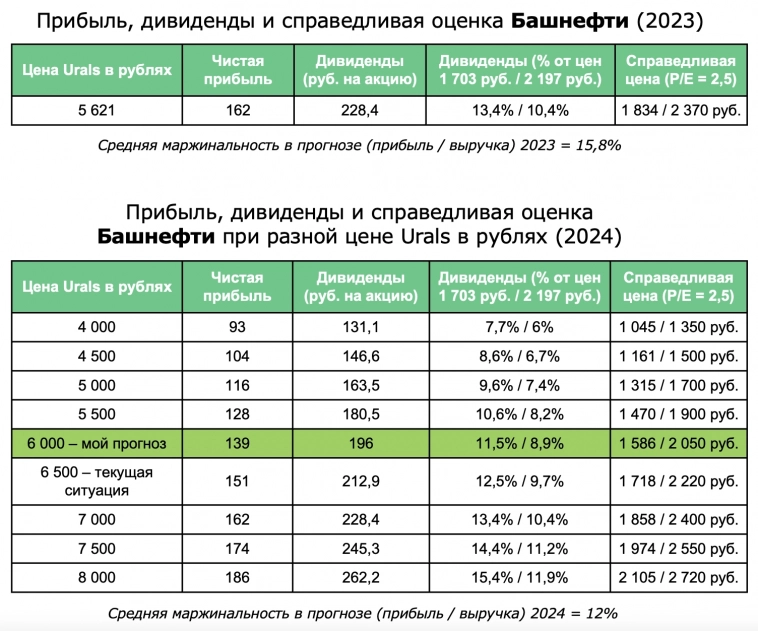

Дивиденды Башнефти могут быть больше, чем у Лукойла, но я не покупаю. Почему?

- 14 ноября 2023, 20:05

- |

Корреляция Urals в рублях с выручкой Башнефти = 82%, корреляция с прибылью = 85%.

Я обновил прогноз по прибыли и выручке компании на 2023 год, а также составил прогноз на 2024 год при разных сценариях цены на нефть Urals в рублях. Модель консервативна, как с точки зрения маржинальности 2024, так и с точки зрения оценки компании, НО:

У Башнефти есть три минуса:

❌ Башнефть выплачивает не менее 25% дивидендами. Это наиболее низкий % payout среди всех российских нефтяников.

❌ Вместо этого деньги из компании выводит Роснефть (ее главный акционер) через дебиторскую задолженность.

❌ Башнефть сокращает добычу и переработку нефти в последние 5 лет (например, добыча упала с 20,6 млн т до 13,9 млн т с 2017 по 2021 годы; переработка с 18,9 до 15,5 млн т).

По этим причинам акции Башнефти оцениваются по низкому P/E (средний P/E за последние годы = 3, но я буду смотреть по 2,5, потому что компания c угасающей производственной динамикой).

➡️ Прогноз по Башнефти на 2023 год

( Читать дальше )

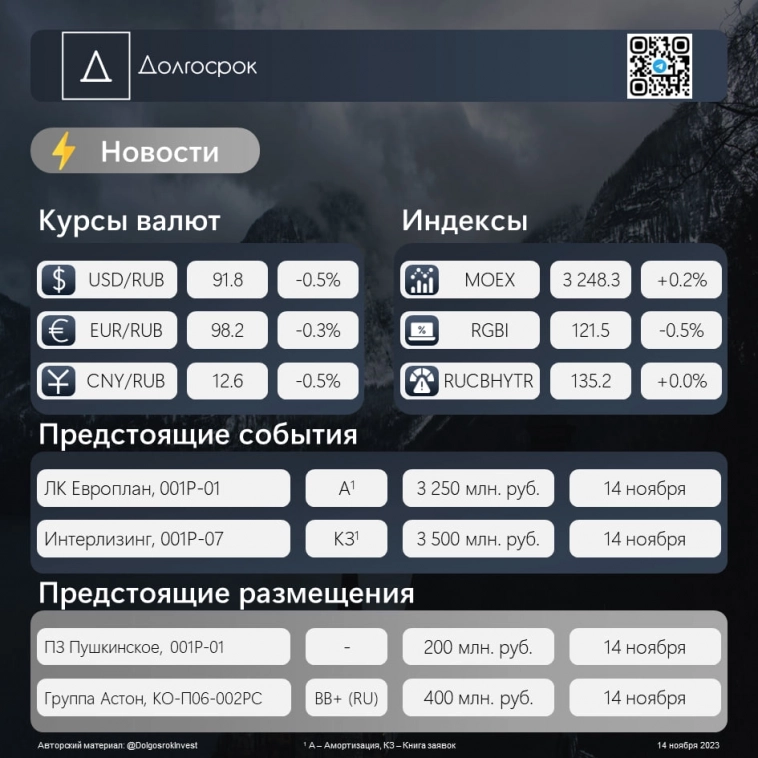

Долгосрок | Новости 14.11.2023

- 14 ноября 2023, 16:55

- |

▶️Рассмотрим итоги первого дня рабочей недели.

❓Рынок

Рубль начинает неделю с укрепления и общее снижение цен на нефть не оказывает давление на внутренний валютный рынок. Индекс RGBI показывает снижение на фоне вышедших данных по недельной инфляции в России — прирост 0.42% н/н (7.0% г/г), при этом индекс ВДО-ПИР незначительно прибавил. Индекс Мосбиржи растет, несмотря на отсутствие поводов для оптимизма.

🟢Размещения

➖14 ноября планируется размещение выпуска ПЗ «Пушкинское» 001Р-01 объёмом 200 млн. руб. Ставка купона на весь период зафиксирована на уровне 18%. Купоны ежеквартальные, выпуск включен в третий уровень листинга на Мосбирже.

➖14 ноября Группа «Астон» разместит выпуск коммерческих облигаций серии КО-П06-002РС объёмом 400 млн. руб. Срок обращения — 5 лет, ставка — 14.5%. По выпуску предусмотрено досрочное погашение в ноябре 2024 года.

🔴События

➖14 ноября планируется амортизация 25% от номинала по выпуску ЛК Европлан, 001Р-01 на сумму 3 250 млн. руб. Текущий купон — 7.1%. В августе 2024 планируется погашение выпуска.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал