Пятерочка

Новости X5 этой недели

- 15 июля 2022, 13:12

- |

Компания объявляет об открытии в Уфе распределительного центра торговой сети «Чижик», а также о начале работы в Башкортостане первых «жёстких дискаунтеров» этой сети. В пятницу открылись три магазина «Чижик» в Уфе, а также один торговый объект в Иглино. До конца июля в Башкортостане начнут работу ещё восемь магазинов, а до конца года в регионе планируется открыть 40 «жёстких дискаунтеров».

Общая площадь распределительного центра составляет 8 тысяч квадратных метров. На сегодняшний день на комплекс поступает продукция от более чем 200 компаний-партнёров торговой сети. Мощности РЦ позволяют обслуживать 120 магазинов, однако в будущем объект может быть расширен для обеспечения товарами 250 торговых точек.

Сейчас «Чижик» уже присутствует в Москве и Московской области, а также в Башкортостане, Тверской, Тульской, Владимирской, Нижегородской, Воронежской и Липецкой областях. В 2021 году сеть открыла 72 магазина

«Пятёрочка Доставка» запустилась в еще 5 городах

( Читать дальше )

- комментировать

- 350

- Комментарии ( 3 )

Хорошие операционные результаты Х5 могут поддержать цену акций на короткое время.- Синара

- 20 апреля 2022, 13:38

- |

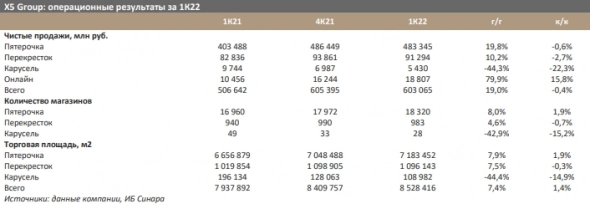

X5 Retail Group опубликовала операционные результаты за 1К22, показавшие ускорение роста выручки из-за ажиотажного спроса и повышения инфляции в марте. В частности, общие чистые продажи выросли на 19,0% г/г (+4,1 п. п. к 4К21) до 603 млрд руб. Рост выручки ускорялся весь квартал, с 14,9% г/г в январе и 15,8% г/г в феврале до 25,7% г/г в марте.

Чистые продажи Пятерочки (офлайн) выросли в 1К22 на 19,8% г/г до 483 млрд руб. Продажи Перекрестка прибавили 10% г/г, составив 91 млрд руб., доходы в сегменте дискаунтеров «Чижик» увеличились в 35 раз до 4 млрд руб. Онлайн-продажи выросли на 80% г/г до 19 млрд руб. LfL-продажи прибавили 11,7% г/г, при этом в 1К22 трафик вырос на 3,7%, а средняя сумма чека — на 7,8% г/г. На конец марта в розничную сеть компании входили 19 479 магазинов (18 320 супермаркетов «Пятерочка» и 983 — «Перекресток», 89 магазинов «Чижик») общей торговой площадью 8 528 000 м2, увеличившейся на 7,4% г/г.

Относительно хорошие операционные показатели X5 Retail Group за 1К22 подтверждают нашу точку зрения, что крупные розничные продавцы продовольственных продуктов в текущих условиях сравнительно меньше подвержены рискам, чем непродовольственные сети. Результаты могут поддержать цену акций на короткое время. Вместе с тем в предстоящие кварталы мы, скорее всего, станем свидетелями последствий макроэкономического спада, разрывов в цепочках поставок и роста расходов сектора ретейла.Белов Константин

Синара ИБ

Высокая инфляция позволит X5 показывать сильную динамику в течение года - Атон

- 20 апреля 2022, 10:37

- |

В 1К22 совокупные чистые продажи группы увеличилась на 19% г/г до 603.1 млрд руб., при этом LfL-продажи выросли на 11.7% г/г (посещаемость магазинов — на 3.7%, корзина покупок — на 7.8%), а рост торговых площадей составил 7.4% г/г. Выручка от сети Пятерочка (без учета онлайн-сегмента) показала рост на 19.8% г/г до 483.4 млрд руб. (LfL-продажи увеличились на 12.6%, торговые площади — на 7.9%), от сети Перекресток (без учета онлайн-продаж) — на 10.2% г/г до 91.3 млрд руб. (LfL-продажи +8.0%, торговые площади +7.5%). Онлайн-продажи выросли на 80% г/г до 18.8 млрд руб. и составили 3.1% от общей выручки группы (+1 пп г/г, +0.4 пп кв/кв). За 1К22 X5 открыла 358 магазинов на нетто-основе, преимущественно в сети Пятерочка (348). В марте группа приостановила программы расширения сети и редизайна магазинов в рамках пересмотра планов капзатрат.

X5 продемонстрировала ожидаемо сильные операционные результаты за 1К22, при этом отмечено ускорение динамики LfL-продаж (+11.7% г/г против 9.0% в 4К21), чему способствовал рост ИПЦ в продовольственном сегменте в течение квартала (+13.5% г/г против +10.8% в 4К21). В марте компания увеличила чистую выручку на 25.7% г/г, и мы считаем, что компания продолжит демонстрировать сильную динамику в течение всего года, поскольку фактор высокой инфляции играет ей на руку. Что касается программы экспансии, мы считаем, что ее приостановка носит временный характер и компания возобновит ее после перестройки логистических цепочек. Вместе с тем группа может рассмотреть возможность приобретения некоторых активов, существующих в настоящее время на рынке. Для нас представляют интерес финансовые результаты компании за 1К22 (раскрытие которых предварительно намечено на 27 апреля), которые могут прояснить влияние текущего кризиса на показатели прибыльности группы.Атон

Сильные результаты Х5 поддержали ускорение продуктовой инфляции и ажиотажный спрос на товары в марте - Велес Капитал

- 15 апреля 2022, 13:58

- |

Согласно нашей оценке, чистая розничная выручка X5 в 1К текущего года выросла на 18,3% г/г и почти достигла 600 млрд руб. Таким образом, мы ожидаем существенного ускорения роста продаж по сравнению с предшествующим кварталом, что связано с сильной прогнозируемой динамикой сопоставимых показателей. На LFL, по нашему мнению, влияли два основных фактора, среди которых дальнейшее ускорение продовольственной инфляции и ажиотажный спрос на некоторые категории товаров в марте. Продовольственная инфляция продолжала ускоряться каждый месяц с начала года и в марте достигла 18%, рекордного уровня за долгие годы.

( Читать дальше )

Свежие данные по продовольствию от ФАО... Цены на еду жесть...

- 09 апреля 2022, 17:16

- |

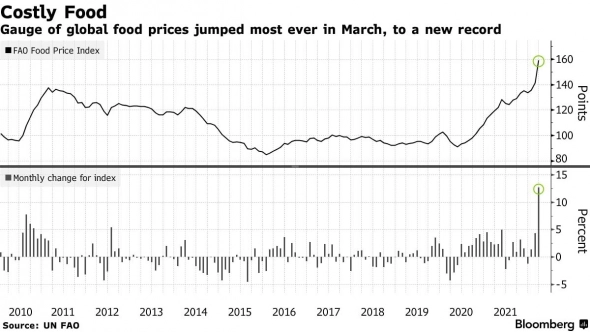

Цены на продовольствие в мире конечно жесть...

Свежие данные ФАО за март,+12,6% к февралю, на +33,6% выше к прошлогоднему марту, исторический максимум за всю историю наблюдений со стороны ООН.

Самое большое давление оказывают цены на зерновые, +17,1% и растительные масла +23,2%. Пшеница за месяц +19,7%, кукуруза +19,1%.

Судя по ситуации на Украине и Российкими ограничениями на экспорт, еда будет дорожать и дальше, раскручивая спираль инфляции.

Продовольственный ритейл, как бенефициар всей этой продовольственной ценовой вакханалии.

Итоги недели на рынке РФ

- 09 апреля 2022, 15:22

- |

🇷🇺 Российские инвесторы на этой неделе опомнились и увели Индекс Мосбиржи на 6% вниз. Все риски, о которых я говорил, сохраняются и давят на рынок. ЦБ понизил ключевую ставку до 17%, дав бизнесу пространство для маневра. Я пока не вижу точек роста крупных публичных компаний, поэтому нахожусь в стадии ожидания.

💵 Доллар вернулся к докризисным значениям. Несмотря на все органические причины для укрепления рубля, средневзвешенный курс выглядит мягко говоря искусственно. Переход на расчеты в рублях не должен напрямую оказывать давление на валюту, стабилизацию которой я ожидаю. В сети появилась информация, пока не подтвержденная ЦБ, об отмене комиссии на покупку валюты. Это должно вернуть к жизни любителей доллара.

Нефтегазовый сектор оказался в аутсайдерах за счет общей коррекции и падения курса нефти. Напомню, цены на нефть марки Urals торгуются с историческим дисконтом к Brent. В моменте, мы продаем свою нефть дешевле на $30, и если учесть, что продажи в ЕС и США схлопнулись, то этот дисконт получили китайские импортеры. Именно столько стоит дружба с поднебесной.

( Читать дальше )

Российские розничные сети могут отказаться от расширения - Альфа-Банк

- 05 апреля 2022, 14:27

- |

Хотя сами компании пока не подтвердили этого официально, подобное решение со стороны Магнита для нас не станет сюрпризом. Так произошло в 2020 г. (в пандемический кризис), когда в стремлении создать денежную подушку компания сократила капиталовложения почти в два раза за счет сокращения количества открытий и переоборудования магазинов. Мы можем ожидать, что Магнит будет придерживаться этой же стратегии и в нынешней ситуации, так как при текущей конъюнктуре поставщики могут настаивать на предоплате и/или повысить закупочные цены, тогда как рассчитывать на кредитные ресурсы при текущих уровнях процентных ставок не стоит. По нашей оценке, капиталовложения Магнита составят 40-45 млрд руб. (против 80-85 млрд руб., которые ожидались изначально на 2021 г.), если Магнит откажется от открытия новых магазинов после 1К22.

( Читать дальше )

«Пятерочка» открыла 18000-й магазин в России

- 31 марта 2022, 13:29

- |

«Пятерочка» в Тамбовской области появилась в 2010 г.

На сегодняшний момент в регионе работают 189 магазинов сети, при этом более трети из них — в новой концепции (72).

«Пятерочка» открыла 18000 магазин в России – Новости ритейла и розничной торговли | Retail.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал