Процентные Ставки

Осуждаем, но поддерживаем: власти одобрили отрицательные валютные ставки для юрлиц - Коган Евгений

- 23 июня 2022, 17:45

- |

Процитируем регулятора: «Из-за блокирующих санкций банки не могут наращивать валютные активы, проводить операции в валюте. Отрицательные ставки помогут снизить нагрузку на финансовую систему и простимулируют дедолларизацию экономики».

В этом есть своя логика. Сегодня из-за валюты многие банки теряют огромные деньги. Писали об этом подробно. Но банки не могли вводить отрицательные ставки на валютные счета из-за отсутствия правовой базы. Теперь она есть в отношении юрлиц. Что дальше?

Эта мера может усилить давление на курс доллара и евро к рублю.

Издержки бизнеса возрастут.

То, чего все опасались, уже происходит. Сегодня банкам разрешили вводить отрицательные ставки по валютным вкладам юрлиц. И именно с сегодняшнего дня в Тинькофф начнет действовать комиссия 1% в месяц по валютным счетам на сумму свыше $10 тыс., включая счета физлиц. Совпадение?

( Читать дальше )

- комментировать

- 279

- Комментарии ( 1 )

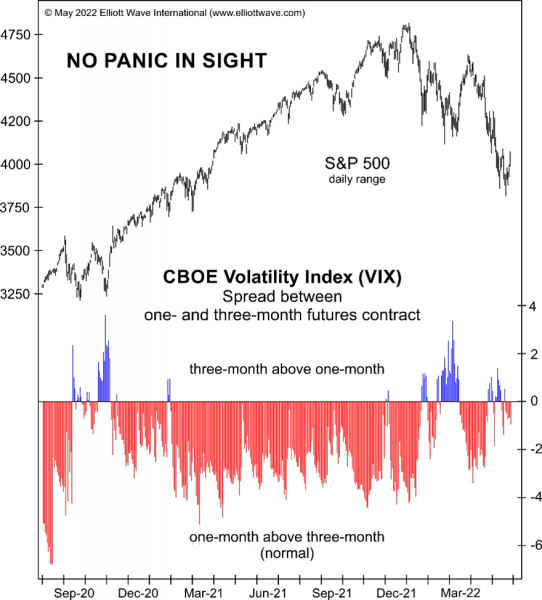

5 коротких выдержек из Global Market Perspective за июнь 2022 г.

- 08 июня 2022, 19:53

- |

Сегодня, после 30 лет публикаций мы по-прежнему считаем, что «Global Market Perspective» является самой важной ежемесячной публикацией, которую должен читать инвестор (и обычный человек).

РЫНКИ США

Стивен Хочберг и Питер Кендалл, Elliott Wave Financial Forecast (EWFF)

( Читать дальше )

Европейский центральный банк, ведёт или следует?

- 03 июня 2022, 08:32

- |

Когда Федеральный резервный банк США повысил процентные ставки, все ожидают подобного шага от ЕЦБ. Но оказывается, что ЕЦБ не следует за ФРС, ЕЦБ следует за другим «лидером».

Автор: Мюррей Ганн

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

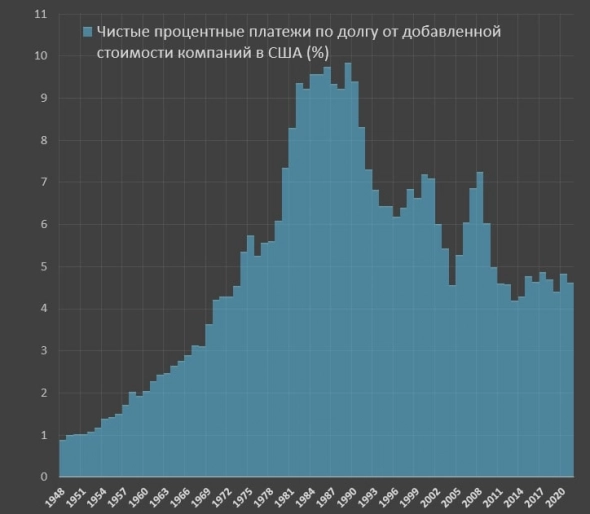

Один из источников долгосрочного роста прибыли американских компаний – это 40-летний тренд снижения процентных ставок

- 06 мая 2022, 16:10

- |

В 2021 году чистые процентные расходы составляют 4.5% к добавленной стоимости американских компаний и стабилизировались последние 10 лет, несмотря на прирост долга на 8 трлн долл (с 10.8 трлн до 18.5 трлн) и увеличения долговой нагрузки с 100% до 120% от добавленной стоимости.

Текущие 4.5% это уровни 1974 года. Тогда, как долговая нагрузка выросла в 2.2 раза за это время – с 55% до 120% от добавленной стоимости. В конце 80х долг составлял 90% от добавленной стоимости, а чистые процентные расходы были 9.5% от добавленной стоимости.

Эффект фундаментальный. При росте долга в абсолютном выражении, при увеличении долговой нагрузки относительно выручки и добавленной стоимости, процентные расходы снижаются. Это формирует до 5 п.п. чистой маржи бизнеса относительно нормы 1985-1990.

Все это подошло к концу...

Политика Центрального банка не контролирует процентные ставки; всё совсем иначе

- 02 мая 2022, 12:36

- |

Алан Холл, Марк Галашевски и Роберт Пректер

Большинство экономистов и обозревателей рынков считают, что центральные банки устанавливают процентные ставки. Это представление считается ложным. На протяжении более чем двух десятилетий социономисты отслеживали взаимосвязь между процентными ставками, установленными рынком, и процентными ставками, установленными Федеральной резервной системой США, Европейским центральным банком, Банком Англии и Резервным банком Австралии. Давно обнаруженная нами взаимосвязь, — центральные банки следуют за рынком, а не наоборот — сохраняется.

Рынок управляет Федеральной резервной системой США

Начнём с обновлённого графика «EWI» за 2007 год, на котором показана трёхмесячная доходность облигаций казначейства США, установленная рынком, и ставка федеральных фондов, установленная ФРС. Видно, что рынок казначейских облигаций идёт первым, а изменения процентной ставки ФРС следуют за ним. Глава 19 «Волнового принципа социального поведения людей» подводит итог: никто, отслеживая решения ФРС, не может предсказать, когда изменятся ставки казначейских облигаций, но всякий, кто отслеживает ставку облигаций, может с точностью прогнозировать, когда будут меняться ставки ФРС. Мы продемонстрировали эту способность в августе 2007 года, предсказав, что ФРС собирается резко снизить ставку федеральных фондов. Наш прогноз изображён на

( Читать дальше )

Золото: покупать или продавать

- 21 апреля 2022, 16:26

- |

Инвесторы часто рассматривают золото как способ застраховаться от риска инфляции. Этот драгоценный металл пережил множество фиатных валют и сохранил свою ценность на протяжении нескольких тысячелетий — со времен царя Мидаса, правившего Грецией в VIII веке до нашей эры.

📝 Однако, согласно историческим данным, золото имеет неоднозначный послужной список в качестве защиты от инфляции. Драгоценный металл может не коррелировать с инфляцией в течение очень длительного времени. Более того, золото приносило инвесторам убытки во время некоторых из самых высоких за последнее время инфляционных периодов в США.

📊 Например, согласно анализу исследовательской компании Morningstar, инвесторы, вложившие в золото, теряли в среднем 10% в год с 1980 по 1984 год, когда средний годовой уровень инфляции в США составлял около 6,5% при целевом уровне ФРС в 2,0%. Точно так же золото в среднем ежегодно теряло по 7,6% стоимости с 1988 по 1991 год, когда инфляция составляла около 4,6%.

( Читать дальше )

«Жестокий медвежий рынок облигаций»: переживут ли его корпоративные облигации?

- 09 апреля 2022, 14:07

- |

Во время предыдущих кризисов Федеральная Резервная Система и другие центральные банки вмешивались печатая деньги. Теперь их способность сделать это очень опасна, поскольку бушует инфляция потребительских цен.

Автор: Мюррей Ганн

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

«Худшая просадка за всю историю» глобальных облигаций

- 04 апреля 2022, 20:23

- |

Мировые рынки облигаций развиваются по спирали. Сможет ли ФРС их спасти?

Автор: Мюррей Ганн

Эта статья была опубликована на многих сайтах финансовых СМИ, включая Yahoo! Finance, MarketWatch, Seeking Alpha, Morningstar и Benzinga.

Bloomberg недавно сообщили, что с момента своего пика в прошлом году глобальные рынки облигаций понесли беспрецедентные потери, уничтожив рыночную стоимость в размере 2,6 триллиона долларов. Макроэкономика 101 учит, что Федеральная резервная система (и центральные банки в целом) контролируют процентные ставки в экономике, исходя из этого ФРС следует ли считать, что ФРС всегда поможет?

Не делайте ставку на это. ФРС просто во власти рынка. Ставка ФРС по федеральным фондам имеет тенденцию следовать тенденциям рынка свободно торгуемых облигаций.

Рынок устанавливает процентные ставки, а ФРС следует за ним. Они реагируют, а не упреждают.

Последний шаг ФРС — повышение целевой ставки по федеральным фондам на четверть пункта, что соответствует этому сценарию. Ставки начали повышаться в некоторых частях рынка облигаций в 2020 году. К началу этого года ставки даже на коротком конце кривой доходности присоединились к тренду. Таким образом, решение ФРС повысить ставку по федеральным фондам ранее в этом месяце просто последовало за повышением рыночных ставок.

( Читать дальше )

Процентные ставки: чем аукнется их резкое повышение?

- 30 марта 2022, 09:20

- |

Процентные ставки растут, и последствия будут драматичными для тех, кто должен обслуживать долг, включая правительство и компании. В сегодняшнем графике мы покажем, как выросла доходность облигаций.

Автор: Боб Стокс

Текстовая версия видео:

Эпоха низких процентных ставок (или доходности облигаций) подходит к концу, и последствия для многих будут мучительными.

Помните, что мир наводнен непогашенными корпоративными, студенческими, государственными и личными долгами.

Способность обслуживать этот долг будет серьезно затруднена из-за роста процентных ставок.

Давайте посмотрим на один из показателей того, насколько уже выросли ставки (или доходность облигаций). Это график доходности 2-летних облигаций США:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал