Прогнозы

Существуют ли в реале аналитики (инсайдеры) с количеством верных прогнозов выше 60%?

- 03 августа 2020, 14:53

- |

Всем привет, вопрос насущный и не праздный!

У меня есть одна, как я считаю, замечательная идея для реализации которой необходимо понимать — существуют ли на просторах рунета аналитики способные делать прогнозы с вероятностью исполнения 60% и более по акциям Российских компаний 1го и 2го эшелона. Важным условием является то, что каждый прогноз должен содержать:

1) Предпологаемый размер профита в процентах

2) Стоплосс равный половине профита или меньше

3) Время на исполнение этого прогноза, естественно с запасом!

Всех кто делает прогнозы, торгует или занимается управлением портфелями прошу поучаствовать, для меня это очень важно! Также буду рад если получу обратную связь в виде рейтинга, так как на Смартлабе я новичок и с моим рейтингом не могу даже в личку ни кому написать ))

- комментировать

- 315

- Комментарии ( 15 )

Не жду дальнейшего падения рубля. Но буду готов сыграть на падении золота

- 03 августа 2020, 07:22

- |

Продолжится ли падение рубля? Как и раньше, считать рублевое ослабление частью нормального для спекулятивных активов колебательного процесса. На этот процесс влияет ДКП Банка России, но не настолько, чтобы придать колебаниям центробежное ускорение. Я полагал, что пара USD/RUBне превысит 73 единицы, превышение произошло, сейчас доллар стоит 74 рубля. Но оно, как мне представляет, не запускает ускорения в ослаблении рубля, а просто является заскоком. Возможно, пара дойдет и до 75, и разворот случится там. Возможно, разворот пары вниз уже начался.

Продолжится ли падение рубля? Как и раньше, считать рублевое ослабление частью нормального для спекулятивных активов колебательного процесса. На этот процесс влияет ДКП Банка России, но не настолько, чтобы придать колебаниям центробежное ускорение. Я полагал, что пара USD/RUBне превысит 73 единицы, превышение произошло, сейчас доллар стоит 74 рубля. Но оно, как мне представляет, не запускает ускорения в ослаблении рубля, а просто является заскоком. Возможно, пара дойдет и до 75, и разворот случится там. Возможно, разворот пары вниз уже начался.Возврат рубля к укреплению или даже его стабилизация должны вернуть спрос на ОФЗ. Длинные госбумаги предлагают доходность более 6% к погашению. И конкурируют по доходности уже не столько с региональными облигациями, но и первым эшелоном корпоративных.

( Читать дальше )

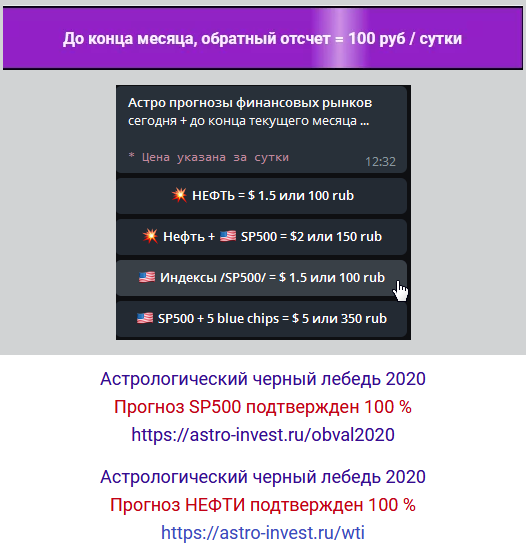

Народ сказал, астролог пошел людями навстречу. НЕФТЬ.

- 30 июля 2020, 16:01

- |

Долго рассказывать не стану. Покажу главное, и все.

Уговорили, блин. ))

Таким образом, раскладка в заказе через бота @astro777_bot выглядит следующим образом.

( Читать дальше )

30.07.2020 Рынок сегодня: «Судный день» - отчитываются FB, AAPL, AMZN, GOOGL

- 30 июля 2020, 13:30

- |

🇺🇸 На вчерашнем заседании ФРС, как и ожидал рынок, оставила процентную ставку без изменений. Более того, монетарная политика также осталась без изменений, и г-н Пауэлл заявил, что будут применять все необходимые меры для стимулирования экономики.

На этом фоне фондовые индексы устремились вверх и закрылись в положительной зоне (+1,15%). Также ФРС, продолжит покупать гособлигации и ETF-фонды, которые инвестируют в гособлигации. На этом фоне также выросли в цене фонды $TLT, $IEF, $SHY – которые инвестируют 20+, 7-10 и 1-3 летние гособлигации США.

Сейчас, фьючерсы на фондовые индексы S&P500 и NASDAQ100 торгуются в минусе -0,97% и -1,24% соответственно.

🔺 Причиной этому – отчетность сразу 3х компаний, которые входят в ТОП-5 индексов S&P500 и NASDAQ100 — $FB, $AMZN, $AAPL, $GOOGL. Именно эти компании, в первую очередь, являлись виновниками быстрого восстановления фондовых индексов и, перед отчетностью, инвесторы фиксируют свои прибыли.

Сегодня, наиболее оптимальный вариант – ждать выход отчетности и принимать решения после тщательного его анализа, ведь все эти компании будут задавать рыночный тренд на ближайшие несколько лет.

🇺🇦 По Украине все стабильно. Курс гривны продолжает стабилизироваться и идти к уровню 27,25-27,50 грн/дол.

29.07.2020 Рынок сегодня: коррекция на фондовых рынках и заседание ФРС

- 29 июля 2020, 16:19

- |

Сегодня ожидается флетовый рынок с более сильным движением после заседания ФРС и решения о процентной ставке. Как я вчера и писал, главой всему будет решение о дальнейшей монетарной политике, которой будет придерживаться ФРС и их ожидания по восстановлению экономики после COVID-19. Согласно ожиданиям – политика останется неизменной, что даст дополнительные стимулы на рост рынка акций.

🔺 Из ключевой новости – главы компаний $AAPL, $FB, $GOOGL, $AMZN сегодня отвечают в конгрессе США по вопросам их монопольной деятельности. Важно оно, в первую очередь, тем, что завтра все эти компании публикуют свою отчетность за 2 квартал 2020 года и именно их акции стали лидерами роста в пост-карантинное время.

( Читать дальше )

Драгметаллы. Ажиотаж и лихорадка

- 29 июля 2020, 07:43

- |

Вторую неделю продолжается инвестиционный и информационный ажиотаж вокруг евро. Пара за это время особо не выросла (сейчас 1,17), но восторженных ожиданий, по совокупности, прибавилось. Эта неделя – неделя золотой лихорадки. Страсти по драгметаллам вышли на передовицы новостных лент, эксперты обозначают целевых ценовые горизонты в 2 400, 3 000, 8 000 тыс.долл./унц. Все это в обстановке низкой общемировой инфляции, низких или отрицательных долговых ставок (ажиотажным спросом пользуются и размещаемые нами высокодоходные облигации), предельно дорогих фондовых рынков и подорванной кризисом экономики.

Эта музыка будет вечной? Думаю, нет. Ценовые тенденции разворачиваются быстро и рушатся стремительно. Иногда для этого достаточно малозначительного повода. Например, сегодняшних итогов заседания ФРС США. Пока беру паузу на наблюдение, но готовлюсь к действиям: и к игре на понижение в металлах или рынке американских акций (акции пока под вопросом), к хеджированию портфелей облигаций.

( Читать дальше )

Про золото и евро

- 27 июля 2020, 07:45

- |

Глядя на биржевые графики, отмечаю две тенденции: рост драгметаллов и рост евро.

Глядя на биржевые графики, отмечаю две тенденции: рост драгметаллов и рост евро.

Рост золота и серебра пока проходит в относительной тишине. Чего не скажешь о росте пары EUR/USD. Параллельно в трандах роста остаются мировые рынки акций, но к этому мы привыкли, и их повышение тоже не сопровождается ажиотажем, окружающим единую валюту

В отношении золота я последние пару лет чаще ошибался. Не считал, что оно сможет однажды преодолеть максимум сентября 2011 года. Сегодня максимумы переписаны. И попытка делать прогнозы, скорее всего, вновь окажется ошибочной. Короткая позиция по золоту в портфеле PRObonds#2 сохраняется, но она пренебрежимо мала (2,5% от активов по цене продажи фьючерса). Так что с выводами торопиться не обязательно.

Что до евро, то положительное отношение инвестиционного сообщества к его росту – ставка на восстановление мировой экономики. Вопрос в своевременности такой ставки. С одной стороны, монетарные стимулы развитых стран хоть частично и растворились в фондовых рынках, дошли и до экономик. Кроме того, 2-3 месяца остановки не только производства, но и потребления создают сегодня активный потребительский спрос за счет отложенного эффекта. С другой, экономическое восстановление проходит вкупе с очень высоко оцененными фондовыми рынками, экстремально низкими доходностями облигаций и резко возросшими долгами государств и компаний.

( Читать дальше )

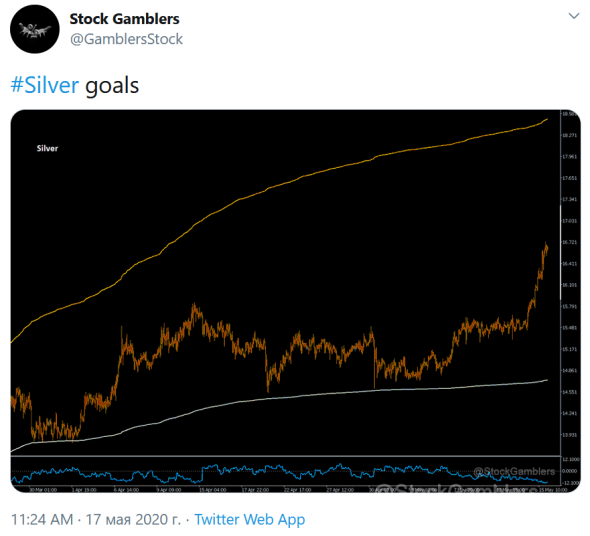

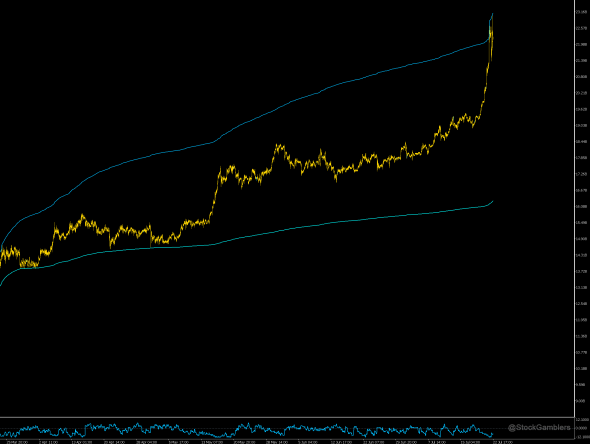

Золото и Серебро. Металлы вышли на цели!

- 22 июля 2020, 18:07

- |

График серебра от 17 мая. Верхняя кривая — это цель. Тогда она была на 18,5. Но повторюсь, это не абсолютная цель, а динамическая. Если ставить цели абсолютные, то вышли бы на 18,5. А если динамические?

А если динамические, то намедни серебро таки достигло своей ценовой границы. И оказалась она уже выше 22. Лишних 4 бакса.

( Читать дальше )

EUR/USD. "Стоп машина!"

- 22 июля 2020, 06:51

- |

EUR/USD, источник графика: profinance.ru

Новая масштабная и обобщающая усилия европейских стран программа стимулирования экономики ЕС (суммарный объем – 750 млрд евро, из которых 390 млрд будет предоставлено в форме грантов, а остальное — в виде кредитов) была объявлена вчера и отправила евро на новые высоты. Евро растет к доллару ровно 4 месяца. Правда рост начался с резкого падения. Март стал не только дном ослабления евро, но и пиком предыдущего укрепления. Но с 20-х чисел марта единая валюта укрепилась к доллару на 9 фигур, с 1,065 до 1,155.

Эксперты, в абсолютном большинстве, говорят о перспективах восстановления экономики ЕС и о следующих рубежах для пары. В качестве перспективных называются уровни 1,2-1,3 доллара за евро.

Но все будет как обычно. Или должно быть. Мощное 4-месячное ралли завершается уже потому, что в его продолжение верит основная масса участников рынка (чтобы убедиться в уверенности, просто полистайте заголовки последних аналитических заметок по рынку валют, в сети этого добра достаточно).

( Читать дальше )

Рынки и прогнозы/ Пузырь NASDAQ, риск евро и продолжение восстановления рублевых облигаций.

- 20 июля 2020, 07:56

- |

Тема, вызывающая основное обсуждение – рост акций высокотехнологичных компаний в США. NASDAQ Composite, NASDAQ 100 на исторических максимумах. Что, для меня, очевидно, акции переоценены. Что очевидным не является, так это момент, когда рынок развернется под собственным весом. Но нарастание шумихи – показатель скорого слома растущей тенденции. Действий не предпринимаю, но наблюдение перестало быть досужим.

Тема, вызывающая основное обсуждение – рост акций высокотехнологичных компаний в США. NASDAQ Composite, NASDAQ 100 на исторических максимумах. Что, для меня, очевидно, акции переоценены. Что очевидным не является, так это момент, когда рынок развернется под собственным весом. Но нарастание шумихи – показатель скорого слома растущей тенденции. Действий не предпринимаю, но наблюдение перестало быть досужим.

В отношении драгметаллов сохраняю осторожность. Хотя золото, прежде чем отправиться на коррекцию, способно ускорить рост. Желтый металл переоценен аналогично ряду акций, а основной причиной его роста можно считать приток денег в золотые ETF, т.е. спекулятивный стимул. Палладий, цена которого вновь превысила 2 000 долл./унц., в моем понимании, сформировал локальную вершине или близок к ней. Магистральное направление для него с начала этого года – снижение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал