Прогноз по акциям

Стратегия 2023: основные тренды в секторе недвижимости - СберИнвестиции

- 20 декабря 2022, 20:53

- |

По оценкам аналитиков, привлекательный потенциал роста имеют акции Группы ЛСР, ГК «Эталон» и ГК «Самолёт».СберИнвестиции

( Читать дальше )

- комментировать

- 438

- Комментарии ( 0 )

Стратегия 2023. Чего ждать от сектора электроэнергетики в 2023 году? - СберИнвестиции

- 20 декабря 2022, 20:27

- |

Рост тарифов будет компенсировать повышение цен на газ и инфляцию. При ценообразовании в отрасли учитываются ускорение инфляции и повышение доходностей ОФЗ. В 2023 году, помимо стабильного спроса, позитивным фактором для электроэнергетики будет запланированное повышение регулируемых тарифов. С 1 декабря 2022 года они вырастут на 9%, что должно компенсировать повышение цен на газ на 8,5%. В 2023 году тарифы в регулируемом сегменте, по прогнозам, вырастут на 10,8%, что выше среднегодовой ожидаемой инфляции.

( Читать дальше )

Инвестиционный кейс Самолета остается самым интересным среди российских застройщиков - Открытие Инвестиции

- 20 декабря 2022, 17:09

- |

ГК «Самолет» накануне провела онлайн-конференцию Big Day.

Оценки итогов 2022 года. Девелопер ожидает по итогам текущего года рост объема продаж первичной недвижимости на 23% год к году до 1,1 млн кв. м. Выручка, по расчётам компании, увеличится в 1,4 раза год к году — до 189 млрд рублей. Показатель EBITDA увеличится почти в 2 раза, до 48 млрд рублей.

( Читать дальше )

Бизнес-модель Сбербанка позволяет получать акционерный доход даже в условиях повышенных рисков - Синара

- 20 декабря 2022, 16:54

- |

Катализаторы: выплата дивидендов; повышение прозрачности.

Риски: макроэкономические и геополитические.

Возвращение к докризисным показателям рентабельности. В октябре Сбербанк возобновил частичное раскрытие финансовых результатов, и теперь радует высокими показателями рентабельности: в октябре и ноябре месячная прибыль превышала 120 млрд руб. при рентабельности активов в 3,9–4,0%, что даже превышает докризисные значения. Процентная маржа банка к 4К22 полностью восстановилась, а комиссионные доходы вновь растут двузначными темпами. При этом расходы по итогам 11М22 даже снизились на 4%. Однако с учетом потерь, понесенных в 1П22, прибыль накопленным итогом составила всего 175 млрд руб.

( Читать дальше )

Крупный продавец в Соллерсе избавляется от пакета!

- 20 декабря 2022, 13:20

- |

Посмотрите в стакан Соллерса. Каждый день он падает, мои прогнозы полностью выполняются. Компания еще уполовинится!

В стакане присутствует огромный продавец с несколькими тысячами лотов, что позволит налить каждому в руки. А далее пирамида. Напомню, мои предыдущие посты выполняются, а значит, логика падения и правда верна. У компании плохие дела в этот кризис!

Разбор "ПИК", "ЛСР", группа "Эталон" и "Самолет".

- 20 декабря 2022, 10:56

- |

Недвижка с сентября упала уже процентов на 10. Продажи новостроек рекордно низкие, хоть льготную ипотеку и продлили до '24 года.

Себестоимость постройки жилья для застройщиков только растёт, потому что растут в цене строительные материалы.

У ПИК'а есть 2 своих завода железобетонных изделий, которые постоянно производят бетонные плиты. Плиты нужно куда-то девать, вот они строят дома, хоть квартиры уже почти не продаются.

При этом реальные доходы населения не растут, и спрос на недвижку будет оставаться низким.

🤷♂️ Короче говоря, по моему мнению, всё плохо. Очень плохо. Ловить отскоки в акциях застройщиков теоретически можно попробовать, но долгосрочно я туда точно не полезу.

✌ Подписывайтесь на блог, что бы не пропустить актуальные обзоры, последние новости, мои наблюдения и советы, комментируйте и ставьте лайки!

💱 Санкт-Петербургская биржа (SPBE) - что случилось после громкого IPO 2021г?

- 20 декабря 2022, 10:24

- |

▫️ Выручка 2021: 7,6 млрд руб ▫️ EBITDA 2021: 1 млрд руб

▫️ Чистая прибыль 2021: 2,6 млрд руб

▫️P/E fwd 2022: 45

▫️P/E fwd 2023: 15

Все обзоры: t.me/taurenin/1031

⚠️ Компания не публикует никакую отчетность уже почти как год. Всю информацию о компании можно собрать только по избранным операционным показателям и отдельным высказываниям менеджмента.

⚠️ Сама структура владения акциями иностранных компаний стала более сложной (через длинные цепочки мелких депозитариев), а часть активов частных инвесторов все еще заблокирована. Все это будет отпугивать новых инвесторов от зарубежных рынков еще очень долгое время.

✅ По словам СЕО компании, этот год СПБ Биржа завершит с небольшой прибылью. Сомневаюсь, что это будет больше 300-350 млн руб, но даже такая сумма — это позитив в текущих условиях.

✅ Ко 2П2023г компания планирует кратно нарастить листинг акций с Гонконгской биржи (до 500 с текущих 79 бумаг), а также начать листинг компаний из Индии, Бразилии, Узбекистана, Мексики, ЮАР и других развивающихся стран. Это поможет частично заместить выпавшие объемы, но я уверен, что полного восстановления можно не ждать. Развитые рынки намного востребование (это уже видно), а большинство самых ходовых бумаг Гонконга уже имеют листинг.

❌ Бизнес компании потерпел колоссальный ущерб от ужесточения требований к частным инвесторам для доступа на зарубежные (недружественные) рынки. Надо понимать, что ограничения на инвестиции вне РФ — это не временная мера, а часть последовательной политики локализации капиталов. Есть все основания полагать, что все эти ограничения в лучшем случае останутся в текущем виде (или будут ужесточены ещё сильнее).

❌ Компания выигрывала от притока частных инвесторов на фондовый рынок, но теперь абсолютное большинство новых денег будет приходится на Мосбиржу и акции РФ. Акции с Гонконгской биржи такой популярностью как Tesla, биотехи США и Virgin Galactic даже близко не пользуются — почти все доступные Китайские компании (за исключением технологического сектора) неизвестны и непонятны рядовым инвесторам.

❌ В отличии от Мосбиржи, у СПБ Биржу бизнес практически полностью зависит от секции фондового рынка — компенсировать потери бизнеса за счет повышения тарифов в других секциях компания не сможет. Как минимум, этот процесс может растянуться на годы.

❌ За 11 месяцев оборот торгов на СПБ биржу упал до 119,1 млрд $ или на 70% г/г, тогда как число активных клиентов сократилось до 205 тыс. человек (-77,4% г/г). По выручки гарантирован провал как минимум на 60%, что практически полностью съест маржу компании. В 2023г компания возможно восстановит оборот хотя бы до показателей 2020г, но от пиковых значений это будет всё ещё далеко. О дивидендах здесь речи пока не идет вообще.

Вывод

Сама СПБ Биржа кризис переживет и продолжит дальше расширять перечень доступных инструментов. Чистая прибыль в 2023 году возможно восстановится, до 1 млрд рублей, что даст fwd p/e 2023 около 15. Не космос, но дороговато для бизнеса с непонятными перспективами и отсутствием дивидендов. Идеи для покупки не вижу.

Все обзоры: t.me/taurenin/1031

( Читать дальше )

🏘 Эталон (ETLN) - актуальный обзор компании

- 20 декабря 2022, 10:21

- |

▫️Выручка TTM: 80 млрд

▫️EBITDA ТТМ: 14 млрд

▫️Прибыль TTM: 13,5 млрд

▫️fwd P/E 2022: -

▫️P/B: 0,2

Все обзоры: t.me/taurenin/1031

👉 Компания фокусируется на жилой недвижимости для среднего класса в Москве и Санк-Петербурге.

✅ Льготную ипотеку все-таки продлили до середины 2024 года, для всех застройщиков это небольшой позитив, Но это не говорит о том, что цены на недвижимость будут расти, просто проблемы отрасли, о которых мы ранее неоднократно говорили, немного смягчаются. Ставка по льготной ипотеке теперь будет 8%, разница между обычной ставкой и льготной теперь не такая ощутимая.

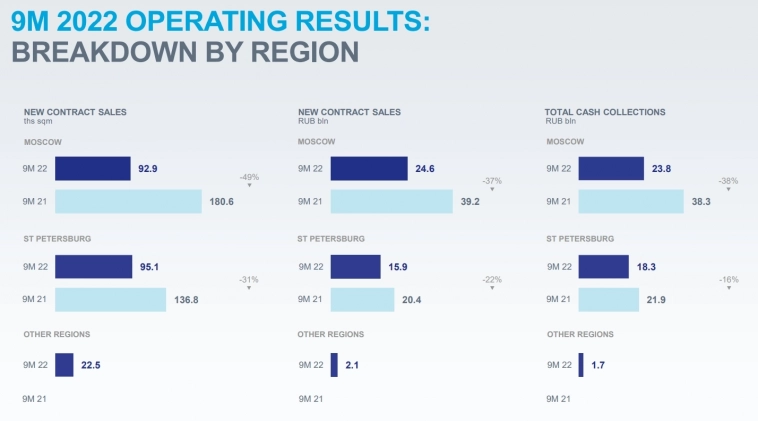

❌ Операционные результаты 3кв2022 у компании ожидаемо не лучшие, в 4кв2022 почти гарантированно будет ухудшение. Новых контрактов заключено на сумму 13,3 млрд руб (против 18,4 млрд в 3кв2022 года), в квадратных метрах падение еще более существенное. Что касается сбора денежных средств, то он снизился на 42%.

( Читать дальше )

Наука и медицина в инвестициях

- 20 декабря 2022, 09:32

- |

Часть 2.

Помимо оборудования компания предоставляет услуги по продаже реактивов, что тоже составляет очень хороший доход. В этом плане важно подобрать хорошие реагенты, чтобы быть уверенным в результате анализа.

Конкуренция. Сейчас попытаюсь попроще объяснить и начну издалека. Есть научные лаборатории и медицинские лаборатории.

В научных лабораториях побольше вариантов для использования новых каких-то реагентов или приборов (если есть кэш). Обычно деньги берутся из гос. программ или грантов. Для чего? Для того, чтобы изучать болезни, происхождение людей, опыты с растениями и прочее. По сути, они не оказывают медицинские услуги и это чуточку проще.

В медицинских лабораториях за анализы люди платят деньги, следовательно реактивы не купишь просто так, их нужно окупить. Ещё есть фактор в том, что ради одного человека запускать аппарат не комильфо, поэтому нужно набрать n-ое количество людей. Если не добрали людей, то сотрудник охает и пускает в работу исследование.

( Читать дальше )

Как компании зарабатывают деньги. Ставропольэнергосбыт

- 19 декабря 2022, 21:23

- |

Фото ПАО «Ставропольэнергосбыт». Фоток в этой статье больше не будет. Это единственная приличная, которую нашёл. Остальное — какие-то сотрудники конторы разной степени усталости. Даже Михалыча никакого нет

Сегодня по просьбам трудящихся читаю годовой отчёт ПАО «Ставропольэнергосбыт». Компания является крупнейшей сбытовой компанией на территории Ставропольского края. Основная деятельность «Ставропольэнергосбыт» заключается в покупке электроэнергии на оптовом и розничных рынках; продаже электроэнергии на оптовом и розничном рынках потребителям (в том числе гражданам), выполнении функций гарантирующего поставщика.

ПАО «Ставропольэнергосбыт» образовано в апреле 2005 года в результате реформирования российской энергетики путем выделения из состава ОАО

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал