Портфель инвестора

💰 Пассивный доход за август: получил 82 620 рублей. Больше, чем в июле!

- 05 сентября 2025, 08:13

- |

Продолжаю подсчитывать пассивный доход — зарплату, которая капает с акций, облигаций и депозита. За август вышло неожиданно больше, чем за июль, но рекорд июня устоял. Второй результат за последние 12 месяцев.

Я активно инвестирую в облигации, дивидендные акции и фонды недвижимости, тем самым увеличивая свой пассивный доход, а также активно пользуюсь депозитами. Размер моего портфеля уже более 7,8 млн рублей, и останавливаться я не собираюсь.

🔥 Чтобы не пропустить новые посты, скорее подписывайтесь на телеграм-канал. Там мои авторские обзоры облигаций, дивидендных акций, фондов, покупки, состав портфеля и много другого крутого контента.

✅ Пассивный доход за 2024 год составил 422 725 рублей, или в среднем 35 227 рублей в месяц. В 2025 будет больше. Так и должно быть, ведь я активно пополняю портфель, а все доходы реинвестирую. Сейчас примерно 35% портфеля в акциях, 38% в облигациях, 3% в биржевых фондах, 7% в ЗПИФах недвижимости и 17% на депозите.

( Читать дальше )

- комментировать

- 9.4К | ★5

- Комментарии ( 17 )

Будущее золотых резервов: взгляд мировых ЦБ

- 04 сентября 2025, 17:45

- |

Последние три года спрос на золото со стороны мировых центральных банков остаётся рекордным: каждый год регуляторы покупают более 1000 тонн драгоценного металла. Для сравнения, в прошлом десятилетии средние покупки золота со стороны финансовых институтов составляли всего 400-500 тонн ежегодно. Настолько существенное увеличение спроса произошло из-за роста геополитической и экономической напряжённости в мире, которая требует консервативной инвестиционной стратегии. Чтобы лучше понять сложившуюся ситуацию, Мировой совет по золоту (WGC) — международная ассоциация компаний, занимающихся золотодобычей — провела опрос 73 мировых центральных банков, в котором узнал их видение дальнейших изменений в структуре глобальных резервов и роли золота в них.

Оказалось, что, несмотря на и так возросшие закупки золота регуляторами, 95% опрошенных ЦБ ожидают увеличения золотых резервов в ближайший год, при этом с 2021 года, когда роста ожидали 52% опрошенных институтов, доля позитивного взгляда на золотые резервы только увеличивалась.

( Читать дальше )

Купил первые акции в свой долгосрочный портфель. И больше пока не хочу. Слишком дорого.

- 04 сентября 2025, 17:20

- |

То ли этот господин решил просто отойти от дел и свалить на покой со своим капиталом. То ли он знает о будущем такое, чего не знают миноры. Еще раньше на горизонте ходили слухи про объединение Роснефти, Газпром нефти и Лукойла в мегакорпорацию. Вот сиди теперь гадай, что там на самом деле будет.

В любом случае Лукойл: 1) Потратил свою кубышку не на модернизацию и закупку нового оборудования, не на покупку новых активов и масштабирование производства, а просто на покупку бумажек. 2) Теперь у него нет подушки безопасности. 3) Доп.дохода от накопленной кубышки тоже не будет. Поэтому я отказался от покупки только одного Лукойла.

Поковырялся в новостях и отчетах различных компаний. Просто ужас. Сплошной закредитованный и вечно убыточный шлак с допками, даже некогда хорошие компании начали переживать смутные времена и при этом их акции не хотят падать в цене. Даже не знаешь, что купить. В итоге купил везде немножко.

( Читать дальше )

Мой пассивный доход. 422 рубля за август

- 04 сентября 2025, 10:20

- |

Мой пассивный доход вырос относительно июля почти в 8,5 раз! 🚀 Впрочем, это только звучит громко и круто, на деле-то было 50 ₽, а стало 422 ₽. Но всё равно приятно, динамика впечатляет. А ждать тысячные выплаты с вложенных 40 000 ₽ — ну это только в мечтах (но мечтать никто не запрещал).

👋 Всем привет, пара слов обо мне

Меня зовут Лекс (Александр), и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Выплаты

📆 Август 2025

( Читать дальше )

Новости Заячьего Портфеля 04.09.25....

- 04 сентября 2025, 09:09

- |

( Читать дальше )

🏝 Пенсионный криптофонд — месяц 28. Путь на криптоостров продолжается

- 04 сентября 2025, 08:23

- |

Прошедший месяц запомнился продолжением коррекции в биткоине, зато поехал вверх эфир. Я продолжаю методично собирать свой криптопортфель для будущего крипточила на пенсии. Для этого я ежемесячно покупаю крипту на небольшую сумму. Криптоостров всё ближе;) Смотрим, что произошло за август.

Я активно инвестирую в облигации, дивидендные акции депозиты и фонды недвижимости, тем самым увеличивая свой пассивный доход. Мой портфель более 7,9 млн рублей. Также я совсем немного инвестирую в крипту.

🔥 Чтобы не пропустить новые классные посты про крипту, инвестиции и пассивный доход, обзоры свежих дивидендных акций и облигаций, скорее подписывайтесь на телеграм-канал. Только крутой авторский контент.

🗺 Стратегия простая. Пополняю ежемесячно портфель на 50 USDT. Покупаю биткоин и эфир, немного альткоинов. Часть оставляю в USDT.

Крипта не идёт в мой основной инвестиционный портфель, в котором только классические инструменты: акции, облигации, фонды и депозиты.

* В BTC указана стоимость всех активов, если перевести их в BTC — так принято в сервисах криптобирж. У меня в портфеле не только BTC, но и ETH, и альткоины, и USDT.

( Читать дальше )

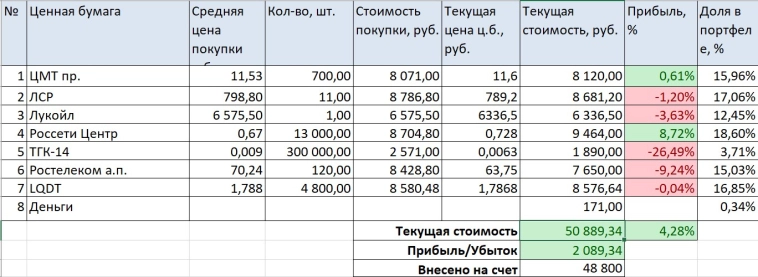

🔥Показываю свой портфель акций по состоянию на 3 сентября 2025 года. Капитал 2,1 млн ₽

- 03 сентября 2025, 19:59

- |

Продолжаю открыто делиться с вами результатами своего инвестирования. Формирую портфель через дивидендные акции и облигации на нашем любимом казино. Вот уже почти 4 года на равных промежутках времени, равными частями инвестирую и делюсь с вами своими результатами. Сегодня актуальный состав портфеля акций, погнали смотреть.

💼 Мой портфель

До недавнего времени был в акциях на 100%. Портфель претерпел небольшие изменения, выделил 10% под облигации для создания постоянного кешфлоу, золоту выделено 5%, как защитному активу, таким образом распределение активов будет выглядеть следующим образом:

● Акции: 85%

● Облигации: 10%

● Золото: 5%

Вот тут показывал пример модельного портфеля, примерно, с таким же соотношением классов активов.

● Стоимость портфеля: 2 184 745 ₽

● Среднегодовая доходность: +18,5%

● Прибыль портфеля: +697 186 ₽

🥊 Мой портфель против MCFTRR

( Читать дальше )

Портфель 100$ на пенсию август 2025

- 03 сентября 2025, 15:24

- |

Прошло 5 месяцев. А мы продолжаем инвестировать. На 20.08.2025 курс доллара — 80,346. Я внес на счет 8400 руб.

( Читать дальше )

Курьерский портфель #1

- 03 сентября 2025, 14:03

- |

Суббота только началась, а я уже вскочил на велосипед и помчал обрабатывать район. По утрам самый чёс — людям поскорее нужны их заказы, чтобы можно было со спокойной душой наслаждаться выходными. Схема простая: бронируешь появившееся задание на карте, берешь заказ на ПВЗ и довозишь его до квартиры. С тяжёлыми штуками вроде кровати или набором зимней резины решил не связываться, а всякие колготки, кошачий корм или мох сфагнум — с удовольствием. В среднем за заказ начисляют 130 рублей, обычно на него уходит минут десять. Но тут сразу не свезло.

— Алло, это курьер, вы дома? — скороговоркой выдаю в телефон, после того как безуспешно несколько минут пытался дозвониться в квартиру.

( Читать дальше )

Мой портфель акций на 3 сентября. Создание пассивного дохода: какие акции и облигации купил?

- 03 сентября 2025, 08:18

- |

Продолжаю формировать ежемесячный денежный поток с дивидендов и купонов, покупая дивидендные акции, облигации и публикуя все сделки на канале.

Купил с 20 августа по 2 сентября:

— 1 акция Яндекс;

— 4 акции Транснефти;

— 2 акции МД Медикал групп;

— 20 акций Сбербанк;

— 1 акция ИКС5;

— 10 облигаций Уральская сталь 1Р05.

Продал облигации Интерлизинг 1Р07 и Брусника 2Р2.

Стратегия и состав активов

1. Сейчас доля акций составляет 54%, облигаций 42,9%, золота 0,1%, фонды денежного рынка + ₽ 3,1% (целевые доли 55/43/2). Доходность XIRR, которая учитывает пополнения в разные периоды времени начиная с 2023 года и налоговые вычеты на пополнение ИИС, составляет 21,3%.

2. Индекс Мосбиржи снова ниже 2900 пунктов. Хотелось бы верить что геополитическая ситуация наладится и наконец наступит мир. А пока наблюдаем качели на новостях. 12 сентября состоится заседание по ключевой ставке, на котором ЦБ может снизить ставку, что тоже может оказать влияние на дивидендные акции.

3. Много компаний уже рекомендовали дивиденды по результатам 1 полугодия. Ближайшие дивидендные выплаты ожидаю от Яндекса, Фосагро, Банка Санкт-Петербург, Новабев, Новатэка, Газпром нефти и Татнефти (начислят в октябре). Кроме акций продолжаю покупать облигации, т.к. дивиденды приходят не каждый месяц. Актуальный состав всех облигаций можно посмотреть здесь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал