Портфель инвестора

💼 Покупки в портфель в сентябре - 🌾 ФосАгро (доля в портфеле ~6%)

- 08 октября 2025, 22:46

- |

Добавил эмитента после разбора компании в августе. Причины, по которым мне понравилась компания, можно найти в самом анализе. Он все еще актуален — новых отчетов с тех пор не выходило.

Кратко об итогах работы за 6 месяцев 2025 (сравнение год к году):

🟢 Выручка увеличилась на +23,6%, с 241,5 до 298,5 млрд рублей;

🟢 Чистая прибыль выросла на +41,3%, с 53,4 до 75,5 млрд рублей;

🟢 Рост производства продукции +4%, с 5,89 до 6,12 млн тонн;

🟢 Рост продаж продукции +2,4%, с 6,09 до 6,24 млн тонн;

🟢 Чистый долг сократился на -24,5%, с 325,3 до 245,7 млрд рублей;

🟢 Мультипликатор ND/скорр. EBITDA за 12 мес. достиг 1,25 (год назад было 1,84).

Позицию пока не набрал, буду докупать до доли в 8-12% от портфеля. Понял, что хочу иметь у себя 1-2 экспортеров со значимой долей валютной выручки. ФосАгро, на мой субъективный взгляд, отлично подходит на эту роль😀

В октябре хочу внимательнее присмотреться еще к одному экспортеру. Отпишусь об этом позднее.

( Читать дальше )

- комментировать

- 693

- Комментарии ( 2 )

💼 Мой портфель под пассивный доход. Недвижимость на 8 октября 2025 (ЗПИФ). Состав, последние покупки, планы

- 08 октября 2025, 21:02

- |

Что по железобетону? У меня за последние 2 недели есть небольшие изменения в портфеле, так что пора посмотреть, как идут успехи у моей недвижимости и что внутри какие доли занимает, а также обдумал планы на ближайшее будущее. Размер ЗПИФн-портфеля составляет 639 тысяч рублей, и в нём один новый фонд.

Напоминаю, что я собрал основные ЗПИФы недвижки в крутую сводную таблицу. Ей очень удобно пользоваться, сам именно по ней и смотрю, что происходит, выбираю, что докупать, рекомендую. Данные в ней обновлены буквально сегодня.

⏳ Предыдущий срез был 20 сентября.

Фонды недвижимости занимают 8% от всего портфеля. Если взять только биржевой, то 9,5%. Целевая доля в биржевом портфеле 10% — уже почти. Но я думаю, что позже увеличу целевую долю для начала до 15%.

💼 Что в портфеле?

РД (он же Рентный доход) — 1 пай. Один из двух тяжеловесов с высокой стоимостью пая. Фонд от ВИМ (ВТБ).

РД ПРО — 45 паёв. Фонд от ВИМ, напоминающий что-то среднее между Рентал ПРО и Парусом. Писал про него недавно отдельный пост. ⭐️ Для квалов.

( Читать дальше )

Что покупали 3,5 млн инвесторов? Рекорды сентября на Мосбирже

- 08 октября 2025, 18:04

- |

В сентябре инвесторов в российскую фонду поджидали: разочарование от снижения ставки всего лишь на 1%, переобувшийся в воздухе Трамп с рассказами о том, как «Украина скоро отвоюет всё обратно чуть ли не до Сызрани» и мощное анти-ралли на рынке акций.

🥲Сентябрь стал худшим месяцем для индекса в этом году: -8,17%.

Как обычно, наше любимое казино поделилось итогами месяца, а также пересчитало своих клиентов и рассказало, куда они вкладывались активнее всего, пока рынки пробивали всё новое и новое дно.

👀Давайте посмотрим, сколько денег частные инвесторы занесли на биржу в прошлом месяце, на что их потратили и чем им (т.е. нам) всё это грозит.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой лучший в своём роде телеграм-канал с авторской аналитикой и инвест-юмором.

📊Сколько нахомячили

В сентябре на бирже был установлен целый ряд новых рекордов.

📈Общее число физиков со счетами на Мосбирже за сентябрь увеличилось на 244 тыс. (кстати, антирекорд по приросту) и достигло 38,6 млн. Ими суммарно открыто уже 73,1 млн счетов.

( Читать дальше )

📊Риск-он vs риск-офф: как читать пульс глобального рынка и вовремя перестраивать портфель?

- 07 октября 2025, 17:06

- |

⚡Инвестору редко не хватает идей — чаще не хватает верного «режима». Рынок дышит в такте двух состояний: риск-он и риск-офф. Понимание, какой режим включён сейчас, позволяет отличить тренд от шума, не паниковать на распродажах и добавлять риск тогда, когда вероятность вознаграждения действительно выше. Давайте разберемся что это и в чем польза для практикующего инвестора!

#ПолиГрамотность

&Антикризисная_Россия

&Компании роста RUB

💡Риск-он — время оптимизма и охоты за доходностью. Глобальная конъюнктура благоприятна, ликвидность доступна, горизонты яснее. Капитал течёт в активы с повышенной ожидаемой доходностью: акции, валюты и долги развивающихся стран, сырьё. Премии за риск сжимаются, мультипликаторы расширяются, риск воспринимается как оправданный.

📴Риск-офф — обратное явление. Прибавляются неопределённость и страх: ужесточение монетарной политики, угрозы рецессии, геополитика. Деньги уходят в «гавани»: казначейские облигации США и Германии, иену, франк, золото. Премии за риск растут, ликвидность в «периферии» иссякает, рынки развивающихся стран первыми принимают удар.

( Читать дальше )

Обновление в модельном портфеле облигаций 7.10

- 07 октября 2025, 15:19

- |

Обновление в модельном портфеле облигаций

Заменяем длинный выпуск ОФЗ 26247 с фиксированным купоном на короткий (2 года) флоатер ОФЗ 29020.

В сложившейся рыночной конъюнктуре незначительно повышаем долю флоатеров в портфеле. При этом считаем целесообразным обратить внимание на относительно короткие бумаги с плавающим купоном в связи с увеличением программы заимствований Минфина на IV кв. до 3,2 трлн руб. и возобновлением предложения длинных флоатеров на аукционах.

Больше аналитики в нашем ТГ-канале

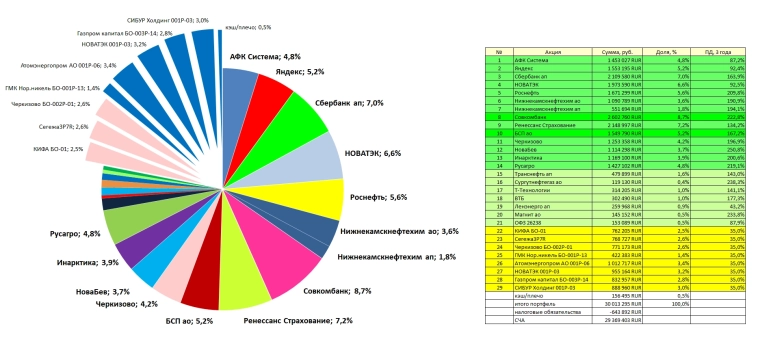

На приходящие купоны и дивиденды сейчас набираю Совкомбанк

- 07 октября 2025, 14:47

- |

Портфель на 6 октября 2025 г.:

Счет припал, сейчас пытается корректироваться. От локального максимума в августе упал с 33 до 29 млн руб., включая вывод на потребление около 0,5 млн. В целом, терпимо.

( Читать дальше )

Новости Заячьего Портфеля 07.10.25...

- 07 октября 2025, 14:01

- |

( Читать дальше )

Редкий на рынке случай, когда портфель зеленеет, а шопинг-лист — краснеет.

- 07 октября 2025, 13:17

- |

Обычно на рынке действует какое-то вселенское злорадство, как только ты купил бумагу — она тут же начинает падать, а всё, на что ты смотрел, но не купил, — улетает в космос. Знакомо? Классика жанра.

Но сегодня у нас ситуация с точностью до наоборот!

Идеальная рыночная конфигурация это то, что мы уже купили и держим в «Сундучке», уверенно растёт, а те активы, которые мы присматривали для покупки, — падают, давая шанс докупить их со скидкой. Такие моменты — большая редкость и настоящий праздник для инвестора.

А так бывает часто? Увы, нет.

Чаще мы наблюдаем обратную картину, рынок растёт целиком, и купить что-то по адекватной цене почти невозможно. Или наступает тотальная коррекция, когда падает всё — и старые покупки, и новые желания. Последнее, хоть и неприятно, но дает возможность затариться «по дешёвке».

Исторический курьёз.

Яркий пример из истории. В 1987 году, после знаменитого «Черного понедельника, когда рынок рухнул на 22% за день, Уоррен Баффетт уже был крупным акционером Coca-Cola. Но паника и распродажи на рынке позволили ему в последующие месяцы значительно увеличить свою долю по привлекательным ценам.

( Читать дальше )

Личная инфляция vs доходность портфеля: как я оцениваю свой финансовый успех за 7 лет

- 07 октября 2025, 07:23

- |

Небольшой полет фантазии. Начался он со сток пика, еще и с плечами. И бетой. Вот щас у меня много акций одного банка, он ходит как индекс только сильнее. Выходит концентрация на такой бумаге повышает чувтсвительность портфеля к макро рискам: все что двигает индекс, двигает мой портфель сильнее.

И задумался всегда ли так было… Самое наглядное в моей рабочей истории — 2017г. Год исключительно ровный, и весьма неплохой. Вышло 80% номинальной доходности, год кончился на 7-и млн. Счет частично поддерживал жизнь, еще было две квартиры — студия для жизни, и кв в центре спб что сдавалась. Последнее донесение было в 2018 — +50% к счету, когда я переехал в центр и продал свою студию за 5 млн и отдал 1 млн долгов. Но речь не об этом.

Сток пик. В 2017г был SDN против Русала, и томогавки в Сирии. Оба события мощно жахнули по нашему рынку. НО! Не по моему портфелю. Увы я самодовольно сидел в своих бумагах, и чтобы понять «сентимент» мне надо было открывать списки бумаг, или смотреть на индекс, а не на свой портфель. По моему счету негатив вообще не был виден. Вроде была пара бумаг, точно Ленка АП, и думаю еще Аэрофлот, либо МечелАП…

( Читать дальше )

🐋 Рынок ищет новое дно. Продолжаю создавать пассивный доход. Еженедельное инвестирование №212

- 06 октября 2025, 21:27

- |

Инфляция снова немного подросла, рубль отказывается падать, а я также не знаю, куда пойдет рынок, вверх или вниз, но то, что он пойдет вправо 👉, могу сказать с уверенностью.

Основная часть моего портфеля – это 💰 дивидендные акции РФ, так будет продолжаться пока биржу не запретят, а всех инвесторов не отправят на завод.

Про дивидендный портфель, каким его можно собрать в сегодняшних реалиях, писал здесь. Про стратегию инвестирования рассказывал тут.

📈На сегодняшний день соотношение классов активов выглядит вот так (в идеале):

● Акции: 85%

● Облигации: 10%

● Золото: 5%

😐 а вот так фактически:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал