Пик

ГК ПИК может поучаствовать в возведении 1,3 млн кв. м

- 18 октября 2023, 13:32

- |

Подробнее — в материале «Ъ».

- комментировать

- Комментарии ( 0 )

ГК ПИК начала консолидацию участков на северо-западе Москвы, где в рамках комплексного развития территории (КРТ) может быть построено 1,35 млн кв. м недвижимости - Ъ

- 18 октября 2023, 07:11

- |

22 сентября ООО «ПИК-Инвестпроект,» подконтрольное Группе компаний «ПИК,» приобрело 100% акций АО «Капитал,» владеющего участками недвижимости на северо-западе Москвы.

Эти участки включают 2,7 гектара и 1,6 гектара земли на улице Маршала Прошлякова и являются частью проекта КРТ «Маршала Жукова, владения 17–63.» По данным портала Москомархитектуры, на этой территории планируется построить 1,35 миллиона квадратных метров недвижимости, включая жилье, объекты общественно-деловой застройки и гостиницу.

Группа «ПИК» занимается строительством жилья и является крупнейшей по объему строительства в России, с выручкой 264,9 миллиарда рублей за первое полугодие 2023 года. Участие в проекте КРТ позволит усилить позиции «ПИК» на рынке и привлечь новых партнеров, однако такие проекты могут встретить определенные риски, включая изъятие земли у собственников и дополнительные затраты.

Источник: www.kommersant.ru/doc/6282075?tg

📈 Самолёт: только вверх, только выше!

- 16 октября 2023, 15:46

- |

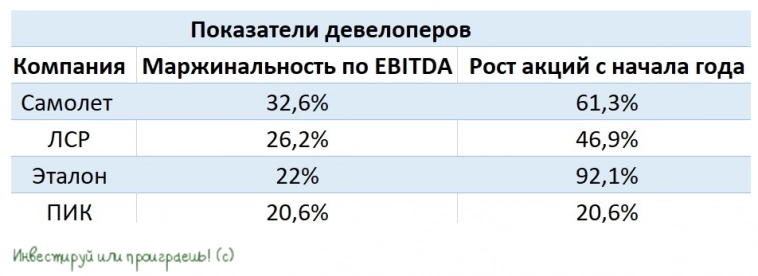

То, что Самолет – это устойчивая история роста, все уже прекрасно знают, и владеть бумагами такой растущей компании одно удовольствие. Особенно, когда речь идёт о девелопере с самой высокой рентабельностью по EBITDA на уровне 32,6% (согласно финансовым результатам по МСФО за 6m2023), менеджмент которого в первую очередь заинтересован в росте рыночной капитализации через мотивационную программу, привязанную к стоимости акций.

💼 С момента IPO, которое состоялось в 2020 году, компания всегда заявляла об амбициозной стратегии роста через географическую экспансию и сделки M&A, и продолжает придерживаться этого вектора до сих пор. В частности, в этом году была приобретена группа девелоперских компаний МИЦ, которая стала крупнейшей рыночной сделкой M&A в истории российского рынка недвижимости.

( Читать дальше )

А точно ли льготная ипотека сделала недвижимость доступной?

- 12 октября 2023, 18:24

- |

Типичный комментарий на этот счёт, таких предыдущий пост набрал десятки

Сейчас постараюсь донести свою мысль в более доступной форме. Расскажу, почему я думаю, что со льготной ипотекой что-то не так на нескольких примерах.

В расчётах будут фигурировать две ставки по ипотеке:

Льготная. Есть самые разные соц. программы, но самыми популярными среди них является т.н. «семейная» со ставками от 6%* и «ипотека с господдержкой» со ставками около 8%*. Возьмём нечто среднее на уровне 7%. Льготные программы распространяются только на новостройки. Так что в расчете будем брать стоимость квадратного метра для новостроек.

( Читать дальше )

Застройщики в 2023г сократили выпуск облигаций более чем втрое, до 32,8 млрд руб — Ъ

- 11 октября 2023, 11:41

- |

Например, год назад только ГК ПИК выпустила облигации на 39,5 млрд руб., группа «Самолет» — на 35 млрд руб., «Инград», Setl Group и «Брусника» — по 10 млрд руб., напоминают в «Эксперт РА». В этом году эти застройщики не привлекали средства на долговом рынке, за исключением Setl Group, собравшей за счет этого механизма 5,5 млрд руб. С начала 2023 года размещения были преимущественно за счет небольших игроков, таких как GloraX, «Астон» и др. Из крупных девелоперов бонды выпустили ГК ЛСР (7 млрд руб.), «Эталон» (10 млрд руб.) и «Страна девелопмент» (1 млрд руб.).

( Читать дальше )

ПИК - ставки растут

- 04 октября 2023, 07:38

- |

Один из самых противоречивых секторов на данный момент – сектор недвижимости. Ключевая ставка ЦБ растет, при этом растут и котировки застройщиков. Пузырь или так и должно быть? Давайте разбираться, за одно взглянув на отчет компании ПИК.

Введение льготных программ рынок недвижимости раскололся на две части – новостройки и вторичное жилье. Если раньше строящийся дом чаще можно было приобрести дешевле вторичного (потому что необходимо ждать завершения строительства), то теперь ситуация кардинально поменялась.

С конца 2022 года стала наблюдаться инверсия цен. Квартиры в строящихся корпусах стали стоить дороже, чем аналогичные объекты в этих же ЖК, но уже с выданными ключами. На новостройки действует льготная ставка 6-8%, а в семейную ипотеку можно взять за 4-6% в зависимости от условий банка. Рыночная же ипотечная ставка до повышения находилась на уровне 10-12%. После повышения, ставка 15-17%. Люди начинают смотреть не на конечную стоимость, а на ежемесячный платеж.

( Читать дальше )

Топ-5 акций-лидеров и пятерка аутсайдеров сентября. Ждать ли изменений?

- 28 сентября 2023, 15:26

- |

В сентябре рынок успел обновить полуторалетние максимумы, ушел в активную коррекцию, но планка 3000 п. в индексе МосБиржи пока устояла. Смотрим на лидеров и отстающих месяца, оцениваем перспективы курса бумаг на октябрь.

Ушли в боковик

В самом начале сентября индекс МосБиржи почти добрался до 3300 п. Перегретость рынка вылилась в коррекцию: в моменте просадка составляла 9%, был благополучно отработан первый предел риска падения на месяц. На 3000 п. покупатели вновь активизировались. По итогам периода глубина локального провала с конца августа уменьшилась до 5%. По сути, имеем широкий боковик в 10% с границами 3000–3300 п.

Однако риски погружения под 3000 п. все еще актуальны. В октябре на стороне продавцов бумаг могут играть факторы высокой ключевой ставки и ожидания укрепления рубля. При этом предполагаемый откат создаст интересные возможности для покупок акций широкого рынка на перспективу.

Рассмотрим самые сильные и слабые бумаги месяца, обрисуем перспективы их курса на октябрь. Обычно тенденции движения сохраняются, но, возможно, что-то поменяется.

( Читать дальше )

НОРМЫ НА ЗАВОДЕ

- 19 сентября 2023, 22:25

- |

Сегодня была просто шикарная раздача на аптеках. Поставил рекорд по сбору спрэда/волы.

Пошортил Инарктики.

( Читать дальше )

ПИК. Акции компании готовы к росту.

- 04 сентября 2023, 19:15

- |

ПИК Дневной график.

Акции компании готовы к росту.

Есть трендовая линия, которая сформирована с 24 февраля 2022г. Так же видим еще одну трендовую, которая более вертикальная, которая начала формироваться в мае 2023г.

Есть поджатие к 860р., которое является сопротивлением, объемов у этого уровня нет.

При пробое пойдем по целям:

- Короткая цель 1000-1050р.

- Вторая цель 1200-1250р.

- И следующая 1400-1500р.

Дальше, если увидим пробой, то будет кратное умножение.

И это все на росте ключевой ставке ЦБ.

Держите застройщиков в портфеле? — 👍

ВТБ отчитался за июль и 7м 2023г., банк продолжает генерировать прибыль, но повышение ключевой ставки может сократить доходы

- 04 сентября 2023, 07:19

- |

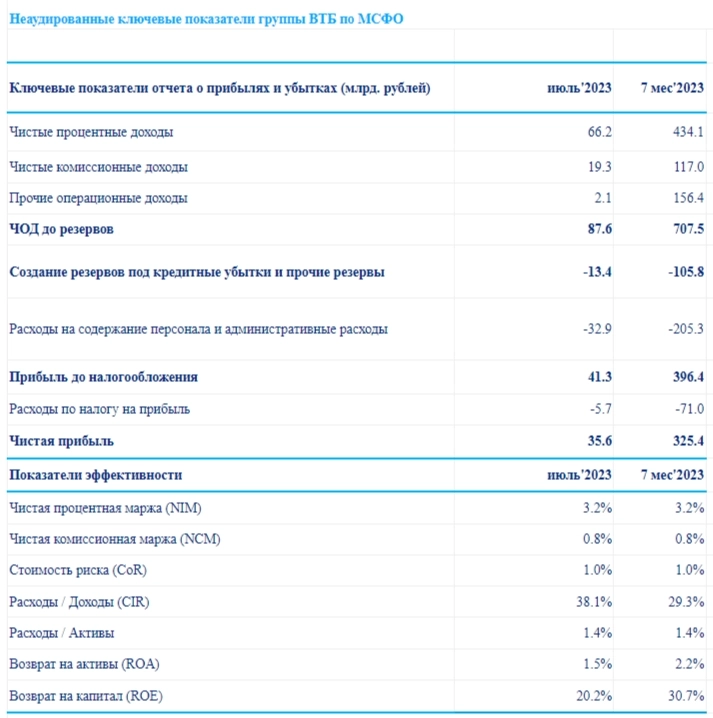

🏦 Банк ВТБ опубликовал обобщённые консолидированные финансовые результаты по МСФО за июль 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). ВТБ продолжает бить рекорды по чистой прибыли и стремиться к долгожданным 400 млрд за год, данный рубеж банк, вполне, сможет перешагнуть, тут сомнений не должно оставаться (за 7 месяцев 2023 года было заработано — 325,4 млрд, напомню вам, что годовой рекорд по чистой прибыли был зафиксирован в 2021 году — 327,4 млрд, в августе данный рекорд уже будет побит за 8 месяцев). На чём держится сей феноменальный результат: на процентных доходах (спрос на ипотеку и потребительские кредиты возрос, это даже отметил ЦБ и поднял ставку до 12%), валютной переоценке (ослабление рубля сыграло немаловажную роль с начала 2023 года) и приобретению РНКБ (данный эффект повлиял на I квартал, поэтому в мае чистая прибыль банка просела почти в 2 раза). Теперь давайте перейдём к основным показателям банка:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал