Пенсионный портфель

7 бесплатных сервисов FinEx ETF для инвесторов

- 24 декабря 2021, 16:35

- |

Чтобы правильно подобрать портфель, нужно не только учесть цель инвестиций, срок и свой риск-профиль, но и оценить возможную доходность инвестиций, решить, какие доли отводить разным инструментам и какие бумаги выбрать. Звучит как-то сложно. Но на практике можно использовать специальные сервисы, которые сделают все расчеты. На сайте FinEx ETF их семь. Рассказываем, как они устроены.

1. Конструктор портфеля

Этот инструмент позволяет составить виртуальный портфель ETF и оценить его результаты (провести бэктестинг портфеля). Можно включить в портфель разные ETF в любом соотношении и посмотреть его ожидаемую доходность в будущем. Расчет делается на основе исторических данных о стоимости идентичного портфеля в прошлом.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

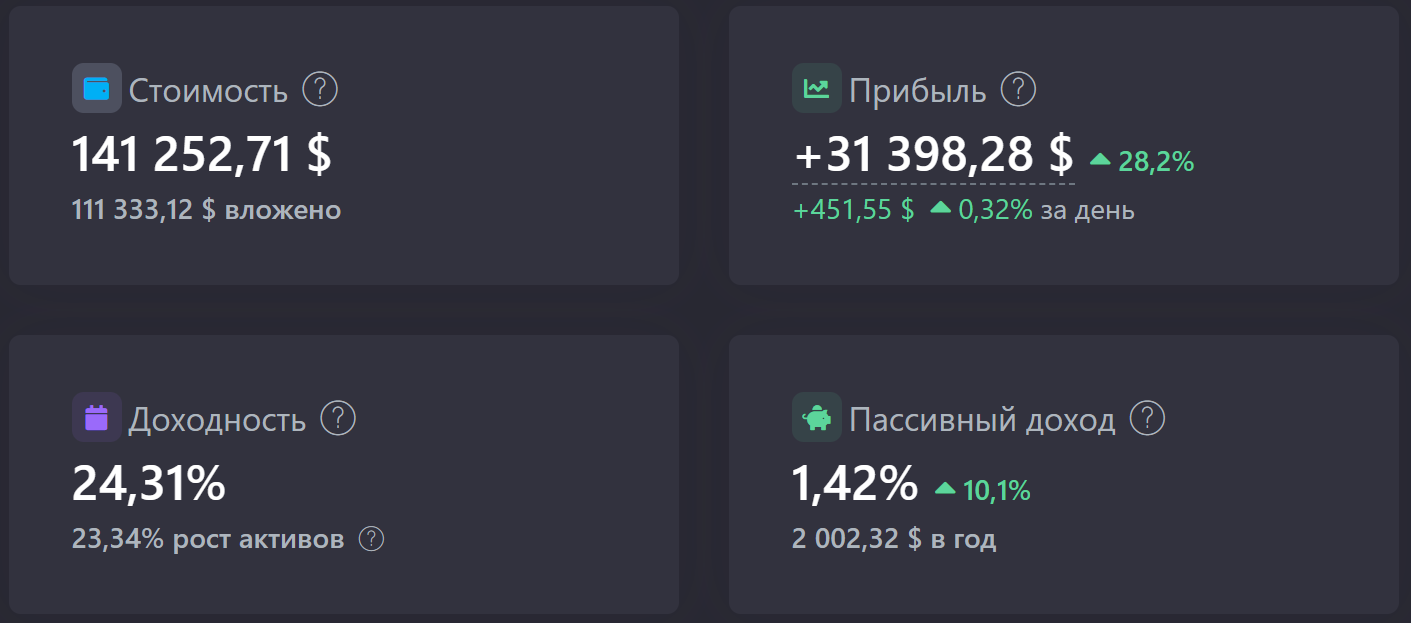

Итоги 3 лет инвестиций. Часть 2: Американские акции

- 07 октября 2021, 11:55

- |

Ранее я уже рассказывал о результате российских акций здесь.

Пришло время поговорить о 3-летних результатах основной части портфеля — об американских акциях.

Портфель из американских акций, о котором сегодня речь — это одна из пяти частей моего «частного пенсионного фонда», и занимает в нём примерно 69% от всего объёма или 76% от всех акций. У меня 101 компания из США, 95 из них являются компонентами индекса S&P100, а акции 6 компаний остались с тех времён, когда нынешняя стратегия со следованием за этим индексом сформирована ещё не была. Все они показывают неплохие прибыли, и их продажа повлекла бы уплату лишнего НДФЛ на прибыль. Уже в ближайшие пару месяцев по всем ним подойдёт трёхлетний срок владения, так что я смогу воспользоваться льготой и продать без уплаты налога, переложив деньги в компании из S&P100.

Основные результаты

( Читать дальше )

Портфель

- 14 января 2021, 12:41

- |

Аналитика: @SowaTrends

Робо-эдвайзер: @SowaSignals

Новости: @SowaNews

А может это судьба?

- 25 июля 2020, 20:21

- |

На пике короновируса.

Не сказать что я активно ее искал все это время, но момент, когда это случилось, мне кажется удивительным.

Будем считать, что это удача.

Для себя решил, буду теперь с каждой ЗП гарантированно пополнять брокерский счет. Ну и пополнил.

Правда, пока на новом месте обживаюсь, я никак сделок не провожу. Только в тестовом режиме тренирую самодисциплину.

А тут посмотрел в терминале, а сумма на счете не изменилась.

Стал разбираться куда делись деньги и выяснил, что пополнил я случайно не срочный, а фондовый рынок.

Естественно я до этого пробовал играть на срочном. Там же легкие деньги;)

Естественно я слил большую часть депозита, пока пришло хоть какое-то понимание.

Естественно я прошел все стадии, от кучи одновременно открытых индикаторов и торговли на минутках к удобному таймфрейму со своей системой.

Но тут таких легион и постов про это еще больше.

А теперь сижу и думаю, может это судьба?

Может не надо перебрасывать эти деньги на срочный, а лучше их вообще на ИИС перебросить и все следующие пополнения отправлять туда же?

Может пора начинать формировать пенсионный портфель?

Время, конечно, сейчас очень странное для этого, как мне кажется, но почему бы и нет…

Рубль, доллар, доходный пенсионный портфель и уверенная позиция по евродоллару EURUSD

- 22 июля 2020, 21:02

- |

В этом видео я расскажу о перспективах рубля на ближайшее время, еще раз пройдемся по киви #qiwi и состоянию «пенсионного» портфеля на 22 июля. Обсудим хьюстонский инцидент и действия цб.

Также я расскажу какую стратегию реализую по евродоллару. #eurusd #торговыестратегии #доверительноеуправление

3:57 USD/RUB

6:48 EUR/USD

Пенсионный портфель

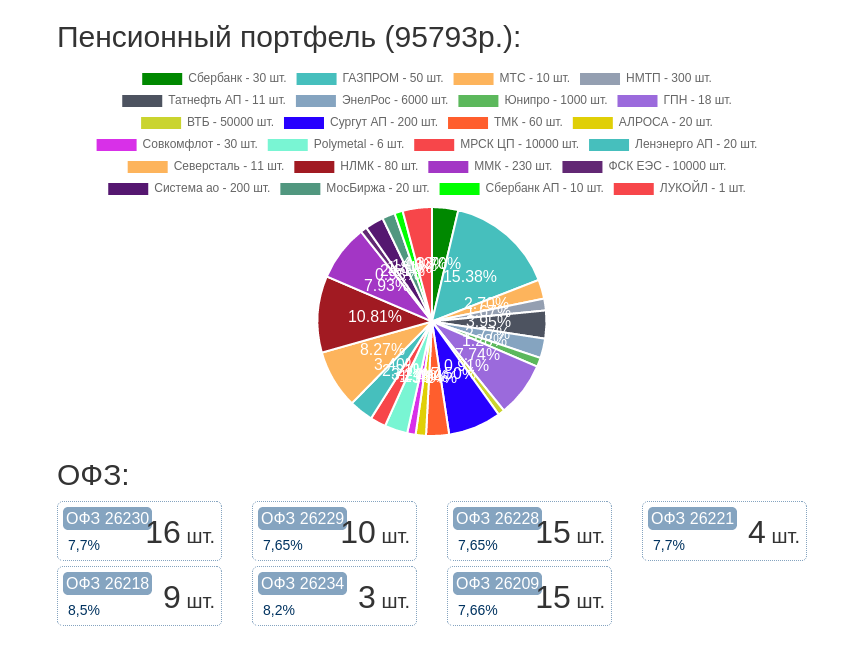

- 06 марта 2019, 22:02

- |

Решил заняться формированием пенсионного портфеля самостоятельно, общая концепция.

Хочу рассмотреть вариант 350 000 – 500 000 тысяч рублей в год, для объективного взгляда в текущих возможностях под налоговый вычет.

Ориентир 15 – 25 – 35 лет.

С чего начать если нет больших денег.

Спекуляции и игры на колебаниях не рассматриваются. Принцип купил и держи, появилась возможность купить дешевле докупай, но только под дивидендную доходность. Принцип пассивных длинных денег.

Какие акции выбрать или с чего можно получить сложный процент реинвестирования на Российском фондовом рынке.

Хочу сохранить свои деньги от спекулянтов, которые всегда рядом и не против на тебе заработать или на комиссии с твоего счета, оборота, уйти частично от налогообложения.

Сохраняю свои деньги и не кормлю кроликов на кухне, они плодятся сейчас быстро и их шкурки нечего не стоят, но они очень дорого обходятся.

Рассматриваю акционерные компании под дивидендную доходность из которой будит складываться сложный процент при реинвестировании. Так же не будим забывать своевременно пополнять счет свежими деньгами, которые мы получаем за свою честную работу. Ведь мы же не олигархи, иначе зачем нам это.

( Читать дальше )

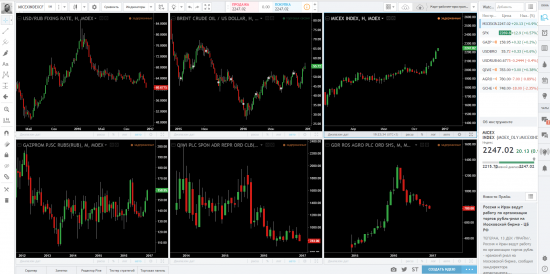

Инвест-стратегия пенсионного портфеля

- 13 декабря 2016, 20:00

- |

=====================

Но плюсов в инвестиционно-пенсионной стратегии я вижу куда больше, чем минусов. В основу своей стратегии я вложил идеологию Олега Клоченка. Мне не очень повезло с текущим моментом, ибо рынок уже дорогой, а доходность инвестиций низкая, но это не мешает мне вкладывать свои нищебродские копеечки в облигации, читать корпоративную отчетность и ждать момента. Кстати, я вообще почти не открываю торговый терминал. Котировки акций и облигаций я смотрю на смартлабе: http://smart-lab.ru/q/ и там решаю, что буду покупать...

Чтобы удобно смотреть за графиками, я стал использовать PRO аккаунт tradingview, где можно настраивать и сохранять свое рабочее пространство:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал