Пауэлл

Будет ли инсайдерская торговля одной из причин не назначения Пауэлла на следующий срок ? Или назначат ? Мнение.

- 28 сентября 2021, 06:24

- |

Роб Каплан, президент и главный исполнительный директор Федерального резервного банка Далласа, уходит в отставку с 8 октября после 6 лет работы в ФРС.

64-летний Роб Каплан в своем решении уйти в отставку упомянул недавнее внимание к его личным финансовым операциям и

необходимости «раскрытия финансовой информации» при работе в ФРС.

Роб Каплан торговал с 2020г. акциями компаний Apple, Alibaba, Amazon, Facebook, Google, Tesla и др., голосуя за денежно-кредитную политику США.

Интересно, Джером Пауэлл тоже торговал: он докупал паи фонда Vanguard на S&P500 (ИТОГО вложил в индекс S&P500 более чем $50mln. личных денег).

Фактически, инсайдерская торговля.

Будет ли это препятствием для назначения на следующий срок (Пауэлл — глава ФРС до февраля 2021г.) ?

Пишите Ваши мнения в комментариях.

С уважением,

Олег.

- комментировать

- Комментарии ( 5 )

Конец эпохи. Обзор на предстоящую неделю от 26.09.2021

- 26 сентября 2021, 22:55

- |

По ФА…

Заседание ФРС

Решение и прогнозы ФРС были ястребиными.

Указание по программе QE в «руководстве вперед» ФРС теперь гласит, что «если прогресс в целом будет продолжаться в соответствии с ожиданиями, то вскоре может потребоваться умеренное уменьшение темпа покупки активов».

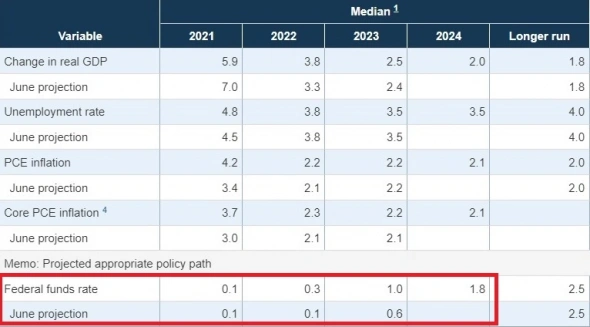

Члены ФРС дали себе волю в прогнозах, медианные прогнозы по ставкам предполагают 7 повышений ставки до конца 2024 года до 1,8% с первым повышением в 2022 году.

Прогнозы с июня были значительно пересмотрены, при этом резкое повышение траектории ставок с ухудшением прогнозов по росту ВВП США и уровню безработицы нивелирует все заявления ФРС в крайние года о том, что приоритетом является рынок труда, а не инфляция, а монетарная политика будет тесно связана с качеством фактических экономических отчетов:

( Читать дальше )

S&P500. Джером Пауэлл дает заработать американским фондовикам?

- 23 сентября 2021, 16:41

- |

Вчера на финансовых рынках произошло знаковое событие осени — заседание ФРС и последующая пресс-конференция Джерома Пауэлла.

Фундаментальный анализ:

Программа QE и ставки ФРС оставили БЕЗ ИЗМЕНЕНИЙ.

Ставка по-прежнему равняется — 0.25%

А программа QE застыоа на отметке $120 млрд ($80 млрд в госбондах и $40 млрд в ипотечных закладных в месяц).

Выступление же председателя ФРС было, в целом, выдержано в тонах предыдущей пресс-конференции:

▪️FOMC по-прежнему считает, что рынок труда продолжает улучшаться.

▪️Риски для экономических перспектив сохраняются.

▪️Дельта-вариант препятствует восстановлению экономики.

▪️Как только критерии для этого будут соблюдены, ФРС рассмотрит оптимальный темп сворачивания. Сроки сворачивания не несут в себе прямого сигнала. Формулировки в заявлении призваны обозначить, что планка для сворачивания может быть достигнута уже на следующем заседании.

( Читать дальше )

Растерянность рынка на выступлении Пауэлла

- 23 сентября 2021, 03:11

- |

Итоги заседания ФРС США:

базовая ставка осталась без изменений, на околонулевом уровне (0-0,25%), эмиссия (скупка облигаций $120 млрд.) осталась.

Но половина руководства ФРС США (9 из 18 членов комитета по открытым рынкам) указали, что ожидают первое поднятие ставок уже в 2022 году.

СЛЕДУЮЩЕЕ ЗАСЕДАНИЕ ФРС: 3 НОЯБРЯ.

Среднесрочно, думаю, в конце концов, вниз: обратите внимание на рост индекса доллара: уже 93,5.

Резкие движения UST и доллара в разные стороны – хороший индикатор того, что инвесторы растерялись: бычий рынок развернуть сложно, рынку нужно время для осмысления.

С одной стороны, ФРС не объявил о начале сворачивания QE (но не оставил сомнений, что сделает это на следующем заседании), с другой – дал сигнал о возможно более раннем повышении ставки (2022г.).

Именно для российского рынка — дополнительная неприятность:

Нижняя палата Конгресса США поддержала инициативу, ужесточающую санкции в отношении российского госдолга. Действующий запрет на покупки новых гособлигаций России предлагается распространить на вторичный рынок (сейчас запрет действует только на первичные размещения).

( Читать дальше )

ПАУЭЛЛ НЕ ИСКЛЮЧАЕТ

- 22 сентября 2021, 21:53

- |

ой… простите..

ПАУЭЛЛ НЕ ИСКЛЮЧАЕТ СУЩЕСТВЕННОГО СНИЖЕНИЯ ВСЕХ РЫНКОВ ПЛАНЕТЫ К СЕРЕДИНЕ СЛЕДУЮШЕГО ГОДА

вот так правильнее))

Германия меняет курс. Обзор на предстоящую неделю от 19.09.2021

- 19 сентября 2021, 22:38

- |

По ФА...

1. Заседание ФРС, 22 сентября

Сентябрьское заседание ФРС является полноценным, участники рынка получат сопроводительное заявление, новые прогнозы по экономике и траектории ставок, а также традиционную пресс-конференцию Пауэлла.

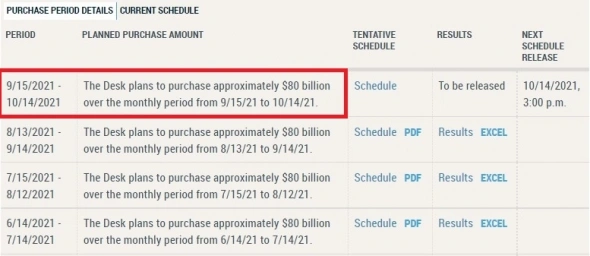

Как правило, изменение политики ФРС может происходить именно на заседаниях с обновлением прогнозов, ибо прогнозы являются аргументами для принятия решения, но в этот раз политика ФРС останется неизменной, ибо продолжение программы QE в прежнем размере уже подтверждено расписанием ФРБ Нью-Йорка:

( Читать дальше )

продлят ли полномочия Пауэлла в феврале?

- 17 сентября 2021, 22:04

- |

продлят ли полномочия Пауэлла в феврале?

- ФРС недостаточно делает для решения проблемы расового неравенства

- Пауэлл мало думает о климате и не покупает зеленые облигации

Стоит ли ждать рост золота в сентябре?

- 17 сентября 2021, 10:06

- |

Парадокс. С одной стороны золото считается активом-убежищем, к которому инвесторы обращаются в период экономических кризисов, но с другой стороны, торговать драгоценным металлам всегда большой риск. Те, кто его покупают, часто подвергаются испытаниям так как этот инструмент имеет свойство «прыгать» в течение дня, что осложняет торговлю на краткосрочных графиках. Да и на более крупных таймфреймах не все гладко. Сколько раз было, что за резким подъемом следовали резкие коррекции котировок металла. Бывает, что этот актив снижается без видимых причин, а когда по технике или из-за новостей он должен расти, он наоборот не продвигается вперед. Сейчас мы рассмотрим перспективу этого актива на ближайшие недели.

Начнем наш обзор с предыстории. Так, последние месяцы среди инвесторов не утихают споры о том, когда именно Федрезерв начнет сокращать стимулы и вернется к ужесточению своей монетарной политики. Предпосылки для этого есть. Это и явное восстановление американской экономики, и высокая инфляция. И все бы было хорошо, тем не менее, новые вспышки COVID-19 угрожают этому процессу.

( Читать дальше )

почему растут и иногда падают рынки

- 16 сентября 2021, 08:25

- |

Замедление Китая, инфляция в США 5,3%- 5,4% годовых, ухудшение потребительских настроений в США и Европе, «компании — зомби» (это — компании, у которых прибыль ниже, чем затраты на обслуживание кредитов), P/E индекса S&P500 около 40 при среднем историческом значении 16, рекорды индикатора Баффета и многое другое — на это не обращают внимание.

Как говорится, «бабло побеждает зло».

ФРС продолжает QE, Пауэлл «лепит горбатого» про временность инфляции, долгосрочно 0 ставки в США и Европе — это главная причина роста.

А ещё тренд может сломаться по политическим причинам (например, дополнительный налог на металлургов в России: инсайдеры заранее знали).

Написано много умных книг про дивергенции в ТА, широту рынка и т.п. — почти ничего это не работает

(рынок может расти на небольшом количестве акций, как у нас сейчас на ГАЗПРОМе, например: вес Газпрома в индексе Мосбиржи уже более 17%).

В США рынок долго рос на FAANG (Фейсбук, Амазон, Apple, Netflix и Google).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал