Офз

Итоги аукционов Минфина РФ по размещению ОФЗ 23.07.2025

- 23 июля 2025, 17:29

- |

Минфин РФ 23.07.2025 провел аукционы по размещению ОФЗ-ПД серий: 26247 с погашением 11.05.2039 и 26221 с погашением 23.03.2033.

ОФЗ-26247

- Предложение: доступный остаток (348,6 млрд руб.)

- Спрос: 126,1 млрд руб.

- Размещено: 81,5 млрд руб.

- Средневзвешенная цена: 89,47% от номинала

- Средневзвешенная доходность: 14,47%

- Премия к открытию дня: 3 б. п.

ОФЗ-26221

- Предложение: доступный остаток (46,9 млрд руб.)

- Спрос: 32,7 млрд руб.

- Размещено: 25,5 млрд руб.

- Средневзвешенная цена: 71,98% от номинала

- Средневзвешенная доходность: 14,18%

- Премия к открытию дня: 4 б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2025 г., млрд руб.

( Читать дальше )

- комментировать

- 4К | ★1

- Комментарии ( 0 )

Минфин РФ разместил на аукционе ОФЗ-ПД 26221 в объеме ₽25,47 млрд при спросе ₽32,72 млрд, средневзвешенная доходность – 14,18% годовых

- 23 июля 2025, 16:56

- |

Минфин России информирует о результатах проведения 23 июля 2025 г. аукциона по размещению ОФЗ-ПД выпуска № 26221RMFS с датой погашения 23 марта 2033 г.

Итоги размещения выпуска № 26221RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 32,727 млрд. рублей;

— размещенный объем выпуска – 25,471 млрд. рублей;

— выручка от размещения – 18,941 млрд. рублей;

— цена отсечения – 71,9400% от номинала;

— доходность по цене отсечения – 14,19% годовых;

— средневзвешенная цена – 71,9793% от номинала;

— средневзвешенная доходность – 14,18% годовых.

minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=313219-o_rezultatakh_razmeshcheniya_ofz_vypuska__26221rmfs_na_auktsione_23_iyulya_2025_g.

( Читать дальше )

Как инвестиции помогают добиться финансовых целей? (продолжение 2)

- 23 июля 2025, 14:58

- |

В 2022 году назад я опубликовал статью «Как инвестиции помогают добиться финансовых целей?», где показал пример формирования портфеля ценных бумаг под образование. В качестве базы я взял своих детей, которым на момент написания статьи до вступления в ВУЗ оставалось 5 и 8 лет. Статья наглядно демонстрировала подходы, которыми можно воспользоваться при планировании оплаты образования своих чад, и была интересна тем, что рассматривала не только общая сумма, которую необходимо накопить, а поток платежей который необходимо обеспечить на 9 лет.

Напомню, в моём примере это звучало так:

К 2027 году, когда старшая пойдёт в ВУЗ мне нужно 300 000, 2028 – 300 000, 2029 – 300 000, а в 2030 уже 600 000, так как младшая тоже закончит 11-й класс. В 2031 и 2032 мне нужно будет по 600 000, а с 2033 по 2035 уже снова по 300 000, так как старшая дочь уже закончит обучение. Получается, что требуемая мне сумма с 2027 по 2035 год составит 3,6 млн. рублей.

( Читать дальше )

Минфин РФ разместил на аукционе ОФЗ-ПД 26247 в объеме ₽81,49 млрд при спросе ₽126,11 млрд, средневзвешенная доходность – 14,47% годовых

- 23 июля 2025, 14:47

- |

Минфин России информирует о результатах проведения 23 июля 2025 г. аукциона по размещению ОФЗ-ПД выпуска № 26247RMFS с датой погашения 11 мая 2039 г.

Итоги размещения выпуска № 26247RMFS:

— объем предложения – 348,550 млрд. рублей;

— объем спроса – 126,112 млрд. рублей;

— размещенный объем выпуска – 81,491 млрд. рублей;

— выручка от размещения – 74,471 млрд. рублей;

— цена отсечения – 89,3644% от номинала;

— доходность по цене отсечения – 14,49% годовых;

— средневзвешенная цена – 89,4721% от номинала;

— средневзвешенная доходность – 14,47% годовых.

minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=313215-o_rezultatakh_razmeshcheniya_ofz_vypuska__26247rmfs_na_auktsione_23_iyulya_2025_g.

( Читать дальше )

Стоит ли покупать ОФЗ сейчас?

- 23 июля 2025, 14:08

- |

25 июля у нас будет очередное заседание ЦБ по ключевой ставке. От неё крайне сильно зависит цена ОФЗ. Поэтому, прежде чем перейти к главному вопросу, разберёмся с ключевой ставкой.

Тут уже словно не должно быть вопросов по поводу решения.

Вкратце разберём всё, что можно найти по поводу предстоящего решения

- Опрос Ведомостей: 12 из 20 экспертов ожидают снижения до 18%

- Опрос REUTERS: 23 из 27 экспертов ожидают снижения до 18%

- Опрос Forbes: 10 из 12 аналитиков ожидают снижения до 18%

Проблемы, которые я указывал в своём предыдущем разборе t.me/filippovich_money/1074 никуда не ушли:

Дорогие деньги — это дорого. Логично? Логично! Многие предприятия сидят исключительно на льготных кредитах и крайне неактивно берут новые под высокую ставку. Это несёт риски настоящей рецессии в экономике так как развития 0. Капитал и производства не могут расти без заёмных средств. А рецессия, особенно, если будет затяжная нам вот вообще не нужна.

Если нет денег на развитие из займов, то остаётся второй вариант — это повышение цен на продукцию, что запускает порочный круг, где из-за высокой ставки не получается брать кредиты, без них предприятия вынуждены повышать цены, что увеличивает инфляцию. Считаю это также крайне важным фактором, который, почему-то мало кто учитывает.

( Читать дальше )

Обновление сделки с ОФЗ

- 23 июля 2025, 11:16

- |

Изменяем и дополняем. Теперь если Индекс RGBI пробивает вниз 117,48 п. (было 114,98), продаем фьючерс RGBI-9.25 еще на 1% от активов портфеля PRObonds ВДО (1% исходя из цены контракта, а не из ГО). В этом случае совокупный шорт составит примерно 2% от активов портфеля.

Кроме того, тоже на 1% от активов и при тех же условия продаем фьючерс в портфеле PRObonds Акции / Деньги.

Telegram:@AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

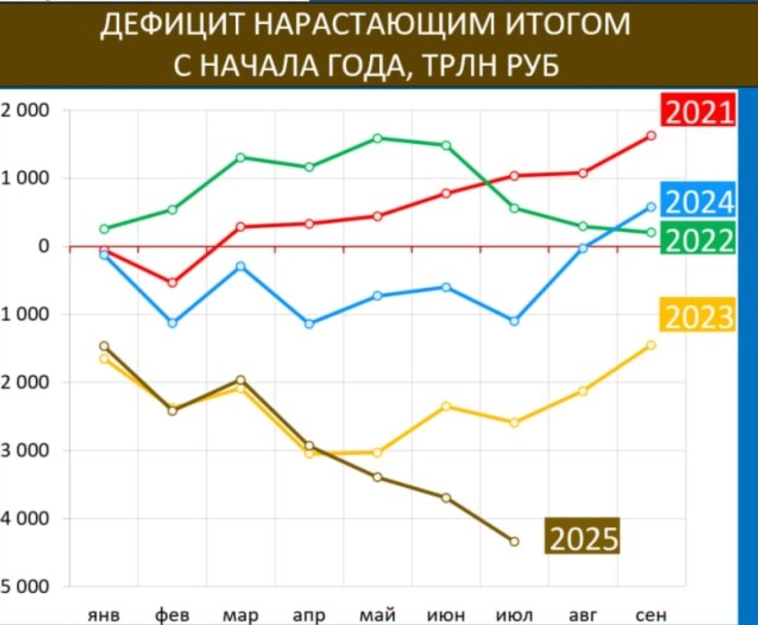

Дефицит бюджета РФ за 1 пол. 25г и прогноз на год

- 22 июля 2025, 21:13

- |

(источник: MMI)

По данным электронного бюджета на 18 июля,

расходы фед.бюджета — 23.8 трлн.

За 18 дней июля потрачено 2.5 трлн или 140 млрд руб в день (+38% гг).

В 1П25 расходы были 118 млрд руб в день.

Даже если в оставшееся до конца месяца время расходы будут сильно сокращены – предположим, в полтора раза, – то по месяцу мы получим рост расходов на 19% гг, а по итогам 7 мес – 20% гг.

Чтобы уложиться в запланированные на год 42.3 трлн, в августе-декабре надо будет сократить расходы на 11% гг! В реальном выражении это будет означать сокращение под 20% гг!!! 5 месяцев без вливаний бюджета – это маловероятно.

Этого не будет.

Прогноз: расходы составят не менее 46 трлн (+14% гг) при доходах не более 38 трлн (+3% гг). Дефицит (8 трлн) более чем вдвое превысит запланированный (3.8 трлн). Профинансирован он будет ОФЗ, которые выкупят банки.

Дефицит бюджета — проинфляционный фактор.

Облигационная эйфория?

- 22 июля 2025, 20:46

- |

Как это выглядит?

Рынок долго и устойчиво растёт. Сейчас RGBI уже на уровнях когда ставка была 13-15% (рис 1). Но если первое время рост воспринимается как шанс продать подороже (к примеру RGBI в январе). Но постепенно мышление меняется: уже не «надо зафиксировать», а «надо срочно зайти, пока дают». И под это ощущение быстро подгружаются аналитики, таблицы, презентации — рождается общее мнение, которое сменяется почти религией. В такие моменты появляется повод насторожиться.

Биржевая эйфория — один из лучших моментов для продажи. Пусть даже ошибёшься на неделю или две и не поймаешь самую вершину — страшного мало. Гораздо хуже пытаться прыгнуть в последний вагон.

Лично мне больше по душе не эйфория, а её противоположность — биржевая паника. Такое "Беспощадное медвежье". Потому что играю не в купи/продай, а в кэшфлоу (дивиденды, купоны и т.п.). Т.е. доход от владения, а не доход от продажи.

( Читать дальше )

Гранд-идея. Как заработать на снижении ставки

- 22 июля 2025, 16:29

- |

Приближается июльское заседание Банка России. Все участники рынка ждут от регулятора снижения ключевой ставки. Однако в последние дни акции и облигации уже заметно выросли. Есть ли ещё потенциал и какие бумаги выбрать — разбираемся в новой Гранд-идее.

Рынок вырос заранее

К заседанию ЦБ 25 июля мы подходим в состоянии, когда часть эффекта от будущего смягчения ДКП уже отыграна в ценах:

- На рынке акций прошёл сезон дивидендных гэпов. Но Индекс МосБиржи не только не снизился, а, напротив, с середины июля устойчиво растёт и вернулся к уровню выше 2800 пунктов.

- На рынке облигаций настоящее ралли. Индекс ОФЗ растёт третий месяц подряд и достиг максимумов с марта 2024 года.

- На валютном рынке, в отличие от акций и облигаций, — полный штиль. Два месяца курсы юаня и доллара к рублю стоят на месте.

Большинство макропоказателей сейчас в пользу снижения ключевой ставки. Экономика и рынок труда охлаждаются, кредитование остаётся подавленным, сезонно скорректированная инфляция — уже вблизи таргета 4%.

( Читать дальше )

- комментировать

- 13.7К |

- Комментарии ( 4 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал