Офз

В октябре годовая инфляция уменьшилась в 65 регионах из 85 — Банк России "Инфляция в регионах"

- 21 ноября 2025, 17:53

- |

При этом если сравнивать цены октября и сентября, то они снизились или не изменились в двух регионах, а в остальных выросли.

Снижение цен на овощи и фрукты сменилось сезонным повышением их стоимости. Увеличились цены на яйца. В то же время подешевел сахар. Цены на непродовольственные товары в целом выросли, заметнее всего – на бензин. Стали дешевле услуги: в частности, с окончанием высокого туристического сезона уменьшились цены на зарубежные поездки и услуги гостиниц.

Банк России будет поддерживать такую жесткость денежно-кредитных условий, которая необходима для возвращения инфляции к цели вблизи 4%.

Более подробно об инфляции в каждом регионе читайте в информационно-аналитических материалах.

cbr.ru/press/event/?id=28107

- комментировать

- 263

- Комментарии ( 0 )

Инфляция к середине ноября — недельные темпы всё ещё низкие, дефляция в ценах на бензин продолжается, но инфляционные ожидания подросли.

- 21 ноября 2025, 12:20

- |

Ⓜ️ По данным Росстата, за период с 11 по 17 ноября ИПЦ составил 0,11% (прошлые недели — 0,09%, 0,11%), с начала месяца 0,26%, с начала года — 5,08% (годовая — 7,20%). Темпы ноября относительно прошлой недели замедлились (прошлый расчёт недели был за 5 дней), повторить «подвиг» прошлого года не получится и это радует (в ноябре 2024 г. инфляция составила 1,43%). Опрос инФОМ в ноябре показал, что ожидаемая инфляция повысилась с 12,6 до 13,3% (на фоне повышения НДС и топливного кризиса), а наблюдаемая с 14,1 до 14,5%. В октябре ЦБ снизил ключевую ставку до 16,5%, рассказав нам про проблему повышенных ИО и что на недельные темпы инфляции влияют разовые факторы — топливо/плодоовощная продукция. Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин снизились за неделю на -0,22% (прошлая неделя — -0,18%), дизтопливо подорожало на 0,30% (прошлая неделя — 0,20%), дефляция в бензине продолжается (вес бензина в ИПЦ весомый ~4,35%).

( Читать дальше )

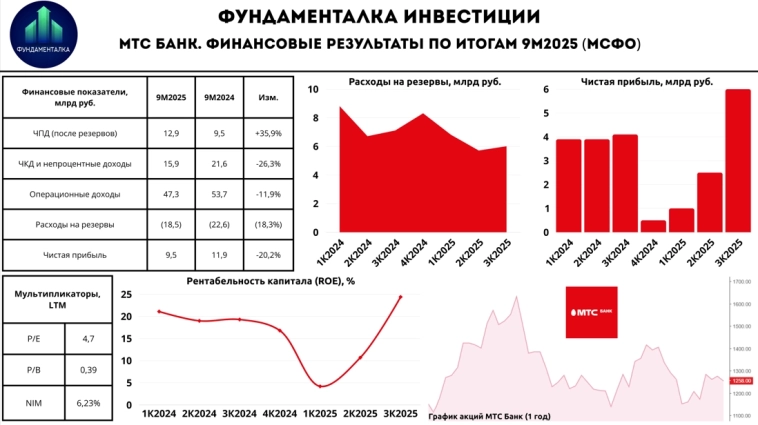

🏦 МТС Банк. Восстановление идет полным ходом

- 21 ноября 2025, 12:11

- |

Дорогие подписчики, завершаем торговую неделю обзором финансовых результатов МТС Банка по итогам 9М2025. Давайте посмотрим, как смягчение ДКП сказывается на результатах банка.

— Чистый процентный доход: 12,9 млрд руб (+35,9% г/г)

— Чистый комиссионный доход: 15,9 млрд руб (-26,3% г/г)

— Чистая прибыль: 9,5 млрд руб (-20,2% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 9М2025 чистые процентные доходы после формирования резервов выросли на 35,9% г/г — до 12,9 млрд руб. благодаря снижению стоимости фондирования, роста доли высокомаржинальных продуктов в кредитном портфеле, а также целенаправленной работе с высокорентабельными заемщиками. Отдельно во 3К2025 показатель вырос на 22,2% г/г — до 6,1 млрд руб.

— чистая процентная маржа снизилась на 2,51 п.п. — до 6,3%. Отдельно во 2К2025 выросла с 6,4% в 1К2025 до 6,6% за счёт удешевления стоимости фондирования на фоне снижения ключевой ставки.

📉 При этом чистые комиссионные и прочие непроцентные доходы продемонстрировали снижение на 26,3% г/г — до 15,9 млрд руб.

( Читать дальше )

Свежие размещения! Газпром Капитал, ИКС 5, Россети. Экспресс-обзор

- 21 ноября 2025, 11:14

- |

Акции снова пытаются лететь вверх после затяжного падения на новостях о перемирии! Зато в облигациях, особенно надежных, можно богатеть плавно и с гораздо меньшей нервотрёпкой.

Размещений настолько много, что я просто физически не успеваю сделать детальные обзоры на все свежие выпуски, которые хотелось бы разобрать и про которые меня спрашивают в комментариях.

📜Поэтому предлагаю взглянуть на ряд новых бондов в формате дайджеста — они не заслужили полноформатную «прожарку», но отметить их всё же стоит.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🇬 Газпром Капитал 3Р7 (флоатер)

● Название: ГазпромК-003Р-07

● Номинал: 1000 ₽

● Объем: от 20 млрд ₽

● Купон до: КС+160 б.п.

● Выплаты: 12 раз в год

● Срок: 3,5 года

● Амортизация: нет

● Оферта: нет

● Выпуск для всех

⭐Кредитный рейтинг: AAA «стабильный» от АКРА (январь 2025) и Эксперт РА (май 2025) — наивысший.

👉Организаторы: Газпромбанк, ВТБ Капитал Трейдинг, Sber CIB.

( Читать дальше )

Бюджет 2026-2028: читаем между строк. На чем сэкономят и что будет с ОФЗ?

- 20 ноября 2025, 22:27

- |

Коллеги, добрый день.

Попались на глаза параметры федерального бюджета на 2026-2028 годы. Это пока не принятый закон (ещё не подписан президентом), это основа следующего бюджетного цикла. Но именно в таких документах и кроются самые интересные сигналы для рынка. Цифры официальные, но дьявол, как всегда, в деталях… и в динамике.

Разобрал три ключевых момента, которые показались мне нетривиальными.

1. «Кубышка» на диете. ФНБ тает в реальном выражении

Смотрим на прогноз по Фонду национального благосостояния (на начало года):

- 2026 г: 13,637 трлн руб.

- 2027 г: 13,660 трлн руб.

- 2028 г: 13,837 трлн руб.

Считаем рост:

- За 2026 год (с начала 2026 по начало 2027): рост на 23 млрд руб, или +0.17%.

- За 2027 год (с начала 2027 по начало 2028): рост на 177 млрд руб, или +1.3%.

При этом цель по инфляции, заложенная в том же документе, — 4% в год.

Вывод: ФНБ будет расти только номинально. В реальном выражении, с поправкой на инфляцию, его покупательная способность будет падать. Резервы тратятся, пополнение за счет нефтегазовых доходов (прогноз на 2027-2028) не успевает компенсировать расходы. Для рубля в долгосрочной перспективе это не самый позитивный сигнал, так как один из источников его стабильности постепенно исчерпывается.

( Читать дальше )

Ожидаемая инфляция повысилась, как и наблюдаемая. В декабре инвесторов ожидает сюрприз?

- 20 ноября 2025, 16:08

- |

↗️ Опрос инФОМ в ноябре показал, что ожидаемая инфляция повысилась с 12,6 до 13,3% (на фоне повышения НДС и топливного кризиса), а наблюдаемая с 14,1 до 14,5%. Напомню вам, что ещё про октябрьские ИО ЦБ вещал, что они повышенные и не соответствуют траектории (по идее жёсткий сигнал по ДКП должен сохраниться в декабре). Я ещё добавлю пару мыслей по инфляции:

💬 Займ в ОФЗ увеличили почти до 7₽ трлн, причём в ноябре привлекли с помощью флоатеров 1,6₽ трлн. Впереди траты-траты-траты.

💬 Дефицит бюджета за 10 месяцев 4,2₽ трлн, но из-за санкций США (скидки по 20$ за баррель) и крепкого ₽ он расширится ещё больше т.к. НГД (нефте-газовые доходы) просядут изрядно, это уже видно по статистике.

💬 ЦБ ужесточил свой посыл, это можно увидеть в среднесрочном прогнозе октября: повысили прогноз инфляции на 2025 г. — 6,5-7% (было 6-7%) и 2026 г. — 13-15% (было 12-13%), ставка в среднем за год вышла 16,4-16,5% (в декабре ставку оставят или снизят на 0,5%).

💡 В декабре всё ещё ждёшь -0,5% по ставке?

( Читать дальше )

Инфляционные ожидания в октябре 2025г выросли с 12,6% до 13,3% — опрос по заказу ЦБ

- 20 ноября 2025, 15:40

- |

Хотя годовая инфляция в октябре 2025 года снизилась до минимума с февраля 2024 года (7,71%), показатели устойчивой инфляции ухудшились — Ъ

- 20 ноября 2025, 13:52

- |

Хотя годовая инфляция в октябре 2025 года снизилась до минимума с февраля 2024 года (7,71%), показатели устойчивой инфляции ухудшились. Месячный прирост цен с исключением сезонности ускорился в пересчете на год (с. к. г., сокращение ЦБ) до 7,1% (в сентябре — 6,6%), а рост устойчивых компонентов инфляции остался в диапазоне 4–6% с. к. г., превысив целевой уровень. Ускорение коснулось широкого набора товаров и услуг, включая продукты, одежду, обувь, автомобили, бытовые и медицинские услуги. Базовый ИПЦ вырос до 5% с. к. г. против 4,6% месяцем ранее. ЦБ отмечает, что инфляция без наиболее волатильных компонентов также ускорилась — до 5,1% с. к. г., оставаясь выше среднего уровня третьего квартала.

Эксперты считают, что в текущих условиях ЦБ может сохранить осторожный подход к денежно-кредитной политике в декабре, выбирая между сохранением ставки и снижением на 50 б. п.

www.kommersant.ru/doc/8213001

Пассивный доход на ОФЗ — какие выпуски выбрать?

- 20 ноября 2025, 13:21

- |

Привет, инвесторы! Знаю, что вы, как и я, любите пассивный доход. Это прекрасное чувство, когда деньги «капают» сами по себе, а ты просто лежишь и загораешь на пляже, думая «как же прекрасно, что наконец-то не ты работаешь на деньги, а они — на тебя».

Я всегда в поиске активов, которые приносят пассивный доход. Самый очевидный выбор — это ОФЗ. Но купоны по ним меньше, чем по корпоративным выпускам, так что важно правильно понимать, как работает этот великолепный инструменты, который кажется простым, как табуретка, но он сложнее, чем многие думают.

👋 Кто тут амбассадор Минфина?

Меня зовут Лекс, и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

( Читать дальше )

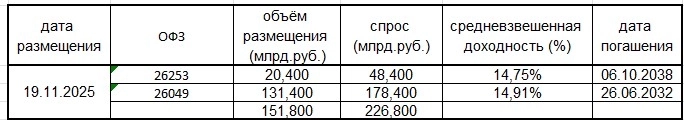

Аукционы ОФЗ: итоги мысли выводы

- 20 ноября 2025, 11:48

- |

Еженедельно по средам

Минфин проводит аукционы ОФЗ

План Минфина на 4 кв. 2025г был увеличен на 2,3 трлн руб.

Т.е. был план на 4 кв. 1,5 трлн, стал 3,8 трлн руб.

В 4 кв. запланировано 12 аукционов Минфина.

Осталось ещё 4

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал