Офз

Аукционы Минфина — спрос на ОФЗ находится на должном уровне, банкам ликвидности не хватает, это видно по РЕПО и поднятию ставок по вкладам!

- 30 ноября 2025, 15:51

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 117 пунктов, с учётом инфляционных данных и затягиванию мирного трека, индекс снизился — 116,91 пунктов:

🔔 По данным Росстата, за период с 18 по 24 ноября ИПЦ составил 0,14% (прошлые недели — 0,11%, 0,09%), с начала месяца 0,40%, с начала года — 5,23% (годовая — 6,97%). Темпы ноября относительно прошлой недели ускорились, но повторить «подвиг» прошлого года не получится и это радует (в ноябре 2024 г. инфляция составила 1,43%). У нас остаётся ещё в запасе 6 дней подсчёта и месячный пересчёт, в котором могут быть приятные сюрпризы, как в прошлом месяце (недельная корзина включает мало услуг). В октябре ЦБ снизил ключевую ставку до 16,5%, рассказав нам про проблему повышенных ИО и что на недельные темпы инфляции влияют разовые факторы — топливо/плодоовощная продукция.

🔔 Минфин увеличил займ за 2025 г. в ОФЗ до 6,981₽ трлн (погашения — 1,416₽ трлн) — это рекорд.

( Читать дальше )

- комментировать

- 5.8К | ★5

- Комментарии ( 14 )

⭐️Котайджест🐾 Российский рынок вышел в плюс с начала года💸Валюта на годовых минимумах🏠Недвижимость продолжает рост, но уже не такой уверенный

- 29 ноября 2025, 20:28

- |

💵Облигации

Индексы облигаций закрыли неделю в минусе. Для ОФЗ это норма, а вот для корпоративных облигаций редкость. В индексе RUCBTRNS бумаги со средней дюрацией 1,7 лет. Возможно, на них давит нервозности относительно ключевой ставки на 2026 год. На этой неделе мы подготовили подборки строительных и лизинговых компаний (ссылки на них в конце поста 👇), а также обновили подборку флоатеров для неквалов!

👻Оферты

Оферты в Системе и Биннофарм прошли, и цены на их выпуски заметно скорректировались на 2-3%. Не много, но не приятно. Следите за 🗓Календарем оферт и не пропускайте важные. Интересная внеплановая оферта во «Всех инструментах»: эмитент готов выкупить часть облигаций выше номинала. По отчетности у компании все отлично с долгом и она хочет снизить процентную нагрузку

📈Акции

Рынок показал -0,3% но конец недели поднял настроение и взгляд на понедельник оптимистичный. Интересно, что MOEX полной доходности наконец вышел в легкий плюс. По статистике, еще не было 2х лет снижения подряд… Но постойте, +1% и на рост как-то не тянет. Эмоциональный пост, почему не надо шортить. Кому мало- рекомендуем почитать слезы рынка

( Читать дальше )

Обзор рынков за месяц: Акции возобновят свой рост, ОФЗ вырастут, а рубль останется стабильным

- 29 ноября 2025, 12:20

- |

Несмотря на рост кредитования юридических лиц в октябре и высокие инфляционные ожидания населения спроса на валюту нет. RUSFAR CNY держится в районе 0,2% годовых, а уровень 11 рублей за юань пробит на фоне позитивных ожиданий по мирному треку. Вероятно, выход ниже 11 не будет долгосрочным, т.к. 11-12 соответствует уровням курса до СВО, но политические новости могут привести к краткосрочным проколам вниз.

( Читать дальше )

РЫНОК ПОЛЗЕТ ВВЕРХ! Че купил на этой неделе 😎 Мой инвест-марафон

- 29 ноября 2025, 10:59

- |

Не взлетает, не ракетит, не растёт, а именно ползет — осторожно, крадучись, готовый в случае очередных разочаровывающих новостей опять накуканить лонгустов.

📈Но вчера к вечеру зашевелился быстрее и пополз уже прыжками — на новостях, что США готовы признать контроль РФ над Крымом и другими территориями, чтобы побыстрее обеспечить перемирие. Для этого в Россию в очередной раз вылетел спецпосланник Трампа Стив Уиткофф. Договорнячок уже близко?

Мем сразу на ДВЕ злобы дня из Интернета :)

И сразу после этого Зеленский сообщил, что его ближайший соратник и подельник по коррупционному скандалу Андрей Ермак написал заявление об отставке. Зеленский пообещал «полностью перезагрузить офис Президента». Чуть раньше этим же утром у Ермака прошли обыски со стороны НАБУ и САП. Похоже, вся украинская верхушка развалилась окончательно.

🛒Ну а я продолжаю закупаться по своей отточенной годами тактике: акциями, облигациями и валютными инструментами. Уверенно держу темп своего уже более чем 4-хлетнего Инвест-марафона!🏃🏼

( Читать дальше )

⚡ ОФЗ – Сколько можно заработать за 1 год?

- 28 ноября 2025, 19:01

- |

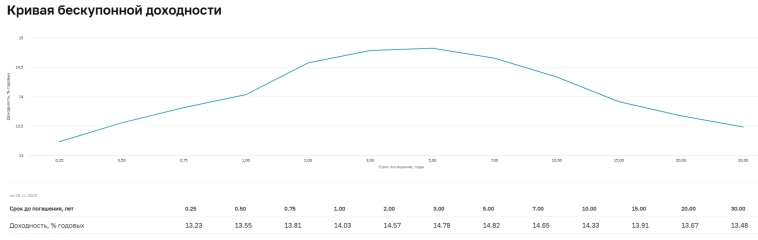

📌 Сегодня предлагаю посмотреть, какую безрисковую доходность предлагают длинные ОФЗ. Взглянем на три новых выпуска и посчитаем, сколько удастся заработать в ОФЗ с горизонтом 1 год.

1️⃣ КАКИЕ ОФЗ ВЫГОДНЕЕ?

• Прогноз ЦБ допускает ключевую ставку 14% на конец 2026 года. Сейчас это можно назвать довольно пессимистичным сценарием, но если он реализуется, то из ОФЗ с постоянным купоном с прицелом на 1 год выгоднее те выпуски, в которых выше купонная доходность. В таблицу поместил все ОФЗ с самыми большими купонами, у всех выплаты купонов 2 раза в год.

• Самая высокая купонная доходность сейчас у двух новых выпусков: 26254 (ставка купона 13%, текущая купонная доходность 14,02%) и 26253 (ставка купона 13%, текущая купонная доходность 13,98%).

• Если всё же цель – самая высокая доходность к погашению, то здесь лидирует ещё один новый выпуск 26252 (доходность к погашению 14,97%), но у него самое раннее погашение (2033 год). Самый длинный срок погашения у выпусков 26254 и 26248 (2040 год).

( Читать дальше )

- комментировать

- 22.5К |

- Комментарии ( 9 )

Инфляция к концу ноября — недельные темпы ускорились, не помогает даже дефляция в бензине. Кредитование, бюджет и ИО против снижения ставки.

- 28 ноября 2025, 11:08

- |

Ⓜ️ По данным Росстата, за период с 18 по 24 ноября ИПЦ составил 0,14% (прошлые недели — 0,11%, 0,09%), с начала месяца 0,40%, с начала года — 5,23% (годовая — 6,97%). Темпы ноября относительно прошлой недели ускорились (иномарки дорожают из-за утильсбора, плодоовощная продукция также, непродовольственные товары принялись к росту, распродажи закончились), но повторить «подвиг» прошлого года не получится и это радует (в ноябре 2024 г. инфляция составила 1,43%). У нас остаётся ещё в запасе 6 дней подсчёта и месячный пересчёт, в котором могут быть приятные сюрпризы, как в прошлом месяце (недельная корзина включает мало услуг). В октябре ЦБ снизил ключевую ставку до 16,5%, рассказав нам про проблему повышенных ИО и что на недельные темпы инфляции влияют разовые факторы — топливо/плодоовощная продукция. Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин снизились за неделю на -0,26% (прошлая неделя — -0,22%), дизтопливо подорожало на 0,52% (прошлая неделя — 0,30%), третья дефляционная неделя в бензине удивляет (вес бензина в ИПЦ весомый ~4,35%).

( Читать дальше )

ОФЗ в юанях: без риска с премией в юанях

- 28 ноября 2025, 10:32

- |

Информация об эмиссии двух выпусков облигаций федерального займа с постоянным купонным доходом, номинированных в китайских юанях, со сроком обращения 3,2 года и 7,5 лет

Две ключевые инвестидеи:

1. Покупка ОФЗ в юанях с погашением 28.02.2029 года

Мы полагаем, что доходность по выпуску 2029 года может уйти на вторичном рынке на уровне 5,7 – 5,9% годовых, что дает потенциал роста цены более 1,5 – 2,5%.

2. Покупка ОФЗ в юанях с погашением 01.06.2033 года

Мы полагаем, что доходность по выпуску 2033 года может выглядеть значительно интереснее и справедливую доходность по нему оцениваем на уровне 6,2-6,4% годовых, что дает потенциал роста цены более 6 — 7%.

Минфин впервые выходит на локальный долговой рынок с выпусками ОФЗ, номинированными в юанях. Особенностью выпусков будет возможность по выбору инвестора проведения всех расчетов, включая выплату купонов и погашения, в юанях или рублях. Будет предложено два выпуска со сроками обращения 3,2 года и 7,5 лет, номинальной стоимостью 10 000 юаней. Размещение пройдет в отличие от классических ОФЗ не в традиционном формате аукциона, а в формате букбилдинга (сбор книги заявок).

( Читать дальше )

НПФ в 3кв 2025г нарастили свои вложения в долговые инструменты: они приобретали ОФЗ с постоянным купонным доходом и продавали облигации с переменным — обзор Банка России

- 28 ноября 2025, 09:15

- |

Общий объем пенсионных средств в России по итогам III квартала превысил 9 трлн рублей, прибавив 4,3% за квартал. Росту способствовали положительная доходность от инвестирования и приток средств в добровольные пенсионные программы.

Портфель пенсионных накоплений негосударственных пенсионных фондов (НПФ) вырос до 3,6 трлн рублей, а объем накоплений, находящихся в Социальном фонде России, превысил 2,8 трлн рублей. Объем пенсионных резервов НПФ снова показал максимальные темпы роста и достиг 2,7 трлн рублей. В Программу долгосрочных сбережений с начала года поступило свыше 160 млрд рублей сберегательных взносов и было переведено более 100 млрд рублей пенсионных накоплений.

НПФ нарастили свои вложения в долговые инструменты. Они приобретали ОФЗ с постоянным купонным доходом и продавали облигации с переменным купонным доходом. Так фонды могли зафиксировать высокие ставки и обеспечить себе дополнительную доходность на фоне ожиданий дальнейшего смягчения денежно-кредитной политики.

Подробнее в «Обзоре ключевых показателей негосударственных пенсионных фондов за III квартал 2025 года».

( Читать дальше )

Депозиты, ОФЗ и ключевая ставка. Минутка конспирологии

- 28 ноября 2025, 07:12

- |

На днях появились 2 интересных значения по банковским депозитам.

• Первое – средняя депозитная ставка, по оценке ЦБ, в первый раз за год поднялась, с 15,3 до 15,5%.

• Второе – средства физлиц на банковских депозитах достигли 63,5 трлн р. (+20% год к году).

• Добавил бы и третье, менее очевидное, не про депозиты, но про банки. Вложения банков в облигации за год выросли до 26,8 трлн р., или, внимание, на 28%. 2/3 вложений – ОФЗ, они же основной драйвер прироста.

Задумаешься тут, зачем нужна ключевая ставка 16,5% при инфляции около 7%. И невольно предположишь, что для сохранности базы фондирования операций по привлечению госдолга.

И если так, то пока федеральный бюджет дефицитен и есть понятный инструмент для покрытия дефицита (привлечение долга через ОФЗ), мы стабильны в состоянии высокой КС, невысокой инфляции, крепкого рубля, стагнирующей или хуже экономики.

Минус этой системы не столько в том, что она бьет по экономической эффективности (возможно, альтернативы были бы хуже), сколько в том, что она конечна. Изобретется ли что-то новое и аналогично изящное на будущее, чтобы продолжить удерживаться на плаву?

( Читать дальше )

Минфин: Федеральный бюджет на 1 октября 2025 года исполнен с дефицитом ₽3,5 трлн руб или 2,3% ВВП. Основной источник финансирования дефицита - ОФЗ

- 28 ноября 2025, 07:05

- |

Правительство одобрило исполнение федерального бюджета за 9 месяцев 2025 года

За 9 месяцев 2025 года все обязательства выполнены.

По предварительной оценке, расходы федерального бюджета за этот период исполнены в объеме 30,4 трлн рублей или 70,8% к росписи, это выше, чем в предыдущие годы.

Доходы за указанный период исполнены в объеме 27,0 трлн рублей.

Нефтегазовые доходы, по предварительной оценке, за 9 месяцев исполнены в объеме 6,6 трлн рублей.

Наблюдается рост ненефтегазовых поступлений на 13,3% до 20,3 трлн рублей по сравнению с показателями за аналогичный период прошлого года.

Федеральный бюджет на 1 октября 2025 года исполнен с дефицитом 3,5 трлн рублей или 2,3% ВВП. Основным источником финансирования дефицита оставались ОФЗ.

minfin.gov.ru/ru/press-center/?id_4=40089-pravitelstvo_odobrilo_ispolnenie_federalnogo_byudzheta_za_9_mesyatsev_2025_goda

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал