ОфЗ

ЗОЛОТО Прогноз | Цена на Золото упадет до $1500 за унцию? | Причины падения Золота

- 01 апреля 2021, 11:42

- |

- комментировать

- Комментарии ( 2 )

Новости компаний — обзоры прессы перед открытием рынка

- 01 апреля 2021, 08:26

- |

Акции разворачивают доходом к инвесторам. ЦБ предлагает не облагать налогом дивиденды по бумагам, находящимся на ИИС

ЦБ готов избавить дивидендные выплаты российских компаний от налогообложения в случае инвестирования в их акции физических лиц через механизм индивидуальных инвестиционных счетов (ИИС). Это, по мнению регулятора, уберет дискриминацию акций по сравнению с облигациями. Так Банк России хочет поддержать тенденцию выхода российских эмитентов на фондовый рынок, полагают эксперты. Но, по их мнению, логичным бы выглядело стимулирование частных инвесторов по вложениям в облигации как более надежные инструменты.

https://www.kommersant.ru/doc/4752633

Брокерам подтягивают резервы. ЦБ борется за устойчивость профучастников

На фоне роста числа розничных инвесторов на фондовом рынке Банк России собирается усилить требования к устойчивости брокерских компаний. В частности, ускорить для них введение норматива достаточности капитала, а также ввести аналог банковского резервирования при выдаче маржинальных кредитов. Участники рынка считают, что смогут выполнить нормативы. Но резервирование, по их мнению, излишне, так как брокеры более жестко, чем банки, контролируют кредитные операции.

https://www.kommersant.ru/doc/4752502

( Читать дальше )

Размещение ОФЗ в марте 2021г.: фактическая доходность 7,25%, а ставка РЕПО 4,50%

- 31 марта 2021, 21:32

- |

с индексируемым номиналом серии 26233 с погашением в июле 2035 года

в объеме 154,091 миллиарда рублей при спросе 216,641 миллиарда.

Цена отсечения составила 90,711% от номинала, средневзвешенная цена — 90,8989% от номинала.

Доходность по цене отсечения составила 7,27% годовых,

средневзвешенная доходность — 7,25% годовых.

Позднее 31 марта Минфин предложит инвесторам ОФЗ с постоянным купонным доходом серии 26236 с погашением в мае 2028 года в объеме остатков, доступных для размещения в этом выпуске. Объем удовлетворения заявок на аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Минфин России 24 марта не проводил аукционы по размещению облигаций федерального займа,

объяснив свое решение возросшей волатильностью на финансовых рынках.

До этого последний раз министерство

приостанавливало проведение традиционных аукционов ОФЗ в августе прошлого года.

( Читать дальше )

Продажи ОФЗ нерезами стали максимальными за последний год

- 30 марта 2021, 09:57

- |

www.kommersant.ru/doc/4751182

Новости компаний — обзоры прессы перед открытием рынка

- 30 марта 2021, 08:21

- |

Агрессию снимают с торгов. Мосбиржа ограничит заявки на иностранные бумаги

Московская биржа усиливает защиту розничных инвесторов при торговле иностранными ценными бумагами через механизм ограничений агрессивности заявок. С 1 апреля она снизит предельный размер отклонения цен при исполнении рыночных заявок с 3% до 1% по аналогии с ограничением по российским акциям, входящим в основной индекс биржи. Это решение принято с учетом предложений Банка России по снижению агрессивности торгов и на фоне роста интереса к иностранным акциям на бирже.

https://www.kommersant.ru/doc/4751138

Нерезиденты не задерживаются в ОФЗ. Объем продаж гособлигаций стал максимальным за 12 месяцев

Международные инвесторы за минувшую неделю вывели из российских суверенных рублевых облигаций максимальный объем средств за последний год. Чистые продажи нерезидентов в ОФЗ превысили 64 млрд руб., с конца февраля они вывели из российских госбумаг свыше 140 млрд руб. Интерес иностранцев к ОФЗ падает наряду с суверенными бумагами других развивающихся стран из-за кризиса в Турции, а также рисков расширения санкций и ужесточения денежной политики ЦБ.

https://www.kommersant.ru/doc/4751182

( Читать дальше )

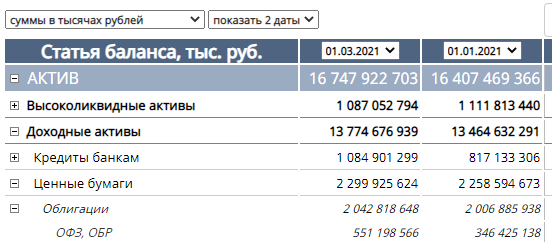

Сколько реально ОФЗ у ВТБ?

- 29 марта 2021, 10:41

- |

Где еще бумаги на 350 млрд о которых говорит Костин?

Рынки и прогнозы. Не беспокоюсь ни за рубль, ни за облигации, ни за нефть

- 29 марта 2021, 06:59

- |

Коротко об основных ожиданиях от рынков.

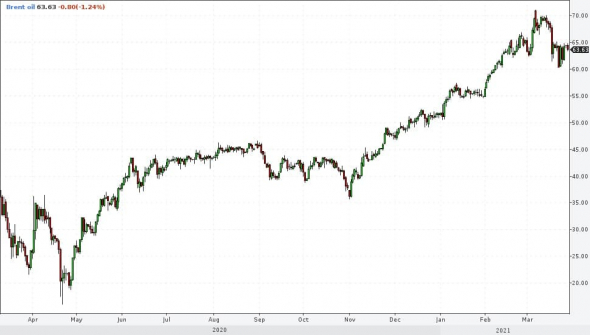

Наиболее обсуждаемая тема – нефть. Авария в Суэцком канале быстро остановила наметившееся падение нефтяных котировок. Считаю, что минимумы нефти, поставленные на ушедшей неделе (60 долл./барр. по Brent), мы в течение нескольких недель не увидим. Делать ставки на трендовый рост тоже не буду.

( Читать дальше )

Стоит ли брать эту ОФЗ?

- 26 марта 2021, 18:09

- |

Хочу взять ОФЗ на свободное ГО фьючерсного портфеля.

Например, берём вот эту:

Облигация ОФЗ 26209 (SU26209RMFS5)

Вот что пишет «Смартлаб» насчёт этой облигации:

«Облигация ОФЗ 26209 стоит сейчас 1 029.5 руб или 102.95% от номинала. Облигация будет полностью погашена по номиналу 2022-07-20. Если вы купите одну облигацию сейчас, то вы заплатите продавцу накопленный купонный доход 14.16 руб, а следующий купон вам будет выплачен 2021-07-21 в размере 37.9.

При этом первая купонная выплата для вас составит 23.74 руб, что подразумевает доходность первого купона 2.3%. Текущая доходность* облигации к погашению составляет 5.3% годовых».

Стоит её брать или нет?

ОФЗ с защитой от инфляции (52 серия): доходность (рост номинала + НКД) выше, чем по другим ОФЗ, оценка РЕАЛЬНОЙ (а не официальной) инфляции в РФ

- 26 марта 2021, 08:27

- |

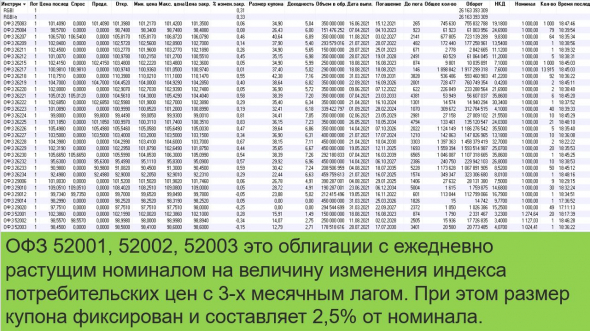

ОФЗ 52 серии

(с ежедневно растущим номиналом на величину индекса потребительских цен с 3-месячным лагом

и НКД, доходность рост номинала + НКД около 8% годовых, выше, чем по другим ОФЗ)

Цена = номинал х рыночная котировка в % + НКД.

Меньше всего дней до погашения — у ОФЗ 52001, погашение 16 08 2023г.

Т.е. курсовые колебания ОФЗ 52001 меньше, чем ОФЗ 52002, ОФЗ 52003.

Моя таблица текущих параметров для ОФЗ (обратите внимание на столбцы).

Столбец «доходность» — это фактическая доходность, исходя из текущей котировки в % о номинала.

По облигациям 52 серии этот столбец вводит в заблуждение, так как не учитывает рост номинала

(сейчас рост номинала более 6% годовых).

С учетом роста номинала, доходность ОФЗ 52 серии выше, чем остальных ОФЗ, если считать ИПЦ = 6%.

(сравнивая облигации с примерно одинаковыми сроками до погашения,

доходность 52 серии выше примерно на 2% годовых если считать ИПЦ = 6%).

ОФЗ 52 серии — это облигации с регулярным индексируемым номиналом на величину изменения индекса потребительских цен с 3-х месячным лагом.

Доходность к погашению можно посчитать, если предположить, какой будет индекс потребительских цен.

ОФЗ подходят для размещения временно свободных средств и удобны тем, что доходность — ежедневная.

Но главный недостаток сейчас — риск уменьшения курсовой стоимости, так как с января 2021г. котировки ОФЗ — в падающем тренде.

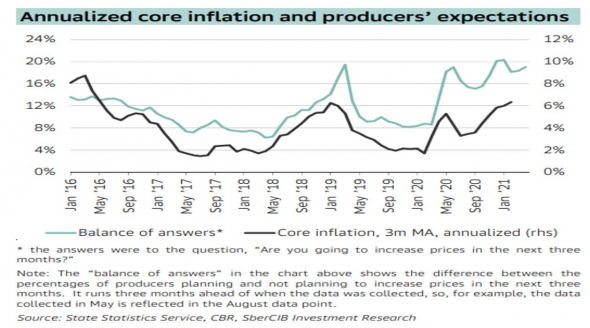

Кроме НФДЛ 13% — 15%, есть еще высокий скрытый налог, это инфляция.

Не смотря на более высокую доходность ОФЗ 52 серии по сравнению с остальными ОФЗ,

важно не обманывать себя и понимать, что реальная инфляция выше официальной.

Топ менеджеры собираются поднимать цены в среднем на 18% за ближайшие 3 мес. (бирюзовый график и правая шкала),

при этом, официальный CPI (индекс потребительских цен, потребительская инфляция) около 6%, данные Росстата март 2021г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал