ОфЗ

Как Минфин готовится к росту ставок ЦБ РФ. Какие ОФЗ считаю более выгодными. Какие купил ОФЗ и почему.

- 16 мая 2021, 09:07

- |

Из всех ОФЗ инвестору целесообразно выбрать флоатер (ОФЗ с плавающим купоном) и ОФЗ линкер (ОФЗ с индексируемым на величину индекса потребительских цен номиналом) на разумную сумму (то есть с учётом ликвидности).

Конкретно, флоатер ОФЗ 29012 (дата погашения 16 11 2022г.) и линкер ОФЗ 52001 (16 08 2023г.).

На цикле повышения ставок, «тела» облигаций падают в зависимости от срока погашения:

чем дальше погашение, тем больше падение «тела» облигации, поэтому написал именно о флоатере и линкере с min сроками до погашения.

Большинство хочет доходность в десятки % годовых

(особенно владельцы маленьких счетов — таких подавляющее большинство).

Но бывает время на рынке, когда важно не потерять и, желательно, хоть немного заработать.

Думаю, сейчас рынки рекордно перегреты,

на цикле ужесточения денежно — кредитной политики (ДКП) важно пе потерять.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 5 )

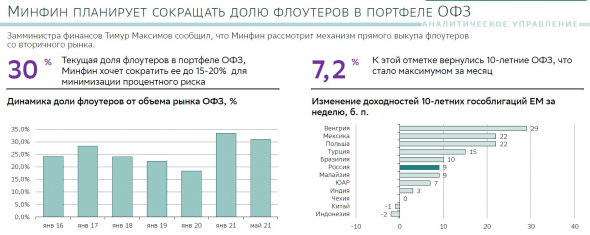

1. Минфин планирует выкупать с рынка ОФЗ-флоатеры, 2. Тренд на снижение ИПЦ (вероятно, ИПЦ, а, значит, доходность линкеров будут снижаться)

- 15 мая 2021, 18:51

- |

Минфин прорабатывает возможность выкупа ОФЗ с плавающей купонной ставкой,

которые активно размещались в 2020 году на фоне резкого увеличения объема заимствований для финансирования дефицита бюджета.

Сбер прогнозирует, что бюджет 2021г. будет профицитным (если не произойдёт форс мажора),

нац. проекты будут, в основном, финансироваться из фонда национального благосостояния.

2.

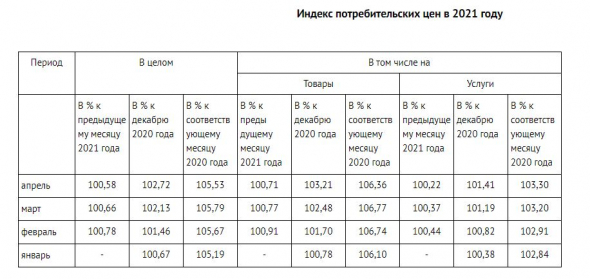

ИПЦ (индекс потребительских цен) к предыдущему месяцу.

февраль = 0,78%

март = 0,66%

апрель = 0,58%.

Т.е. ИПЦ (индекс потребительских цен)

( Читать дальше )

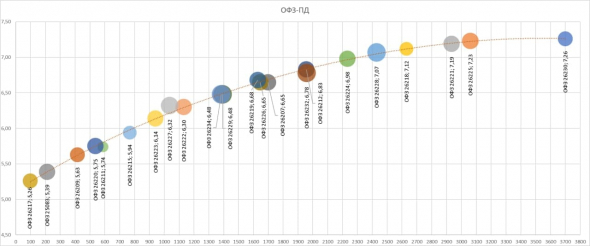

Размещение ОФЗ

- 12 мая 2021, 16:57

- |

ОФЗ 26233 с погашением 18 июля 2035 года, купон 6,1% годовых

ОФЗ 26235 с погашением 12 марта 2031 года, купон 5,9% годовых

Итоги:

ОФЗ 26233

Спрос составил 30,789 млрд рублей по номиналу. Итоговая доходность 7,27%. Разместили 20,388 млрд рублей по номиналу (67%).

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26233 с погашением 18 июля 2035 года составила 90,792% от номинала, что соответствует доходности 7,27% годовых.

Всего было продано бумаг на общую сумму 20,388 млрд. рублей по номиналу при спросе 30,789 млрд. рублей по номиналу. Выручка от аукциона составила 18,845 млрд. рублей.

( Читать дальше )

приток в ОФЗ

- 12 мая 2021, 09:08

- |

(«запретный плод сладок»? США на первичке нельзя, а на вторичке можно, остальным везде можно)

Вторую неделю подряд международные инвесторы наращивают вложения в ОФЗ,

увеличив позиции на $500 млн.

До этого на протяжении двух месяцев они выводили средства из рублевых госбумаг.

Подробнее про 3 вида ОФЗ написал на Yandex Дзен

zen.me/zPR8sxx2

С уважением,

Олег.

Новости компаний — обзоры прессы перед открытием рынка

- 12 мая 2021, 08:23

- |

Скупка занятого. Нерезиденты вкладываются в ОФЗ

Вторую неделю подряд международные инвесторы наращивают вложения в ОФЗ, увеличив позиции на $500 млн. До этого на протяжении двух месяцев они выводили средства из рублевых госбумаг. Перелом в настроениях произошел после объявления санкций в отношении рублевого долга, которые оказались мягче ожиданий. Снижение геополитических рисков, коррекция ставок на мировом рынке, а также положительная реальная доходность вновь сделали рублевый долг интересным для нерезидентов.

https://www.kommersant.ru/doc/4803450

Металл медленно льется. В компаниях опасаются перепроизводства

Российские металлурги увеличивают производственные планы на 2021 год на фоне рекордных цен на сталь, однако делают это очень осторожно. Ни один из крупнейших игроков не собирается превышать максимумы выпуска, достигнутые до пандемии. По мнению аналитиков, компании не хотят спровоцировать избыток мощностей на рынке, после того как нынешнее ценовое ралли сойдет на нет.

https://www.kommersant.ru/doc/4803449

Сливай, подешевело. На рынок M&A вышли упавшие в цене активы

В первом квартале рынок слияний и поглощений в России (M&A) заметно вырос. Суммарная стоимость сделок увеличилась на 25,8% год к году, стало больше и трансакций. Однако в целом активы продолжают дешеветь, и в выигрышном положении оказываются наименее пострадавшие от коронакризиса отрасли, такие как строительство, и игроки с государственным капиталом. Лишь они могут позволить себе крупные, и притом выгодные сделки, отмечают эксперты, указывая, что в целом сделки будут становиться все скромнее. Специалисты в сфере M&A в этом году ждут активности в первую очередь в сфере IT.

https://www.kommersant.ru/doc/4803440

( Читать дальше )

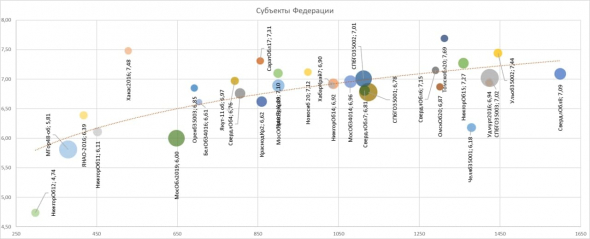

ОФЗ с защитой от инфляции (в н/вр доходность значительно выше, чем по другим ОФЗ) , RGBI с середины апреля уже не падает: боковик.

- 10 мая 2021, 16:20

- |

Облигации ОФЗ 52 серии (с защитой от инфляции,

(с ежедневно растущим номиналом на величину индекса потребительских цен с 3-месячным лагом и НКД,

доходность = рост номинала + НКД).

Таких облигаций выпущено 3: ОФЗ 52001, ОФЗ 52002, ОФЗ 52003.

Доходность за последние 1,5 месяца выше и, если будет продолжаться рост индекса потребительских цен (ИПЦ), то

будет выше, чем по другим ОФЗ.

Цена = номинал х рыночная котировка в % + НКД.

Доходность выше ИПЦ на величину НКД.

Меньше всего дней до погашения — у ОФЗ 52001, погашение 16 08 2023г.

Конечно, ОФЗ считаю временным решением для сохранения денег

(конечно, доходность не будет выше, чем реальная инфляция, еще минус налог).

Курсовые колебания ОФЗ 52001 меньше, чем 52002, 52003.

Купить такие ОФЗ интересно, например, при росте инфляции на ИИС типа А:

низкий риск, но доходность приличная, если ВЫ покупаете эти ОФЗ на ИИС типа А.

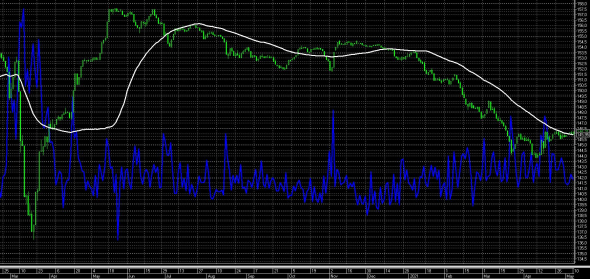

Индекс RGBI по дневным с начала апреля не падает

(индекс облигаций 26 серии, с фиксированной доходностью):

( Читать дальше )

ОФЗ или FXMM?

- 10 мая 2021, 14:09

- |

Многие на свободное от фьючерсов ГО покупают короткие ОФЗ. Это позволяет отбивать контанго фьючерсов.

А почему именно ОФЗ, а не FXMM? Там ведь тоже идёт какое-то начисление. К тому же, FXMM не проседает, в отличие от коротких ОФЗ.

В чём разница, для этих целей?

Буду рад подробному разъяснению.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал