Отчет

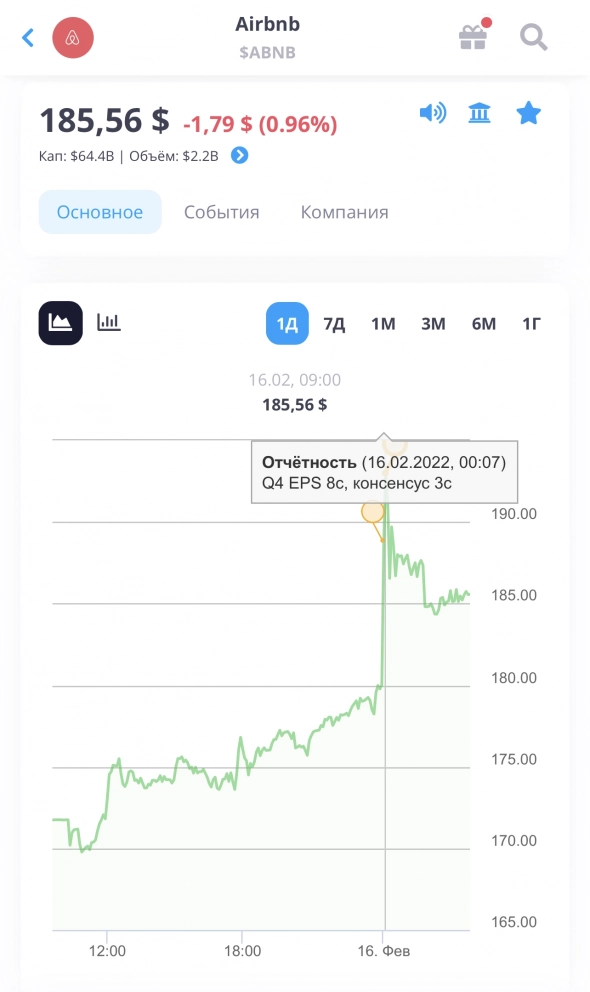

Airbnb отчиталась о лучшем квартале за 2021 год и сообщает о росте бронирований на лето 2022

- 16 февраля 2022, 09:07

- |

Сегодня компания Airbnb Inc. (NASDAQ:ABNB) отчиталась о результатах четвертого квартала 2021 и всего года и сообщила, что уже получает больше бронирований на лето, чем до пандемии COVID-19.

- EPS (прибыль на акцию) составила $0.08, что превзошло ожидания аналитиков на $0.04.

- Выручка составила $1,53 миллиарда (+78.1% г/г), что превысило ожидания на $70 миллионов.

- В четвертом квартале было 73,4 миллиона бронирований, что на 59% больше по сравнению с прошлым годом и на 3% ниже, чем за тот же период 2019 года.

- Впервые с начала пандемии ожидается, что количество забронированных ночей и услуг (Nights and Experiences) в первом квартале 2022 года значительно превысит уровень первого квартала 2019 года, что, должно привести к нашим самым высоким квартальным показателям за всю историю, считают в компании.

Во время торговой сессии США акции компании подорожали на 6.5% и на 7.6% от начала 2022 года. На СПБ Бирже цена за акцию выросла на 10% в течение дня и доходила до отметки $195

Скриншот: tradesense

- комментировать

- Комментарии ( 3 )

Где Интерфакс берёт информацию о событиях? Сегодня Яндекс отчитался за 2021 год, увидел молнию в quik'е в 13:00. Зашёл на сайт Яндекса за подробностями, а там новость появилась только минут через 5.

- 15 февраля 2022, 13:48

- |

Число подключенных устройств Apple превысило 1,8 млрд по итогам 2021 г.

- 13 февраля 2022, 16:46

- |

Apple (AAPL) опубликовала отчёт за 1 квартал фискального 2022 г. (1Q FY22), закончившийся 25 декабря. Выручка выросла на 11,2% до $124 млрд. Чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (diluted EPS) составила $2,1 против $1,68 в 1Q FY21. Результаты превзошли ожидания рынка. Аналитики, опрошенные Refinitiv, в среднем ожидали, что выручка будет $118,7 млрд и diluted EPS $1,89.

Валовая рентабельность (Gross margin) 43,8% против 38,2% годом ранее. Денежный поток от операционной деятельности подскочил на 21,2% до $47 млрд. Денежные средства и эквиваленты, а также к/с фин.вложения составили $64 млрд на конец квартала. Чистый долг сократился с $62 млрд до $59 млрд. “Чистый долг / EBITDA” < 1.

Image: apple.com

Выручка от продаж айфонов выросла на 9,2% до $71,6 млрд. Аналитики прогнозировали $68,34 млрд. Компания связывает результаты с большим спросом на линейку новых продуктов и отмечает улучшение ситуации с дефицитом комплектующих. Доходы от сервисов подскочили на 23,8% и составили $19,5 млрд. Рынок ожидал $18,6 млрд. Gross margin сервисов 72,4% против 70,5% годом ранее. Выручка сегмента «носимые устройства, товары для дома и аксессуары» (wearables, home and accessories) выросла на 13% до $14,7 млрд.

Динамика за последние 12 мес. (LTM). Выручка по продуктам и сервисам( Читать дальше )

Результаты Vestas Wind Systems оказались ниже прогнозов, дивиденды сокращены в 4 раза

- 11 февраля 2022, 19:40

- |

Vestas Wind Systems (Xetra: VWSB) опубликовала отчёт за 4 квартал 2021 г. (4Q21) вчера до открытия рынков в Европе. Предварительные результаты за год были ранее опубликованы 26 января. Выручка выросла на 6,5% до €4,55 млрд. Чистая прибыль €20 млн против €566 млн за 4Q20. Аналитики, согласно FactSet, в среднем ожидали, что выручка составит €4,55 млрд и чистая прибыль €115 млн.

Скорректированная (adjusted) EBITDA €358 млн против €531 млн в 4Q20. Новые заказы за квартал €2,5 млрд в сравнении с €4 млрд годом ранее. Свободный денежный поток (FCF) €596 млн по сравнению с €753 млн в 4Q20. Денежные средства и эквиваленты на конец квартала €2,4 млрд. Долг почти не изменился — €1,44 млрд. Чистый долг отрицательный.

Портфель заказов (order backlog) на турбины снизился на 4,7% г/г до €18,1 млрд. По итогам 3Q21 backlog на турбины был €19,3 млрд. Портфель заказов на сервисное обслуживание вырос на 22% в годовом выражении и составил €29,2 млрд. Итого backlog €47,3 млрд – без изменений к 3Q21.

( Читать дальше )

Отчет о работе робота советника банка ВТБ за один год

- 11 февраля 2022, 16:42

- |

С февраля 2021 года я тестировал робота-советника банка ВТБ, первоначальный взнос составил 60 тысяч рублей, далее 20го числа каждого месяца я пополнял брокерский счет на 5 000р, с апреля 2021 стал пополнять на 7 000р, общая сумма пополнения составила 150 тысяч рублей, на сегодняшний день на счете 146066р. Оно и понятно, рынок падает и это не показатель качества работы робота-советника, для качественного анализа надо инвестировать несколько лет. Во время работы робота-советника к нему было много вопросов, были сделки, которые мне не нравились, по этому продолжать следить за его поведением нет желания, но нужно как то оценить результат его работы, я не нашел ничего лучше, чем сравнить доходность портфеля под управлением робота-советника с доходность фонда того же ВТБ на Российские акции #VTBX, ниже выписано количество акций фонда #VTBX, которые я бы купил в каждом месяце, если бы инвестировал по той же схеме, что и с роботом-советником.

09 февраля 2021г. (день подключения робота) — 130,6р/шт., купил бы 459 акций, остаток на счете 54,6р.

20 февраля 2021г. — 130,8р/шт, купил бы 38 акций, полный остаток 84,2р.

19 марта 2021г. — 132,3р/шт, купил бы 37 акций, полный остаток 189,1р.

21 апреля 2021г. — 135,45р/шт, купил бы 51 акцию, полный остаток 281,15р.

20 мая 2021г. — 139,45р/шт, купил бы 50 акций, полный остаток 308,65р.

18 июня 2021г. — 146,3р/шт, купил бы 47 акций, полный остаток 432,55р.

21 июля 2021г. — 146,55р/шт, купил бы 47 акций, полный остаток 544,7р.

19 августа 2021г. — 151,35р/шт, купил бы 46 акций, полный остаток 582,6р.

21 сентября 2021г. — 157,1р/шт, купил бы 44 акции, полный остаток 670,2р.

20 октября 2021г. — 169,1р/шт, купил бы 41 акцию, полный остаток 737,1р.

18 ноября 2021г. — 163,85р/шт, купил бы 42 акции, полный остаток 855,4р.

20 декабря 2021г. — 145,6р/шт, купил бы 48 акций, полный остаток 866,6р.

21 января 2022г. — 136,7р/шт, купил бы 51 акцию, полный остаток 894,9р.

В итоге у меня было бы 1001 акция со средней ценой 148,96р., сегодня я бы продал эти акции по цене 142,55 и получил 142 692,55+894,9 (остаток рублей на счете) = 143 587,45

Если сравнивать с активным управлением робота советника, то робот советник принес меньший убыток, по сравнению с покупкой фонда на российские акции.

Последние месяцы я не стал выкладывать отчет о действиях робота советника, но портфель, который я вел в смарт-лабе актуальный посмотреть на него можно ЗДЕСЬ.

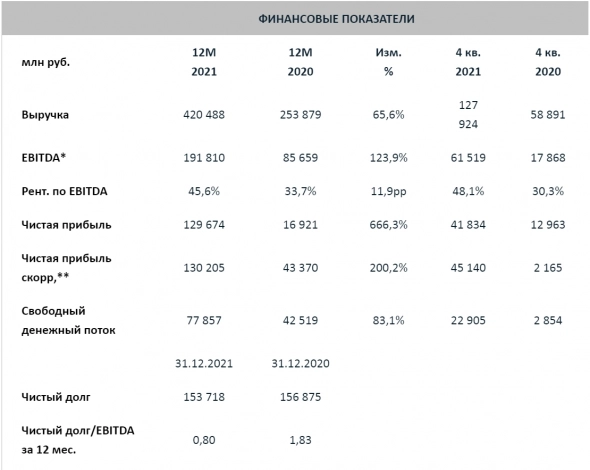

Фосагро отчитался по МСФО за 4 квартал, компания сообщает о рекордной EBITDA за 2021 год - более 191 млрд руб

- 10 февраля 2022, 11:49

- |

👉 Выручка за 4 квартал 2021 года увеличилась на 117,2% к уровню аналогичного периода прошлого года и составила 127,9 млрд рублей (1,8 млрд долларов США) за счет роста объемов реализации на фоне высокого спроса на удобрения на глобальных рынках.

👉 Выручка за 12 месяцев 2021 года выросла на 65,6% к уровню прошлого года и составила 420,5 млрд рублей (5,7 млрд долларов). В основном данный рост был связан с рекордным объемом выпуска готовой продукции Компанией, восстановлением мировых цен на удобрения в течение года и высоким спросом со стороны конечных потребителей на фоне низкого уровня запасов на ключевых рынках.

👉 В 4 квартале 2021 года EBITDA компании увеличилась более чем в три раза по сравнению с 4 кварталом 2020 года и достигла 61,5 млрд рублей (847 млн долларов США). Модернизация производственных активов, повышение эффективности основных агрегатов и высокая обеспеченность ключевыми ресурсами способствовали росту рентабельности по EBITDA за квартал до 48,1%.

( Читать дальше )

Take-Two Interactive вновь повысила прогноз на 2022 г.

- 10 февраля 2022, 10:53

- |

Take-Two Interactive Software, Inc. (TTWO) опубликовала отчёт за 3 квартал финансового 2022 г. (3Q FY22), закончившийся 31 декабря 2021. Чистая выручка прибавила 4,9% и составила $903,25 млн. GAAP чистая прибыль на 1 акцию с учётом возможного размытия (diluted EPS) $1,24 против $1,57 в 3Q FY21. Чистые заказы (net bookings) выросли на 6,4% до $866,1 млн. Согласно FactSet, аналитики в среднем ожидали заказы $879,58 млн и EPS $1,23.

За 9 мес. финансового 2022 г. чистая выручка прибавила 1,6% и достигла $2,57 млрд. Чистые заказы снизились на 7,4% до $2,56 млрд. Скорректированный денежный поток от операционной деятельности рухнул на 67% до $279 млн в сравнении с $854 млн годом ранее. Diluted EPS $2,63 против $3,2 годом ранее. Денежные средства и эквиваленты $2,47 млрд, долга нет.

Структура выручки по платформам. Чистая выручка, полученная от игр для консолей, просела на 2,4% до $1,86 млрд. В сегменте «Персональные компьютеры» (ПК) выручка снизилась на 6,8% и составила $409,55 млн. Выручка от игр для мобильных устройств взлетела на 63% и достигла $301 млн. Распределение по платформам (в скобках указана доля годом ранее): консоли 72,4% (75,4%), ПК 15,9% (17,3%) и мобильные устройства 11,7% (7,3%).

( Читать дальше )

General Dynamics прогнозирует рост выручки на 2% в 2022 г.

- 08 февраля 2022, 16:14

- |

General Dynamics (GD) отчиталась за 4 кв. 2021 г. (4q21) 26 января до открытия рынков. Выручка снизилась на 1,8% до $10,29 млрд. Чистая прибыль просела на 5% и составила $952 млн. В расчёте на 1 акцию с учётом потенциального размытия (Diluted EPS) $3,39 против $3,49 в 4q20. Аналитики, опрошенные FactSet, в среднем ожидали выручку $10,67 млрд и EPS $3,37. Свободный денежный поток (FCF) от операционной деятельности $1,3 млрд в сравнении с $2,2 млрд в 4q20.

За полный 2021 г. выручка прибавила 1,4% и достигла $38,5 млрд. Если сравнить с 2019 г., то выручка снизилась на 2,2%. Операционная прибыль прибавила 0,7% до $4,16 млрд. Операционная маржа 10,8% против 10,9% годом ранее. FCF от операционной деятельности $3,4 млрд в сравнении с $2,9 млрд в 2020 г. Diluted EPS $11,55 против $11 годом ранее.

Image: collinsaerospace.com

Обзор отчёта за 3q21 читайте в этом блоге по ссылке.

Структура выручки. Выручка дивизиона “Marine Systems” выросла на 5,5% до $10,53 млрд, в сравнении с 2019 г. рост 14,6%. Дивизион получает доходы от судостроения, в том числе атомных подлодок, поставки боевых систем ведения боя над поверхностью воды для военных кораблей, строительства вспомогательных судов для военного флота, а также от сервисов по ремонту, обслуживанию судов для ВМФ США (US Navy). Крупнейший контракт в backlog на текущий момент это $23,2 млрд на строительство 18 атомных подлодок класса Virginia до 2029 г. Операционная прибыль сегмента $874 млн, что на 2,3% выше, чем в 2020 г.

( Читать дальше )

Amazon стала третьим по величине игроком на рынке онлайн рекламы в США

- 07 февраля 2022, 15:10

- |

3 февраля после закрытия торгов Amazon (AMZN) опубликовала отчёт за 4 кв. 2021 г. (4Q21). Чистая выручка за квартал выросла на 9,4% до $137,4 млрд. Годовые темпы роста замедлились ниже 10% впервые с 2017 г. В сравнении с 3Q21 выручка подскочила на 24%. Чистая прибыль за квартал взлетела в 2 раза до $14,3 млрд против $7,2 млрд в 4Q20. Прибыль на 1 акцию с учётом возможного размытия (Diluted EPS) $27,75 по сравнению с $14,09 годом ранее. Аналитики, опрошенные Refinitiv, в среднем прогнозировали выручку $137,6 млрд и EPS $3,57. Чистая прибыль за квартал включает прирост стоимости доли в Rivian Automotive (RIVN) на $11,8 млрд.

За 2021 г. выручка подскочила на 21,7% и составила $469,8 млрд. При этом продуктовая выручка выросла на 12% до $241,8 млрд. Сервисная выручка взлетела на 34% и достигла $228 млрд. Операционная прибыль выросла на 8,6% до $24,9 млрд. Свободный денежный поток (FCF) отрицательный -$9,1 млрд против $31 млрд в 2020 г. Чистая прибыль взлетела на 56,4% до $33,4 млрд. Diluted EPS $64,81 против $41,81 годом ранее. Денежные средства и эквиваленты и к/с фин.вложения $96 млрд, чистый долг отрицательный.

( Читать дальше )

Акции Meta Platforms (Facebook) рухнули на 26% по итогам вчерашних торгов

- 04 февраля 2022, 15:15

- |

Meta Platforms (ex-Facebook, FB) опубликовала отчёт за 4 кв. 2021 г. (4Q21) в среду после закрытия торгов. Выручка выросла на 20% до $33,67 млрд. По сравнению с 3Q21 рост составил 16% кв/кв. Чистая прибыль снизилась на 8,3% до $10,3 млрд. Прибыль в расчёте на 1 акцию с учётом потенциального размытия (diluted EPS) $3,67 против $3,88 в 4Q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали выручку $33,4 млрд и EPS $3,84.

Число ежедневно активных пользователей (DAU) в среднем за квартал 1,93 млрд, что на 5% выше, чем по итогам 4Q20. Число ежемесячно активных пользователей (MAU) в среднем за квартал выросло на 4% до 2,91 млрд. Аналитики в среднем ожидали DAU 1,95 млрд и MAU 2,95 млрд. Средняя стоимость рекламы выросла на 6% г/г в 4Q21 и на 24% за весь 2021 г.

За 2021 г. выручка взлетела на 37,2% до $118 млрд. Чистая прибыль подскочила на 35% и составила $39,4 млрд. Diluted EPS $13,77 против $10,09 в 2020 г. Свободный денежный поток (FCF) $38,4 млрд в сравнении с $23 млрд годом ранее. Денежные средства и эквиваленты плюс к/с фин. вложения $48 млрд на конец квартала. Долга нет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал