Опцион

Как хеджироваться опционами?

- 18 сентября 2020, 13:40

- |

К примеру, есть у меня портфель бумаг общей стоимостью 300 тыс. рублей, который бы я сегодня хотел захеджить при помощи опциона ПУТ на ммвб на 1-1.5 месяца.

Вопросы:

1) как из всего многообразия путов выбрать необходимый?

2) как не прогадать с ликвидностью, чтобы позицию можно было закрыть без проблем?

Может есть еще какие тонкости...

В литературе все описано кратко — чтобы защититься от падения купите опцион ПУТ.

- комментировать

- ★2

- Комментарии ( 47 )

Обзор недели

- 14 сентября 2020, 12:44

- |

Российский рынок акций завершал предыдущую неделю в попытке развернуть нисходящую тенденцию предыдущих дней. Индекс МосБиржи вернулся выше 2900 п. При этом внешний фон в пятницу никак не помогал. Цены на нефть Brent снизились и вновь опустились ниже $40. Американский рынок акций демонстрировал нейтральную динамику. Оформить отскок по S&P 500 пока не получается. Вероятно, попытку роста увидим уже в начале текущей недели.

В последние сессии отмечаем опережающую динамику российских голубых фишек над вторым эшелоном. Спрос в конце прошлой недели формировался преимущественно в наиболее ликвидных инструментах.

По индексу МосБиржи в качестве сильной области поддержки можно выделить район 2835–2850 п. В качестве технического препятствия выступает район 2955–2975 п. Сегодня ожидается позитивная динамика на старте дня. Индекс как раз может направиться в сторону обозначенных целей.

На рынке нефти общая картина пока не меняется. Фьючерсы Brent нащупали промежуточную поддержку в районе $39,5.⚠️ Этот уровень отделяет котировки от более глубокой коррекции в сторону $36,3–37,2. Что касается перспектив рынка нефти на более длинном горизонте, то в целом ожидания положительные. На горизонте года в базовом сценарии цены могут быть устойчиво выше $40. Буровая активность в мире практически не растет. Складывается ситуация недоинвестирования, которая на длинной дистанции чревата локальным дефицитом на рынке нефти по мере восстановления глобального спроса.

Прогноз повышен на 2020 год

- 10 сентября 2020, 12:15

- |

Основные американские индексы восстановились в среду после резкого снижения. Dow Jones поднялся на 1,6% – до 27 940,47 пунктов, S&P 500 прибавил 2,01% – до 3 398,96 пунктов, Nasdaq укрепился на 2,71% – до 11 141,56 пунктов.

Минэнерго США повысило прогноз средней цены нефти Brent на 2020 год с $41,4 за барр – до $41,9 на фоне возобновления буровой активности, при этом прогноз на 2021 год понизило с $49,53 за барр – до $49,07.

По оценкам Energy Intelligence, в августе уровень соответствия между 19 странами, участвующими в сокращении добычи нефти ОПЕК+, вырос с 96% – до 103%.

Среди макростатистики выделим индекс цен производителей в США за август, первичные заявки на пособие в США и данные по запасам сырой нефти, бензина и дистиллятов от минэнерго этой страны. Также сегодня состоится заседание ЕЦБ, за которым следует пресс-конференция президента Кристин Лагард

Закрытие опционных конструкций

- 07 сентября 2020, 11:20

- |

Коллеги, товарищи, друзья! Подскажите пожалуйста, может существует к-н прога, утилита для закрытия опционной конструкции одним кликом. Как по типу кнопки в квике Закрыть позицию, Закрыть все позиции, Перевернуть позицию.

Или выхода нет, кроме как ручками?

Так можно ли загнать 1 млн. руб. в опционы РТС на Мосбирже, как говорит "Лисицын"? Челлендж "Не стань физиком"

- 01 сентября 2020, 21:21

- |

В прошлый раз в комментах к моему топику (https://smart-lab.ru/blog/640358.php) г-н Лисицын заявил, что в опционах РТС на MOEX можно без проблем всунуть 1 млн. руб.

Вот выдержка его коммента из моего предыдущего топика.

«1) Дико высокие комиссии брокера и биржи.

— Поменяйте брокера, договоритесь о Fix-комиссии

2) РТС слабо предсказуемый ...

-Что дает возможность зарабатывать тем, кто умеет предсказывать — за счет тех, кто не умеет

3) МБ специально не расторговывает фьюч на индекс MOEX ...

— Вы можете стать MM на фьючерсе и расторговывать его, что еще биржа должна сделать для Вас

4) Но какого черта они экспирируются в четверг?! ...

— А в какой нужно? О любом другом дне Вы то же самое скажете

5) Шаг страйка на опционы РТС ...

— Чем больше страйков, тем ниже ликвидность на каждом из них, увы, это так

6) Дичайшие спрэды на бид/аск в страйках ITM и даже ATM. Маркетмейкеры не фигово бабки стригут на этом.

— Станьте ММ и стригите вместе с ними, в чем проблема то?

( Читать дальше )

Про рынок нефти

- 27 августа 2020, 15:05

- |

Ключевым риском для рынка нефти на текущий момент является вероятность более медленного, чем ожидается, восстановление спроса на нефть. Актуальные прогнозы не предполагают возобновления существенных ограничений из-за второй волны коронавируса.

Значительное замедление роста добычи наблюдалось в июле. Потребление во многих регионах мира оставалось слабым, в частности, просел спрос в Индии — третьем по величине импортере мира.

Но есть и другие угрозы, которые нависают над рынком нефти и могут привести к снижению цен. Геополитический сдвиг может произойти в начале следующего года, если в США кандидат от демократической партии Джо Байден победит на президентских выборах в ноябре. Новая администрация Белого дома может склониться в сторону пересмотра условий ядерной сделки с Ираном и ослабить санкции против экспорта нефти из Исламской республики. Иранская нефть, беспрепятственно поступающая на внешние рынки, может превратиться из бычьего в медвежий драйвер для цен на нефть.

История одной опционной сделки 2

- 27 августа 2020, 09:18

- |

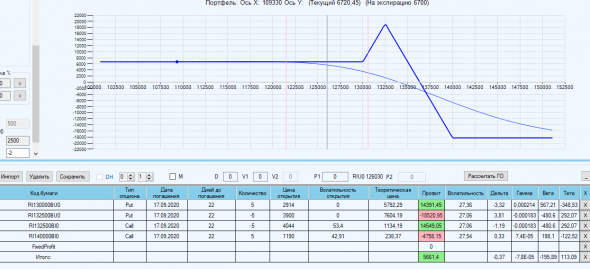

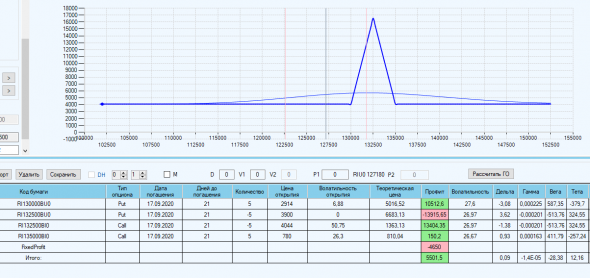

Рынок достаточно быстро снизился, после 17 августа. На 125000 я планировал делать корректировки по позиции. Но устав ждать, вчера на 126000 пунктах решил купить 135 колл и продать 140 колл. Получилось следующее:

( Читать дальше )

Мировые цены на нефть

- 26 августа 2020, 15:23

- |

По состоянию на 20.24 мск цена ноябрьских фьючерсов на североморскую нефтяную смесь марки Brent подскакивала на 1,56%, до 46,35 доллара за баррель, октябрьских фьючерсов на WTI — на 1,78%, до 43,38 доллара за баррель. Октябрьские фьючерсы на Brent в то же время прибавляли 1,75%, достигая 45,92 доллара за баррель. Днем нефть дорожала на доли процента.

Внимание рынков сосредоточено вокруг новостей об ураганах «Марко» и «Лаура», приведших к ограничению добычи нефти американскими компаниями в Мексиканском заливе. По последним данным Бюро по безопасности и экологическому контролю США (BSEE), эта добыча остановлена на 82,4%.

«В целом ураганы могут ограничить поставки на этой неделе», — цитирует агентство Рейтер мнение главы отдела нефтяных рынков Rystad Energy Бьёрнара Тунхаугена (Bjonar Tonhaugen).

( Читать дальше )

ИНВЕСТИДЕЯ ДНЯ

- 24 августа 2020, 15:58

- |

Инвестидея дня! 💼

Акции AstraZeneca (#AZN.US) – Покупка!

Британско-шведский фармацевтический холдинг, который занимается исследованиями и производством лекарственных препаратов. Основное направление деятельности AstraZeneca — лекарства от онкологии и средства против внутренних заболеваний. ⚠️Компания также занимается разработкой вакцины от COVID-19.

Значительное влияние на цену акций компании оказывают новости о ходе разработки вакцины против COVID-19. AstraZeneca работает над препаратом в сотрудничестве с Оксфордским университетом. Эта вакцина считается одной из наиболее перспективных и на данный момент проходит третий этап клинических испытаний.

AstraZeneca уже заключила ряд договоров на поставку своей вакцины. В числе стран: США, Великобритания, ряд стран континентальной Европы, Индия, Бразилия, Аргентина и Мексика. Общий объем — более 1,1 млрд доз, при средней цене за дозу около $4. К данному списку могут присоединиться и другие страны. Реализация заключенных контрактов может увеличить годовую выручку компании более чем на 18%.

( Читать дальше )

Регулировки вертикального спреда

- 24 августа 2020, 11:36

- |

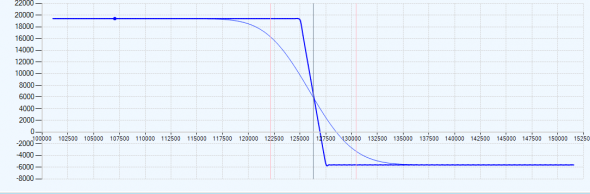

В своей опционной торговле я часто использую вертикальные спреды. Да и любая опционная конструкция состоит из определенного набора колл и пут спредов. В данной заметке я хочу показать свои способы регулировки построенных спредов. Примеры буду приводить на недельных опционах по РТС. Пример построенного недельного пут спреда на прошлой неделе:

Как мы видим прибыль на дату экспирации при цене ниже 125000 может достичь 19400 пунктов, а убыток при экспирации выше 127500 составляет 5600 пунктов. Проблема в том, что цена порой чуть ли не всю неделю может быть в прибыльной зоне, а на дату экспирации выйти в убыточную зону. Что согласитесь, достаточно обидно. Трейдер иногда попадая несколько раз в такую ситуацию, в следующий раз начинает слишком рано закрывать позицию и может не дополучить существенную прибыль. Соответственно сразу возникает мысль, какие корректировки позиции мы можем сделать, находясь в прибыльной зоне, чтобы уберечь свою позу от убытка, а по возможности сделать её постоянно прибыльной.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал