Облигации

Увеличение доли Шевченко 1P3 в портфеле PRobonds ВДО

- 26 июля 2022, 12:37

- |

Сегодня в портфеле PRObonds ВДО позиция в облигациях Шевченко 1P3 увеличивается с 2% до 3% от активов. Покупка на первичном размещении.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- 860

- Комментарии ( 2 )

«Русал» изменил формат размещения облигаций в юанях

- 26 июля 2022, 10:41

- |

Наше мнение в материале РБК

… Однозначные выводы о кредитном качестве «Русала» в текущей ситуации в отсутствие отчетности сделать сложно, не согласен член совета АВО Александр Рыбин. «Возможно, институциональные инвесторы получают под NDA информацию. Но у розничных инвесторов такой информации нет (компания, как и большинство российских эмитентов, сейчас не публикует отчетность. — РБК)», — указывает на риски эксперт. Во-вторых, если предположить, что рубль достиг пика своего укрепления и в перспективе может упасть, розничный инвестор может столкнуться с валютной переоценкой — налог на нее «съест существенную долю его юаневой доходности по сравнению с тем, что он просто держал бы юань», рассуждает Рыбин.

Подробнее на РБК:

www.rbc.ru/finances/25/07/2022/62de6be59a7947e09f427072

Коротко о главном на 26.07.2022

- 26 июля 2022, 08:50

- |

Старт размещений, ставки купонов и утвержденная программа:

- «Элемент Лизинг» сегодня начинает размещение двухлетнего выпуска облигаций серии 01А объемом 2 млрд рублей. Регистрационный номер — 4-03-36193-R. Датой окончания размещения станет третий рабочий день с даты начала размещения либо дата размещения последней облигации выпуска. Бумаги будут размещены по закрытой подписке в пользу «Ингосстрах». Ставка купона установлена на уровне 10,5% годовых на весь срок обращения бумаг. По выпуску предусмотрено частичное досрочное погашение бумаг — по 12,5% номинальной стоимости будут погашены в даты выплат 1-8-го купонов.

- «Экспомобилити» сегодня начинает размещение трехлетнего выпуска коммерческих облигаций серии КО-П04 объемом 200 млн рублей. Регистрационный номер — 4CDE-04-00608-R-001P. Ставка купона установлена на уровне 11,5% годовых. Купоны ежемесячные.

( Читать дальше )

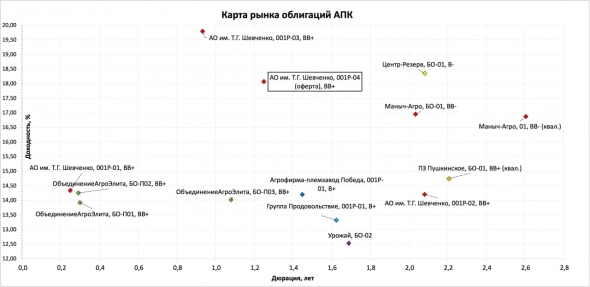

Шевченко-4 на карте доходностей аграрных ВДО

- 26 июля 2022, 08:35

- |

Размещение 250-миллионного выпуска облигаций АО им. Т.Г. Шевченко 001P-03, стартовавшее 21 июля, подходит к завершению.

Как мы сообщали, это половина объема, который намерено привлечь через облигации АО им. Т.Г. Шевченко.

Оставшиеся 250 млн.р. – это новый выпуск, старт которого намечен на четверг 28 июля.

Предварительные параметры 4-го выпуска ОА им. Т.Г. Шевченко:

• Размер выпуска – 250 млн.р.

• Срок обращения –1,25 года до оферты (4 года до погашения).

• Ставка купона / доходность до оферты – 17% / 18,1% годовых.

Организатор размещения — ИК «Иволга Капитал».

На карте доходностей аграрных ВДО «Шевченко-4» обведён рамкой.

Не является инвестиционной рекомендацией

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

«Сибстеклу» вручили сертификат «Бережливого мышления»

- 26 июля 2022, 06:49

- |

В ООО «Сибирское стекло» («Сибстекло», крупнейший производитель тарного стекла за Уралом, актив РАТМ Холдинга) подвели итоги активной фазы участия в национальном проекте «Производительность труда», осуществляемого в сотрудничестве с Региональным центром компетенций.

«Мы продолжим инвестировать в развитие мощностей, но не менее важным направлением для роста эффективности нашего бизнеса является устранение потерь» — подчеркнул генеральный директор ООО «Сибирское стекло» Антон Мор.

В результате перенастройки производственных процессов на заводе успешно создан поток-образец на одной из линий по изготовлению облегченной бутылки, пользующейся устойчивым спросом со стороны заказчиков. По итогам первого полугодия доля таких стеклоизделий в общем объеме продукции составила 79%. Реализация тарного стекла, выпущенного на «образцовом» конвейере, формирует более 10% выручки предприятия.

( Читать дальше )

Евраз запросил лицензию OFSI на выплату купонов по евробондам

- 25 июля 2022, 20:01

- |

Евраз 18 июля направил запрос на получение лицензии от Управления по осуществлению финансовых санкций Великобритании (OFSI), чтобы осуществить купонную выплату по еврооблигациям.

Речь идет о платежах по еврооблигациям на $704 млн и $700 млн со сроком погашения в 2023 году и в 2024 году соответственно.

Очередные купонные выплаты должны пройти 19 и 30 сентября 2022 года.

Evraz запросила лицензию OFSI на выплату купонов по евробондам — ТАСС (tass.ru)

Русал предложил инвесторам расчеты в юанях по облигациям — Frank Media

- 25 июля 2022, 18:12

- |

Согласно анонсам брокеров, Русал планирует открыть книгу заявок на первый выпуск облигаций в юанях уже 27 июля.

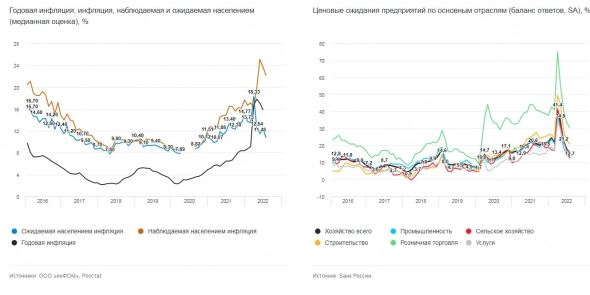

Инфляционные ожидания вернулись к уровням начала 2021 года — ЦБ

- 25 июля 2022, 16:31

- |

Инфляционные ожидания населения снизились до минимума с марта 2021 года

Потребительские настроения — максимальные с 2018 года

Ценовые ожидания предприятий вернулись к уровню начала 2021 года

Аналитики ожидают возвращения инфляции в диапазон вблизи 4% в 2024 году

По прогнозу Банка России, годовая инфляция вернется к 4% в 2024 году

Инфляционные ожидания и потребительские настроения | Банк России (cbr.ru)

Ориентир ставки 1-го купона дебютных облигаций Делимобиля установлен на уровне не выше 13%

- 25 июля 2022, 16:29

- |

ООО «Каршеринг Руссия» (основная операционная компания каршеринга «Делимобиль») установило ориентир ставки 1-го купона 3-летнего дебютного выпуска облигаций серии 001Р-01 объемом 3 млрд рублей на уровне не выше 13,00% годовых.

Ориентиру соответствует доходность к погашению в размере не выше 13,65% годовых.

Купоны квартальные.

Сбор заявок пройдет на неделе с 25 июля.

Организатор и агент по размещению — Газпромбанк.

«Делимобиль» установил ориентир ставки 1-го купона дебютных бондов на уровне не выше 13% (interfax.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал