Облигации

Moneyman занимает лидирующие позиции по выдачам микрозаймов🔥

- 31 августа 2022, 15:23

- |

По данным рэнкинга «Эксперт РА», в I полугодии 2022 года объем выдач микрозаймов Moneyman вырос на 37% по сравнению с аналогичным периодом 2021 года и составил 18, 6 млрд рублей. При этом доля Installment Loans увеличилась с 53% до 60%.

Согласно рэнкингу, по итогам первого полугодие текущего года портфель микрозаймов Moneyman cоставил порядка 9 млрд рублей. По сравнению с данными годом ранее прирост портфеля составил 80%. В продуктовой структуре портфеля существенно выросла доля Installment Loans – с 60% до 69%.

«Уверенная восходящая динамика ключевых операционных показателей свидетельствует об эффективности риск-модели компании, надежной бизнес-модели и диверсифицированной базе источников фондирования. Оперативное реагирование команды на изменения в конъюнктуре рынка позволяют сохранять высокие темпы развития даже в непростых макроэкономических условия», — комментирует генеральный директор Moneyman Сергей Весовщук.

- комментировать

- 322

- Комментарии ( 0 )

ПВО ушел в суд

- 31 августа 2022, 14:00

- |

На рынке высокодоходных облигаций множатся ситуации, когда эмитент оказывается не в состоянии нести обязательства перед держателями бумаг, будь то выплата купонного дохода, исполнение оферты или погашение бумаг. Представитель владельцев облигаций имеет право в этой ситуации подать иск в суд и выступить истцом от лица всех владельцев облигаций. Кажется, впереди бесконечная тяжба. Но всё не так бесперспективно. Об этапах судебного производства по взысканию задолженности, инициированного ПВО, а также о том, на что могут рассчитывать владельцы бумаг по итогам судебного разбирательства, — в материале Boomin.

( Читать дальше )

АКРА подтвердило кредитный рейтинг ООО «ЛИЗИНГ-ТРЕЙД» на уровне ВВ+(RU), изменив прогноз на «позитивный».

- 31 августа 2022, 13:12

- |

Изменение прогноза по кредитному рейтингу Компании на «Позитивный» отражает мнение АКРА о возможном повышении рейтинга благодаря дальнейшему улучшению качества лизингового портфеля в отсутствие ухудшения остальных факторов оценки.

АКРА отмечает дальнейшее улучшение диверсификации портфеля по контрагентам: доля крупнейшей группы клиентов составляет 2,5%, а на десять наиболее крупных приходится 17,5% лизингового портфеля.

АКРА отмечает снижение доли выплачиваемых дивидендов и ожидает, что в будущем это позитивно отразится на генерации капитала. АКРА повышает оценку диверсификации структуры фондирования Компании. Лизинг-Трейд сохраняет баланс источников фондирования, увеличив на балансе долю облигационных заимствований, и не наращивает объемы кредитов, приходящихся на крупнейшие в кредитном портфеле банки.

Напоминаем, продолжается размещение нового выпуска облигаций ООО «ЛИЗИНГ-ТРЕЙД» (BB+(RU), 100 млн руб., 1,5 года до оферты, купон 17%).

( Читать дальше )

«Лайм-Займ» улучшил позиции в рэнкинге МФО «Эксперт РА»

- 31 августа 2022, 12:36

- |

Микрофинансовая компания заняла восьмую строчку по объему выданных микрозаймов.

В структуре выдач «Лайм-Займа» основную долю (61%) составили займы категории Installments — объем выдач в этом сегменте достиг 2,54 млрд рублей (5-е место). В то же время PDL-займы предоставлены на 1,62 млрд рублей (11-е место).

В первом полугодии 2022 г. показатель эффективности сборов по PDL-займам достиг 87%, по IL-займам — 72%. По сравнению с аналогичным периодом прошлого года прирост по обоим направлениям составил 2 п. п., что указывает на высокую эффективность взыскания.

( Читать дальше )

Чудеса левитации

- 31 августа 2022, 11:35

- |

Единого мнения научного сообщества по сему факту не сформулировано. Ведущая версия, что фокус основан на бесплатном использовании умов и денег бесправных участников торгов.

Сегодня старт размещения облигаций МФК ВЭББАНКИР 03 (для квал.инвесторов, ruBB-, 100 млн.р., купон первых 6 мес - 19%, далее - 18-12% годовых)

- 31 августа 2022, 09:52

- |

Сегодня в 10-00 — начало размещения третьего выпуска облигаций МФК ВЭББАНКИР

Организатор размещения — ИК Иволга Капитал

Основные параметры выпуска:

— кредитный рейтинг эмитента: ruBB- (Эксперт РА), прогноз «стабильный»

— размер выпуска: 100 млн.р.

— срок обращения: 1 260 дней (3,5 года)

— периодичность купона: 30 дней

— ставка купона:

▫️19% — 1 – 6 купонные периоды

▫️18% — 7 – 12 купонные периода

▫️16% — 13 – 18 купонные периоды

▫️14% — 19 – 24 купонные периоды

▫️12% — 25 – 42 купонные периоды

🔹Выпуск предназначен для квалифицированных инвесторов

Скрипт для участия в первичном размещении:

— полное / краткое наименование: МФК ВЭББАНКИР 03 / ВЭББНКР 03

— ISIN: RU000A105575

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

31 августа заявки на первичном рынке будут приниматься с 10-00 до 13-00 Мск и с 16-45 до 17-30 Мск (с перерывом на клиринг)

( Читать дальше )

Коротко о главном на 31.08.2022

- 31 августа 2022, 09:25

- |

Старт размещения и рейтинговые решения

- «Вэббанкир» сегодня начинает размещение облигаций серии 001P-02 объемом 100 млн рублей и сроком обращения 3,5 года. Регистрационный номер — 4B02-02-00606-R-001P. Бумаги будут размещены по закрытой подписке среди квалифицированных инвесторов. Ставка 1-6-го купонов установлена на уровне 19% годовых, 7-12-го купонов — 18% годовых, 13-18-го купонов — 16% годовых, 19-24-го купонов — 14% годовых, 25-42-го купонов — 12% годовых. Купоны ежемесячные.

- АКРА повысило кредитный рейтинг «Центр-резерва» до уровня B(RU), изменив прогноз на «развивающийся».

- АКРА подтвердило кредитный рейтинг компании «Охта Групп» на уровне BB(RU) со стабильным прогнозом.

- ОР (прежнее название — «Обувь России», входит в OR GROUP) не исполнила обязательства по досрочному погашению облигаций выпуска серии 001P-02 на 161,8 млн рублей. Причина неисполнения обязательств — отсутствие на расчетном счете эмитента денежных средств в необходимом размере.

( Читать дальше )

Индекс потенциальных дефолтов ВДО. Пока без обновлений

- 31 августа 2022, 07:43

- |

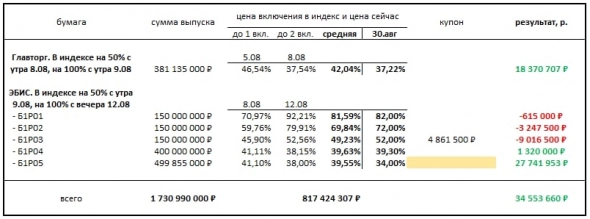

Индекс потенциальных дефолтов (наш мысленный эксперимент) с момента последней публикации 19 августа не изменился по составу. Изменение – в динамике. 19 августа результат индекса (разница между текущими ценами облигаций и ценами включения в индекс, а также выплаченными купонами по ним) превышал 113 млн.р., а вчера составляла только 34 млн.р.

В индексе 6 бумаг, одна – дебютная облигация Главторга, 5 – выпуски ЭБИСа. За это время в полный дефолт ни одна из них не ушла. Но вчера по 5-му выпуску ЭБИСа не было выплаты купона (по меньшей мере, нет раскрытия соответствующей информации от эмитента). Ближайший купон Главторга — 15 сентября.

У обоих эмитентов сохранились неизменными и статусы блокировок банковских счетов. У ЭБИСа они действуют с 17 августа, у Главторга – с 26 июля.

Индекс в конце нынешней или в начале следующей недели, вероятно, пополнится новыми именами. От практики публикации кандидатов в индекс уходим, чтобы не задавать ненужных дискуссий. Зато и тянуть с расширением индекса смысла нет. Времена на облигационном рынке интересные, а в сегменте ВДО особенно.

( Читать дальше )

"ФосАгро" вновь попытается получить согласие на изменение схемы выплат по еврооблигациям

- 30 августа 2022, 22:22

- |

Компания предлагает одобрить формулировку, согласно которой она будет должна проводить платежи через основного платежного агента в соответствии с основной документацией выпуска, за исключением случаев, когда по некоторым евробондам платежи будут проводиться напрямую или через отдельные клиринговые системы или финансовых посредников в адрес определенных категорий инвесторов.

Компания сможет по собственному решению в этих отдельных случаях выбрать альтернативную валюту для выплат, при этом объем каждого платежа в альтернативной валюте будут рассчитываться как эквивалент долларового объема по курсу ЦБ РФ на дату выплаты.

«ФосАгро» просит инвесторов увеличить льготный период для проведения всех платежей до 14 календарных дней.

В голосовании могут принять участие инвесторы, владеющие евробондами по состоянию на 13 сентября.

«ФосАгро» вновь попытается получить согласие на изменение схемы выплат по евробондам (interfax.ru)

"Полюс" разместил облигации на 4,6 млрд юаней

- 30 августа 2022, 17:15

- |

Золотодобывающая компания «Полюс» полностью разместила выпуск 5-летних облигаций серии ПБО-02 объемом 4,6 млрд юаней

Сбор заявок на выпуск прошел 23 июня.

Первоначально ориентир ставки 1-го купона составлял не выше 4,2% годовых, в ходе маркетинга он дважды снижался. Ставка 1-го купона установлена на уровне 3,8% годовых.

Объем выпуска по итогам закрытия книги заявок был увеличен с не менее 3,5 млрд до 4,6 млрд юаней.

«Полюс» разместил бонды объемом 4,6 млрд юаней (interfax.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал