Облигации

Сам себе организатор

- 25 января 2023, 11:28

- |

«Для эмитента размещение без организатора — это прежде всего экономия средств, отмечают участники рынка. «Кто-то назовет такую экономию повышением эффективности, кто-то — неуемной жадностью. Считаю, доля истины есть в обоих вариантах, так как баланс здесь тяжело достижим, а от него и зависит успех размещения», — говорит Илья Винокуров из АВО.

Однако, указывает член Совета #АВО, для инвестора важно, чтобы экономия эмитента на организаторе хоть в какой-то мере трансформировалась в рост доходности. Такая модель создает ситуацию win-win для инвесторов и эмитента. «Но тут эмитенты зачастую дают волю жадности, и размещения буксуют. Это происходит потому, что они путают рыночную специфику момента предыдущих размещений в 2020-2021 гг., когда инвесторы-физики сметали все выпуски, не глядя на ставку и рейтинг, и восприятие их компаний сейчас. При невозможности дать рынку проходную ставку по мне так лучше вообще повременить с выходом, чем создать себе репутацию долгостроя на первичке», — считает Илья Винокуров.

( Читать дальше )

- комментировать

- 223

- Комментарии ( 1 )

IDF Eurasia оптимизировала работу с обращениями клиентов в службу техподдержки

- 25 января 2023, 11:19

- |

Онлайн-сервис альтернативного кредитования Moneyman (входит в финтех-группу IDF Eurasia) внедрил ряд технологических нововведений, упрощающих клиентам решение различных технических вопросов, которые могут возникать в процессе пользования услугами компании.

Автоматическая генерация справок в личном кабинете. Клиенты могут самостоятельно, не обращаясь в службу техподдержки, мгновенно скачать официальное документальное подтверждение отсутствия или наличия у них текущей задолженности, а также погашения займа. Данные справки могут потребоваться для актуализации информации в кредитном бюро, при устройстве на работу, для предоставления правоохранительным органам и пр. Получить их можно в три клика в разделе ЛК «История займов».

Выделенный канал для обращений в случае мошенничества. При нажатии на главной странице сайта кнопки «Пожаловаться» клиенту доступна специальная форма. Она позволяет максимально быстро связаться с компанией и передать запрос в работу профильным специалистам. Если по итогам проверки будет установлено, что клиент не оформлял заем, его финансовые обязательства аннулируются, а кредитная история — корректируется.

( Читать дальше )

Власти обеспокоены низкой инфляцией

- 25 января 2023, 10:51

- |

Ведомости сообщает, что стагнация спроса стала одной из ключевых экономических проблем в конце 2022-го – начале 2023 года. Максим Решетников выступил с докладом на совещании у Владимира Путина. В представленной Минэкономразвития позиции была выражена обеспокоенность стагнацией спроса и иллюстрирующей эту проблему низкой инфляцией. Рост цен с сентября прошлого года был ощутимо ниже 3%, в то же время оперативные данные контрольно-кассовой техники свидетельствуют о спаде спроса в реальном выражении год к году.

www.vedomosti.ru/economics/articles/2023/01/25/960325-slishkom-nizkaya-inflyatsiya-obespokoila-vlasti

СТАНЬ СОУЧАСТНИКОМ ПРЕСТУПЛЕНИЯ-купи украденное с аукциона.

- 25 января 2023, 09:51

- |

Это будет продолжение моей истории борьбы за моё имущество — украденные активы со счета у брокера(ИК Баррель/ООО «Бароль»).Начало здесь:https://smart-lab.ru/blog/705282.php

Данная ситуация дискредитирует фондовый рынок России в целом, а украденные таким образом активы продаются по подложным документам; полученные средства могут расходоваться на финансирование враждебных действий в отношении РФ и сопредельных государств, способствовать росту терроризма и экстремизма.

В очередной раз, через банкротство и аукцион, группа лиц пытается продать собственность акционеров, а не брокера ООО «Бароль». Да, возможно в этом пакете активов и есть активы бывшего брокера, но там еще акции мои и других акционеров(бывших клиентов брокера).Мои иски с подозрительным постоянством отклоняются судом, а управляющие, сменяющие друг друга, пишут возражения.

Суд требует то оплатить пошлину, то сделать дорогостоящую оценку активов (оценщика толкового сложно найти было), то снова оплатить увеличенную гос пошлину, то документы которых у меня не может быть априори. При этом суд не требует с ответчика доказать право собственности на эти активы, на слово верит управляющим. 30.12.2020 года было продано здание брокера 409 км.м. за 40.170.000 руб. в Москве, проезд Автозаводский 1-й, д.4., цена ниже рынка.

Член САМПО «Ассоциация антикризисных управляющих» Алексеев Павел Константинович(с архитектурно строительным образованием), игнорируя мои претензии и акционеров, собирается совершить очередное преступление продав активы не принадлежащие бывшему брокеру ООО «Бароль».Очередной аукцион не состоялся 18.01.2023 года — не нашлось желающих.

И если Вы не хотите потом ездить по судам, не участвуйте в этом преступлении!!!!!!!!!!!!!!

( Читать дальше )

Новый выпуск ЛК Роделен (ruBBB, 250 млн.р., YTM 14,9%) - 31 января

- 25 января 2023, 09:30

- |

На следующий вторник 31 января намечен новый выпуск облигаций ЛК Роделен (ruBBB). Это вторая часть общего 500-миллионного лимита облигаций,

Первая часть, суммой 250 млн.р. и с купоном 15% годовых, была размещена в декабре и могла остаться единственной. Поскольку 15% для рейтинга BBB всё же не дешево.

Но вторичный рынок по тому выпуску сформировался на более комфортных для эмитента доходностях – 14,2-14,5%.

Появилась целесообразность во второй части. Уже с купоном / доходностью 14% / 14,9%.

О дальнейших планах ЛК Роделен на рынке облигаций нам неизвестно. Полагаю, их нет: Роделен – редкий гость на первичном рынке.

Предварительные параметры нового выпуска облигаций ЛК Роделен:

• Сумма выпуска: 250 млн.р.

• Срок до погашения / оферты: 5 лет / 2,5 года

• Амортизация: через 2,5 года обращения

• Ставка купона / доходность до оферты: 14,0% / 14,9%

• Купонный период: 30 дней

( Читать дальше )

Облигации Сегежа3Р2R на размещении. Обзор компании

- 25 января 2023, 09:13

- |

Лесопромышленный холдинг Сегежа 27 января 2023 года планирует провести сбор заявок на выпуск 15-летних облигаций серии 003P-02R с офертой через 2,25 года объемом не менее 4 млрд рублей.

Выпуск: Сегежа3Р2R Номинал: 1000 р. Выплаты: ежеквартальные. Доходность: 11 — 11,5% в рублях.

Показатели и цифры компании СегежаГеография продаж — 100 стран;Выручка — 92 млрд.р.;5,8 млн. м3 собственная лесозаготовка;10 заводов по производству бумажной упаковки;9 комбинатов по производству пиломатериалов;3 фанерных комбината;2 целлюлозно-бумажных комбината;1 завод по производству КДК, домокомплектов;1 завод по производству CLT-панелей.

Дивизионы лесохолдинга Сегежа1. «Бумага и упаковка» — Мощность производства — 409 тыс. т. — мешочная бумага, 1,6 млрд. шт. — бумажные мешки+потребительская упаковка.

( Читать дальше )

Дефолт США Неизбежен? Ждем Крах Доллара и Падение Фондового рынка в 2023 году? / Госдолг США

- 24 января 2023, 18:47

- |

Друзья, сегодня мы обсудим ситуацию на долговом рынке США, взглянем на статистику за последние годы, а также ответим на вопрос, стоит ли ждать краха долларовой системы и падения Фондового рынка США в 2023 году? Приятного просмотра! Успехов!

( Читать дальше )

Газпром 25 января начнет размещение локальных облигаций для замены евробондов-2027

- 24 января 2023, 17:01

- |

Эмитент может разместить до 1 млн облигаций номиналом 1 тыс. евро каждая. Максимальный объем размещения — 1 млрд евро — соответствует объему находящихся в обращении еврооблигаций «Газпрома» с погашением 17 февраля 2027 года. Ставка купона по этому выпуску составляет 1,5%.

Планируемая дата окончания размещения — 9 февраля или дата размещения последней облигации. Размещение стандартно включает внебиржевой и биржевой транши. Внебиржевой транш будет размещаться по открытой подписке путем внесения приходных записей по лицевым счетам (счетам депо) первых владельцев и номинальных держателей евробондов. Биржевой транш будет размещаться через заключение сделок купли-продажи облигаций на Московской бирже. Сбор заявок для обоих траншей будет проходить с 10:00 по московскому времени 25 января до 18:00 3 февраля.

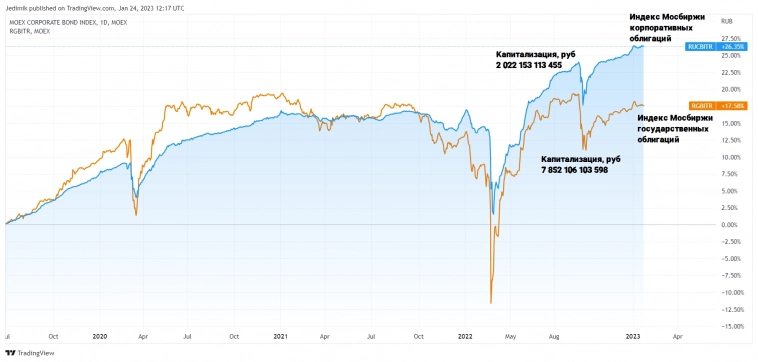

ОФЗ выглядят всё хуже...

- 24 января 2023, 15:35

- |

… с января 2021 что-то изменилось. что? Речь о расхождении в доходностях между государственными и корпоративными облигациями, которое впервые заметил летом 2021.

смотрим актуальное сравнение индексов Мос биржи.

Гос облигаций (оранжевый) и Корпоративных (синий)

Я всегда больше доверяю рынку и рынок явно чего-то ждёт… Конечно, сложно себе представить, что государству сложнее обслуживать долги, чем бизнесу… А какие ещё версии? Чего ждёт рынок?

вставлю декабрьский эфир на эту тему. но это для тех, у кого есть время погрузиться в тему и рассуждения...

0:00 Функция биржи и учебник 6:05 риски застройщиков 11:09 сравниваем ОФЗ с корпоративными

14:03 сколько бизнесов привлекают капитал на бирже 16:15 сравнение индексов на графике 20:46 Пример с МФК «КарМани» 25:50 выводы

Интересна экономика, а не трейдинг? — подписывайся на Телеграм Мир в экономике.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал