Облигации

И невозможное возможно: Дал взаймы – заплати

- 08 сентября 2016, 07:58

- |

Вторник стал очередным историческим днем в «сумеречной зоне» под названием Европа. В этот день две крупнейшие нефинансовые компании региона стали первыми в истории, которые получат от инвесторов вознаграждение за то, что займут у них денег.

Первыми ласточками стали немецкий химпроизводитель Henkel и французская фармкомпания Sanofi. Корпорации эти получат 0,05% годовых по вновь размещенным выпускам краткосрочных облигаций. В первом случае речь идет о двухлетних бондах с отрицательной доходностью в объеме 500 млн евро, во втором – о трехлетних.

Виной тому программа QE от ЕЦБ. По данным портала Zerohedge, около 717 млрд евро облигаций еврозоны с инвестиционным рейтингом в конце августа торговались с негативной доходностью. Это составляет 30% общего объема рынка региона. Программа по скупке корпоративных облигаций была запущена регулятором в начале июня, большая часть покупок проводится на вторичном рынке.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Является ли инвестирование в облигации более предсказуемым чем в акции?

- 07 сентября 2016, 23:34

- |

Я тут вот о чем подумал. Если мы подойдем с таких же позиций к облигациям. В облигации же есть рыночная зависимость между спросом и процентом. Если на какой то момент облигация недооценена, на нее плохой спрос, например из-за того, что инвесторы ошибочно полагают, что она высокорисковая, то по ней большой процент. Если это облигация с фиксированным процентом, и мы ее покупаем в момент, когда она недооценена, то мы в любом случае получим профит на процентах. То есть, например, такая то облигация Зимбабве выпускается под 15%, инвесторы боятся в нее вкладываться, потому что в Зимбабве назревает государственный переворот. Мы считаем что рынок ошибается, наш анализ показывает, что будет все тихо. Мы берем облигацию под большой процент, и получаем профит. Чем это лучше? тем что это уже не будет зависеть от капризов рынка, если мы не ошиблись с прогнозом, мы в любом случае получим профит. Инфляцию мы тут не будем учитывать, предполагается, что облигация в твердой валюте, и США не объявят дефолт в этот момент:)

Насколько адекватны такие рассуждения? Верно ли, что инвестиции в облигации являются более предсказуемыми, простыми, легче поддаются анализу?

Деньги печатает ЕЦБ, а выигрывает от этого США

- 02 сентября 2016, 18:51

- |

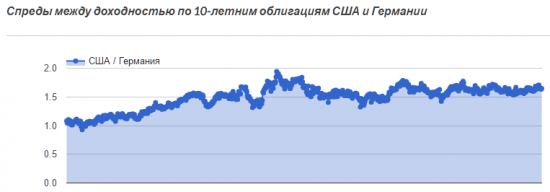

(The Wall Street Journal) – Европейский центральный банк в недавнем прошлом запустил программу по выкупу корпоративных облигаций с целью поддержать экономику Еврозоны. Однако одним из главных бенефициаров является американский долговой рынок.

Столкнувшись с уменьшающейся доходностью, некоторые инвесторы решают продать свои корпоративные облигации ЕЦБ и перевести деньги за океан, где доходность выше и она не столь уязвима к поведению центрального банка.

Ссылка на график

С тех пор как европейский регулятор объявил в марте о своих планах по выкупу облигаций, спред между корпоративными и государственными долговыми бумагами в Европе снижался быстрее, чем в США. Однако эта тенденция поменялась за последние недели.

Это стало возможным после того, как несколько крупных инвесторов продали долговые бумаги европейских компаний и перевели капиталы в Соединенные Штаты.

( Читать дальше )

Размещение в России облигаций в юанях будет осуществлено до конца этого года

- 02 сентября 2016, 09:48

- |

+ 117% за 10 дней или сила фундаментального анализа.

- 01 сентября 2016, 23:28

- |

Наконец нашел время, чтобы поделиться одним своим успешным движением на Московской бирже. И особенно приятно, что в этом успехе сам лично принимал активное участие. Не в том плане, что манипулировал рынком — до этого конечно далеко, а в том плане, что брал выбранную акцию не с потолка, а с подачи фундаментального анализа.

Итак, исходные данные — Сделка 1.

Акция: iЧЗПСН ао Вход по цене: 1,1 Дата входа: 19.07.2016 |

Выход по цене: 2,395 Дата входа: 29.07.2016 |

Но это было еще — Сделка 2.

Акция: iЧЗПСН ао Вход по цене: 1,5 Дата входа: 20.07.2016 |

Выход по цене: 2,395 Дата входа: 29.07.2016 |

Итого,

Сделка 1 = +117% за 10 дней

Сделка 2 = +59% за 9 дней.

Ну и пожалуй опустим тот факт, что цена потом поднялась до 5 с лишним, и подождать то нужно было еще дней 7. Ну и вообще подстава конечно).

( Читать дальше )

Изменения портфелей за лето

- 31 августа 2016, 15:10

- |

Покупал Татнефть ап (TATNP) по 173 р/акцию (2 июня 2016)

Покупал РусГидро (HYDR) по 0.602 р/акцию (9 июня 2016)

Покупал ФСК ЕЭС (FEES) по 0.123 р/акцию (9 июня 2016)

Покупал БСПБ (BSPB) по 56.30 р/акцию (9 июня 2016)

Получил дивиденды от БСПБ (BSPB) за 2015 год (16 июня 2016)

Покупал FXUS по 2380 р/пай (17 июня 2016)

Получил дивиденды от Сбербанка (SBERP) за 2015 год (29 июня 2016)

Получил дивиденды от ГМК НорНикель (GMKN) за 2015 год (6 июля 2016)

Получил дивиденды от М.Видео (

( Читать дальше )

Как Газпром и Роснефть могут избавиться от долгов по еврооблигациям.

- 31 августа 2016, 07:46

- |

В настоящее время в Басманном суде идут процессы держателей еврооблигаций банка Траст. Дело осложняется тем, что облигации были проданы вкладчикам, которых банк превратил в квалифицированных инвесторов через заключение договоров купли-продажи акций на большие суммы, но без проведения клиринга. Но это оболочка. Если говорить по существу, имеется следующая картина.

Банк продавал как свои CLN (XS0305676412, XS0290543981 и др.), так и LPN (XS0412699018, XS0414061274).

CLN это более замысловатый инструмент, близкий к деривативам. О нем говорить для простоты дальше не будем.

LPN это признанный вид еврооблигации. Есть эмитент, есть заемщик, есть кредит. Каждая купленная ценная бумага — частичка выданного эмитентом заемщику кредита.

Если Вы посмотрите на выпуски еврооблигаций Газпрома, Роснефти, Сбербанка, ВТБ — это всё абсолютно аналогичные LPN. В Трасте формальным эмитентом выступала компания C.R.R. B.V. У Газпрома эмитент

( Читать дальше )

Как купить облигации с плечом?

- 29 августа 2016, 21:54

- |

Как физику купить облигации с плечом?

Насколько я знаю, из доступных вариантов только фьючерс на офз.

Ставка

- 25 августа 2016, 23:38

- |

Пример.

Если трейдер считает, что ставка по облигациям будет падать, можно ли зашортить ставку, а не просто купить облигацию?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал