Облигации

США идет по пути Японии

- 13 декабря 2018, 22:03

- |

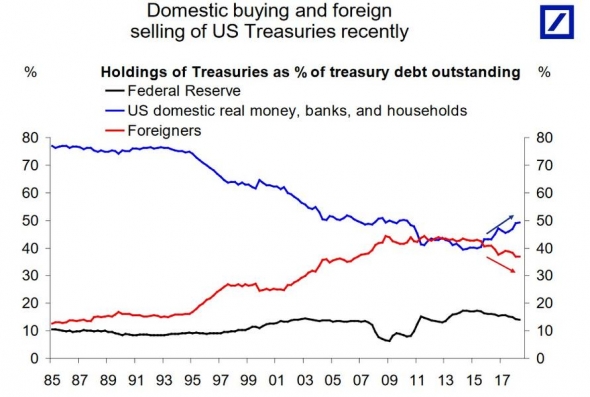

Иностранные вложения в государственные облигации США неумолимо снижаются все последние годы. Все большую роль на рынке госдолга начинают играть резиденты (домохозяйства, банки и нефинансовый сектор — отмечены синей линией на графике):

(Доля владения государственными облигациями США в % от общей величины долга для ФРС (черная линия), нерезидентов (красная линия) и резидентов (синяя линия))

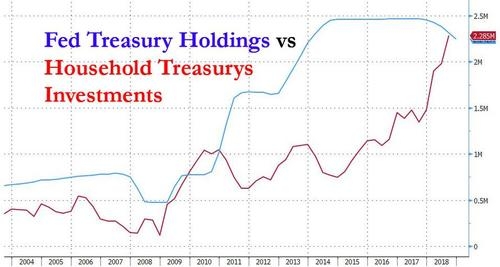

При этом вложения домохозяйств в трежерис по своему абсолютному значению $2,28 трлн (красная линия на диаграмме) превзошли стоимость аналогичных гос. облигаций на балансе ФРС, которая составляет $2,24 трлн.

( Читать дальше )

Где подводные камни?

- 13 декабря 2018, 09:04

- |

Зачем Центробанку РФ брать взаймы?

- 12 декабря 2018, 18:30

- |

И невольно задался вопросом: а зачем Центробанку брать деньги взаймы? Зачем организации, которая просто печатает деньги заморачиваться с облигациями и платить по ним купоны?

Кто-нибудь может внятно объяснить?

Мусор для обывателя, или что предлагают некоторые профессиональные участники своим несведущим клиентам

- 12 декабря 2018, 10:39

- |

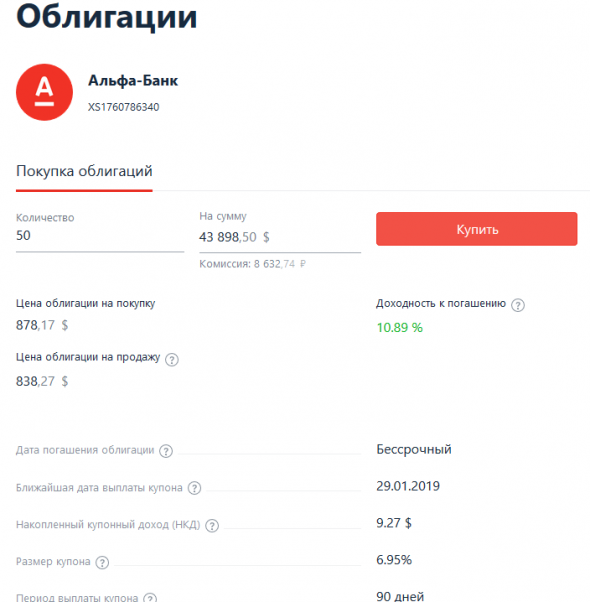

Совсем недавно я написал статью «Корпоративные бонды под табу для частного инвестора», где обосновал и показал в чём кроются риски, и как их стоит учитывать при оценки облигаций.

К моему большому сожалению, некоторые профессиональные участника рынка, ведут недобросовестную работу, продавая непросто корпоративные, а откровенно «мусорные» бумаги инвесторам под видам высокодоходных и низкорискованных активов, сравнивая их например с ОФЗ или депозитами в банках, намеренно уделяя мало времени разговору о рисках.

Я уже 2-4 месяца наблюдаю за работой одной из команд. С точки зрения закона к ним нет вопросов, а вот с точки зрения морали – очень много. Набор активов, которые предлагается частным инвесторам (лично у меня не поворачивается назвать портфелем) не выдерживает никакой критики, поскольку туда входят всего 7 бумаг 4-х эмитентов.

( Читать дальше )

Краткий обзор доходностей облигационного рынка России

- 11 декабря 2018, 19:12

- |

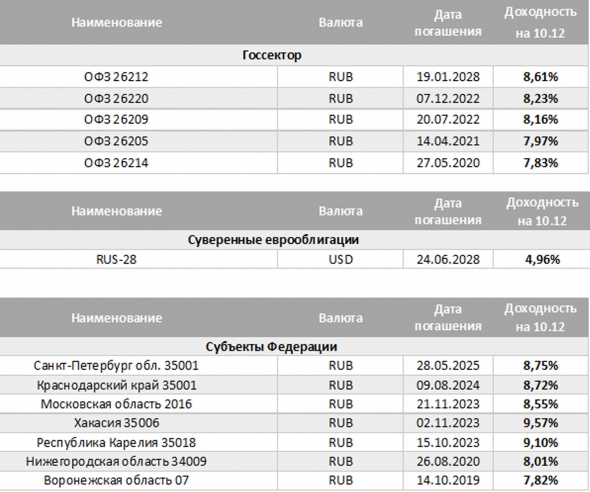

В представленных ниже таблицах мы еженедельно приводим доходности ряда наиболее ликвидных выпусков. Обязательно условие: облигации должны торговаться на Московской бирже. Этим определяется, в частности, весьма короткий список долларовых бумаг; их пока немного именно на биржевых торгах.

Начнем с госсектора. Отрадно отметить, что 9-е доходности ушли в прошлое. Мало того, 2-летки дают уже явно ниже 8%, и им нужно упасть на 1-1,5% в цене, чтобы вновь оказаться по доходности выше 8%. Рынок стабилизируется. Нерезиденты, увлекшиеся в 2016-2017 и первой половине текущего года в игру carry trade, с рынка ушли. Без навеса продаж рынок стал постепенно отжиматься от не вполне справедливых значений. Если ожидаемые многими значения ключевой ставки будут в рамках 7-8%, то покупка или удержание в портфеле «длинных» ОФЗ выглядит оправданной. Потенциал прироста стоимости тела, скажем, у ОФЗ 26216 – хотя бы 5-6%.

( Читать дальше )

Облигации ВТБ

- 11 декабря 2018, 18:30

- |

МТС: узбекское дело может повлиять на дивиденды

- 10 декабря 2018, 18:07

- |

Акции МТС потеряли почти 10%, с тех пор, как я вышел из них после того, как компания получила убыток в размере 37 млрд руб. за счёт резервирования 56 млрд руб. в связи с антикоррупционным расследованием ее деятельности в Узбекистане.

Это я к чему? А к тому, что главное не только вовремя купить акции, но и вовремя продать их.

К тому же в пятницу Владимир Евтушенков сообщил «Интерфаксу» о возможном сокращении дивидендов МТС. Телекоммуникационной компании МТС могут понадобиться средства на выплаты по итогам узбекского расследования.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал