Облигации

Ипотека, Кредит, РЕПО

- 05 января 2021, 21:28

- |

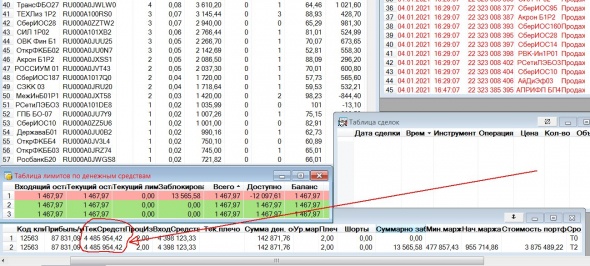

Как человеку без официальной работы в России получить кредит на крупные покупки, например на квартиру или дорогой автомобиль? Лично для меня вызывал парадокс тот факт, что в банке ВТБ в котором у меня акций и облигаций на несколько миллионов рублей мне отказались оформить кредитную карту с беспроцентным периодом с лимитом на 100т. рублей по той причине, что я не смог предоставить справку 2-НДФЛ.

Хочу поделиться своим опытом и мыслями о использовании механизма РЕПО, если кратко то это кредитование наличными под залог ценных бумаг.

Вопрос которой я ставил был достаточно прост, как можно приобрести квартиру не прибегая к ипотеке и не продавая ценные бумаги.

В конце ноября 2019 года был проведен вебинар Марины Сакович из GROTTBJÖRN “Кредитное плечо VS РЕПО с ЦК” в котором рассказывалось о преимуществе работы РЕПО с ЦК.

Ссылка на вебинар: finansovoe-a.esclick.me/DPagSuMgij8u

Ссылка на презентацию: finansovoe-a.esclick.me/DPagXb1vunWu

Основная мысль заключалась в том что с акциями и облигациями можно проводить сделки РЕПО, то есть получать займ под их залог, при этом ставки кредитования подвержены рыночным колебаниям. Результаты торгов можно посмотреть на сайте МосБиржи в разделе Денежный рынок: https://www.moex.com/ru/markets/money/repock/

( Читать дальше )

- комментировать

- ★25

- Комментарии ( 12 )

📌 Ставка в 2021 году или Золотой ключик

- 04 января 2021, 18:24

- |

На пресс-конференции она сказала, что "Основания для снижения ставки могут и не сложиться. Необходимо оценить, осталось ли пространство для смягчения" и «Вероятность снижения ставки остается, но она уменьшилась».

После этого два уважаемых инвестдома — Goldman Sachs и Ренессанс Капитал дали прямо противоположные прогнозы о дальнейшей траектории ставки в 2021 году.

Goldman Sachs:

✔️ Ожидает понижения ставки ЦБР до 3,5% к концу 2021 года;

✔️Инфляция достигнет пика в феврале в 4,9% г/г, потом снизится до 3% к концу 2021 года, когда шок цен на продовольствие и эффект базы 2020 года исчезнут;

✔️Инфляция снизится до 2,6% в 1 кв. 2022 года;

✔️Goldman Sachs ожидает понижения ставки на 25 б.п. во 2 кв. 2021 года, и еще по 25 б.п. в 3 и 4 кв. 2021 года;

✔️✔️Таким образом, текущая ключевая ставка в 4,25% не отражает мягкую ДКП, и в условиях бюджетной консолидации в следующие два года ставка может быть существенно снижена.

( Читать дальше )

Коты подняли 8М в Новом Году

- 04 января 2021, 18:13

- |

Дамы и господа! Манул Кот и Клуб Любителей Котов поздравляют вас с наступившим 2021-м годом быка и желают вам прибылей и процветания в Новом Году!

А также имеют удовольствие сообщить, что сегодня, 4 января 2021 года, произошло знаменательное событие. После длительного роста портфель котов пересек, наконец, заветную черту в 8 000 000 руб.

( Читать дальше )

Рассмешу Бога: рассказываю о своих планах на бирже в 2021 году

- 04 января 2021, 15:24

- |

Это мой первый план за все время инвестирования на фондовой бирже. До этого года я действовал скорее интуитивно, больше полагаясь на анализ текущей ситуации и предыдущий опыт. Тем интереснее будет взглянуть, чему суждено сбыться из всего запланировано к концу года, а чему нет

Начну с наиболее насущного вопроса моего текущего портфеля – наличия очень большого количества облигаций в нем. На сегодняшний день более 40% кейса составляют долговые обязательства различных эмитентов. Сомневаться в их устойчивости и способности совершать выплаты по купонам – не приходится. Проблема в том, что такое соотношение тормозит рост всего портфеля.

Самая главная цель – продать наименее доходные бумаги застройщика ЛСР. В новом году они будут мне давать около 7% по выплаченным купонам, на рост стоимости вообще не приходится рассчитывать, поэтому прибыльность этой инвестиции будет низкой. Но, чтобы продать, нужно иметь цель – что купить. С этим пока большие неопределенности, тем более объем бумаг ЛСР у меня не маленький. Другой вопрос, нужно найти акции, которые бы давали дивидендную доходность никак не меньше 7%, такие истории пока есть, но, на мой взгляд, смотрятся они дороговато. В итоге: заявку на продажу выставляю каждый день, но чуть выше рынка, в надежде, на какой-нибудь шальной ордер на покупку. Продать любой ценой цели нет.

( Читать дальше )

Расчёт доходности облигации

- 03 января 2021, 21:43

- |

Прошу помочь разобраться с расчётом доходностей облигаций.

Доходность рассчитываемая мною всегда ненамного ниже представленной в QUIKe, Rusbonds, MOEX и др.

Если Вы знаете используемые этими ресурсами формулы расчёта, прощу поделиться.

Может я использую не те формулы или что-то ещё не учитываю.

Например. как рассчитать доходность к погашению купонной облигации со сроком погашения меньше года (85 дней), купонным периодом 182 дня.

Спасибо.

Итоги инвестирования 2020 года! Взлет и провал...

- 03 января 2021, 06:16

- |

Решил поделиться своими итогами уходящего года.

Многие инвесторы говорят что этот год был годом возможностей, я с ними полностью согласен, но были у меня и промахи которые унесли мою доходность в отрицательную сторону.

Итак, пандемия, все рынки начали свое серьезное падение.

Тут конечно я закрыл все позиции открытые раньше и стал наблюдать за происходящем что меня очень не радовало, пробовал шортить фьючерсом Сбербанк, но тщетно (выбивало частенько по стопам — дикая волатильность).

Стал присматривать интересные компании для входа и нашел(пользуясь фундаментальным и техническим анализом). Это были круизные компании, они хорошо просели из-за пандемии (Carniva, Royal Caribbean). Успел набрать хорошую позицию на дне Carnival jn 10-12, Royal по 23-25$). Так же набрал хорошую позицию Apergy Corporation и Energy Transfer (об этой компании будет отдельный разговор) на низах. Также набрал Северстали и ФСК по хорошим ценам. Также старался зайти фьючерсом на сбер по другому счету и набрал опционов Call.

( Читать дальше )

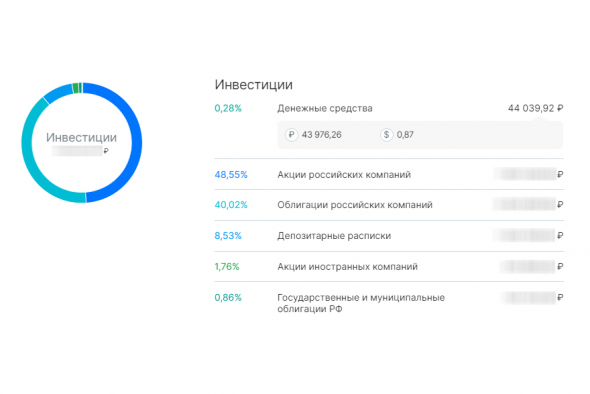

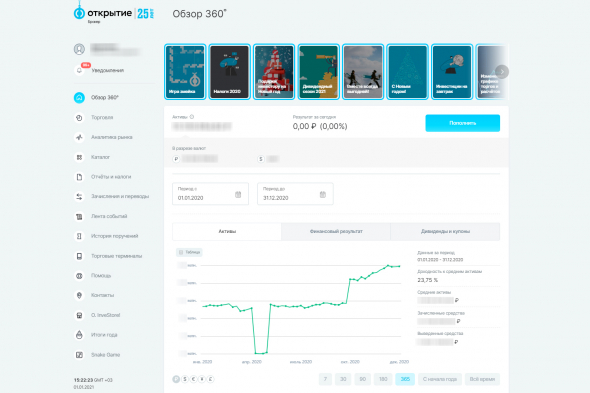

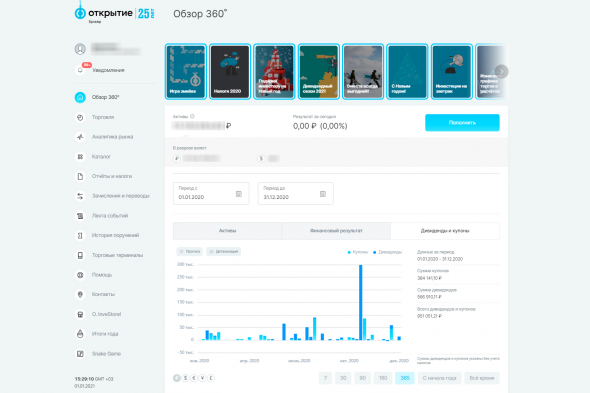

Мой инвестиционный портфель: итоги 2020 года

- 02 января 2021, 15:46

- |

Сложный и непредсказуемый (не только в экономическом разрезе), иногда даже трагичный, 2020 год закончился. Пора подвести итоги и посмотреть – какой результат показал мой инвестиционный портфель за прошедший период

Данная статья не является индивидуальной инвестиционной рекомендацией! Автор не несет ответственности за ваши действия.

Индекс ММВБ вырос с 3076 пунктов в начале года, до 3289 – в конце, показав, таким образом, рост в 6,91%. Мой портфель на фондовом рынке вырос более существенно, всех вышеперечисленных значений, продемонстрировав положительную динамику в 23,75% к средним активам. По традиции, попробую оценить некоторые свои сделки, которые помогли опередить индекс ММВБ почти 3,5 раза.

К 20 января котировки акций на Мосбирже достигли исторического максимума в размере 3219 пунктов, мой же портфель достиг рекордных показателей ровно через месяц, где-то к 23 февраля, и после этого начала плавно снижаться. Тогда еще закралась мысль, что может зафиксировать прибыль по большей части позиций и посидеть немного в деньгах, но нет, идея не была реализована, и мартовский обвал я встречал полностью в бумагах, имея на брокерском счете около 100 рублей свободных денег.

( Читать дальше )

✏️Маржинальное кредитование брокера или Как не встретиться с Коляном. Часть II.

- 30 декабря 2020, 19:07

- |

У большинства брокеров услуга маржинального кредитования и условия ее предоставления изначально присутствуют в стандартном договоре на брокерское обслуживание. Клиенты российских брокеров — физические лица — делятся на две категории: клиенты со стандартным уровнем риска (КСУР) и клиенты с повышенным уровнем риска (КПУР). Изначально все являются КСУР и таблицы со ставками рисками рассчитаны именно на них. Если ваш счет старше 180 дней, хотя бы в 5 из этих дней вы совершали сделки и оценка остатка денег и ценных бумаг на вашем брокерском счете превышает 600 000 Р, то вам может быть присвоен статус КПУР — клиента с повышенным уровнем риска. На практике это означает, что Вам дадут больше денег под залог активов. В нашем примере с Apple из первой части, это будет ставка риска примерно 0,23 вместо 0.42, т.е Вы получите не 58$, а 77$. Соответственно, при падении цены, Маржин-колл наступит раньше.

Здесь начинает проявляться ещё один эффект. Если у трейдера осталась лишь половина исходного капитала, чтобы вернуться к безубыточному значению, ему необходимо заработать уже не 50%, а 100% от своих активов, что является более сложной задачей. Получается, что плечо способно приносить значимые потери при череде убыточных сделок, нивелировать отрицательный эффект которых — непростая задача при использовании непомерно высокого плеча. Прочитав всё это Вы можете подумать, что маржинальное кредитование это опасный и вредный инструмент для инвестора, особенно начинающего. НО это верно лишь отчасти. Давайте рассмотрим ПОЛЕЗНЫЕ моменты.

( Читать дальше )

Коротко о главном на 30.12.2020

- 30 декабря 2020, 13:55

- |

- «Мосгорломбард» зарегистрировал выпуск коммерческих облигаций серии КО-02. Присвоенный регистрационный номер: 4CDE-02-11915-A. Срок обращения выпуска составит около четырех лет (1 395 дней). По выпуску предусмотрено 16 купонных периодов.

- «МСБ-Лизинг» планирует в феврале 2021 года разместить по открытой подписке четвертый выпуск облигаций объемом 100 млн рублей сроком обращения три года. Ориентир ставки купона установлен на уровне 11,25-11,75% годовых, купоны ежемесячные. По выпуску предусмотрена ежемесячная амортизация.

- «Атомстройкомплекс-Строительство» утвердил условия программы облигаций серии 001Р на 10 млрд рублей или эквивалент этой суммы в иностранной валюте.

- Максимальный срок погашения биржевых облигаций, размещаемых в рамках программы, составляет 10 лет. Срок действия программы не ограничен.

( Читать дальше )

Облигации, дефолты и инфляция. Как снизить риски?

- 30 декабря 2020, 07:22

- |

Схематическое представление реакции портфеля облигаций на изменение инфляции, если обменивать имеющиеся облигации не более «длинные» или имеющие более высокий купон. Без учета дефолтных рисков

Новостей не так много (новость об очередном уголовном деле против Алексея Навального пока на котировках рубля не отразилась, видимо, не отразится и на фондовом рынке). Потеоретизирую на тему облигационных инвестиций.

У любой облигации есть 2 основных риска – дефолтный и инфляционный.

Чем ближе погашение – тем выше дефолтный риск. Чем оно дальше – тем выше инфляционный риск.

Кстати, чтобы избежать и того, и другого, можно покупать облигации с близким сроком погашения (полгода-год), эмитенты которых недавно выпустили или анонсировали выпуск новых собственных облигаций (т.е. доступ к профильным деньгам у таких компаний есть, а полученные деньги не исчезнут за короткое время).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал