Облигации

Создание пассивного дохода: какие акции и облигации покупал? Итоги инвестирования в ноябре 2025 г.

- 01 декабря 2025, 08:22

- |

Закончился еще один месяц на пути к цели. Пора подвести его итоги, посмотреть какие публикации вышли на канале и что интересного произошло за месяц. Цель — получение максимального дохода с дивидендов и купонов на горизонте 10 лет. Прошло 2 года 11 месяцев с начала эксперимента.

Покупки акций и облигаций

В ноябре покупал акции Сбербанка, Ленэнерго-ап, Транснефти, Новабев, Новатэка, Фосагро, а также облигации Томской области 34075, РЖД 1Р-44R, ОФЗ 26241 и фонд на золото GOLD.

На сколько изменились индексы и активы?

1. Индекс Мосбиржи в ноябре вырос с 2525 до 2676 пунктов (+6%). Геополитическая ситуация похоже налаживается, годовая инфляция снижается, почти все компании не радуют финансовыми показателями, с нового года повышение НДС, пока не видно факторов для сильного роста, но так будет не всегда.

( Читать дальше )

- комментировать

- 2.9К | ★4

- Комментарии ( 4 )

❗️Оферта, которая требует внимания. АФК Система

- 01 декабря 2025, 08:22

- |

Мы щепетильно относимся к офертам и даже сделали проект 🗓Календарь оферт, чтобы никто не пропускал важные. Покупка офертных бумаг дает дополнительные 1-2% доходности, но порой, если пропустить важную – можно одним днем потерять -40%. Также мы ведем 🤬Black list эмитентов, которые регулярно ставят нерыночные купоны (например 0,1% при ключевой ставке 17%, или 10%). Все ссылки в конце поста 👇

АФК Система-001Р-24

ISIN: RU000A105L27

Ставка после оферты: 18%, купон раз в квартал

Следующая оферта через год

Итого, у нас годовые облигации с офертой с выплатами раз в квартал, эффективная доходность 19,3%. Похоже, это первая полностью рыночная облигация АФК Системы за долгое время. О чем это говорит? Системе не нужны выкупы облигаций. Размещаться стало сложнее, поэтому на наш взяглд, Система предложила полностью рыночную ставку, чтобы не выкупать даже часть бумаг

❗️В то же время, из более коротких аналогов можно найти доходность выше: Система 20,21 дают в среднем 22% годовых

( Читать дальше )

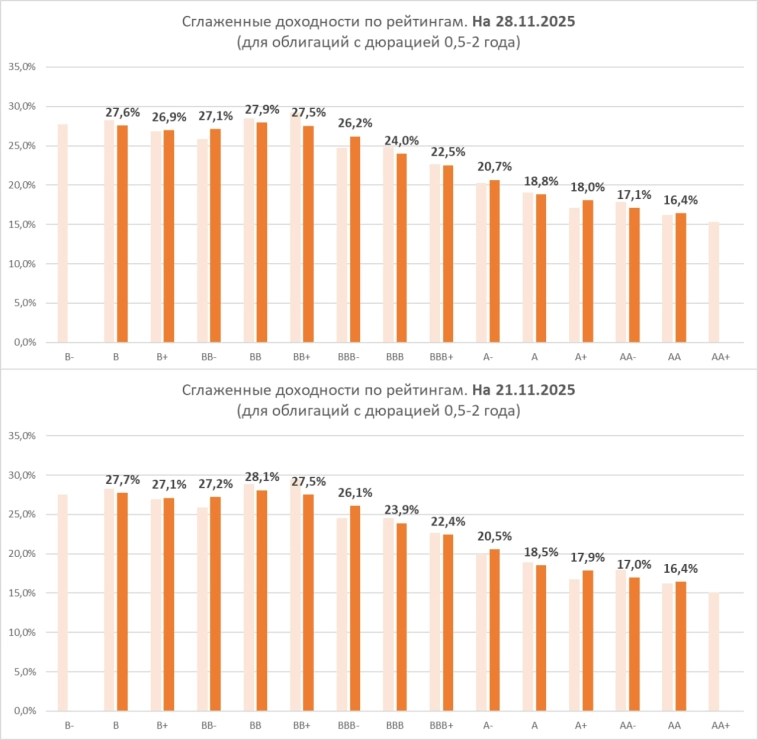

Средние доходности облигаций (по рейтингам)

- 01 декабря 2025, 07:45

- |

Средние доходности облигаций в зависимости от рейтинга. И как они изменились за неделю.

Telegram: @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Rutube, Smart-lab, ВКонтакте, Сайт

⚡️Продаю облигации "Ренессанс Кредит выпуск 4"

- 01 декабря 2025, 06:52

- |

📌Указанные облигации я приобретал в июле (5 шт) и ноябре (10 шт) 2024 года.

📁Всего купонами мне было выплачено 1920 руб. Разница между ценой покупки и выплаченным номиналом составила 1955 руб. Комиссия за сделки 47 руб. Итого профит: 3828 руб (чистыми) или 28% полученной за 16 месяцев доходности (~21% годовых).

📌На момент приобретения указанного выпуска облигаций, ключевая ставка ЦБ составляла: 16% — в июле и 21% — в ноябре 2024 года. А официальная инфляция в России в годовом выражении: 9,1% — в июле и 8,8% — в ноябре 2024 года.

На полученную сумму я приобрел одну облигацию, номинированную в долларах:

🔹НОВАТЭК, серия 001P-02 (RU000A108G70).

▪️Погашение 16.05.2029.

▪️Купонная доходность 6,25% годовых в долларах (1,56$), выплаты ежеквартальные.

▪️Доходность к погашению 7,2% годовых в долларах.

( Читать дальше )

68 наиболее и 65 наименее доходных облигаций с рейтингами от BB- до AA+, по оценке Иволги

- 01 декабря 2025, 06:22

- |

📌Полный файл с отбором ВДО для этой публикации — 👉👉👉 в чате Иволги: 👉 t.me/ivolgavdo/49687

Ранжируем сравнительную привлекательность ВДО и не только ВДО по «справедливой» доходности и по доходности относительно рейтинга. В выборке наиболее ликвидные облигации с рейтингами от BB- до AA+, суммы выпусков — от 300 млн р. Тот спектр бумаг, которым, в основном Иволга и торгует.

|«Справедливый» уровень доходности для каждого из кредитных рейтингов предполагает, что облигационная доходность равна доходности денежного рынка, если поправить ее на вероятность дефолта (рассчитывается на статистике дефолтов от 3 рейтинговых агентств) и возможность продать облигацию по цене 25% от номинала.|

Чем больше премия доходности отдельной облигации к ее справедливому уровню, рассчитанному нами, тем выше эта облигация в 👆первой таблице.

Чем, наоборот, больше дисконт – тем ниже облигация во 👇второй таблице.

Зеленым выделены бумаги, входящие в публичный портфель PRObonds ВДО, где мы стремимся держать облигации из 👆первой таблицы и избегать из 👇второй.

( Читать дальше )

Первичные размещения облигаций: план на неделю с 1.12 по 7.12.25 (часть 1/2)

- 01 декабря 2025, 02:52

- |

💰 АФК Система: AA-, 2 выпуска – фикс купон до ~17,7% ежемес. (YTM до ~19,2%), флоатер ΣКС+450 ежемес. (EY до 23,15%), 2,5/2 года, общий объем 3 млрд.

Оставлю за скобками кредитное качество эмитента и серийность их выпусков. Тут общего мнения быть не может, спекулятивно есть смысл ориентироваться на рынок (где АФК по-прежнему торгуется ниже своего формального рейтинга), а в холд – только верить, что too big to fail

Фикс удобно сравнить с недавним выпуском 2Р-04 RU000A10CU48, который сидит недалеко от номинала с YTM чуть выше 18%. Соответственно, новый можно считать самостоятельно интересным только в пределах купона 17,5%, дальше разница остается чисто косметическая

( Читать дальше )

✅Облигации «Село Зелёное» 1Р2 - интересно, если купон не «укатают»

- 01 декабря 2025, 00:30

- |

📋О компании

«КОМОС ГРУПП» (владелец бренда «Село Зелёное») один из крупнейших агропромышленных холдингов России с полным производственно-сбытовым циклом, который оперирует на рынках молочной продукции, куриных пищевых яиц, свинины и куриного мяса.

«КОМОС ГРУПП» занимает 3-е место в России по объему производства молочной продукции со стратегической целью стать №1 по переработке молока и 6-е место по производству яиц. Ключевой бренд «Село Зелёное» занимает 3-е место среди самых узнаваемых молочных брендов в России и 4-е место рейтинга «Любимые бренды россиян».

📋Основные параметры размещения:

• Объем выпуска: ₽2 млрд;

• Срок обращения: 2 года (720 дней);

• Купонный период: 30 дней;

• Купон: 15-18%;

• Доступно неквалам;

• Выпуск: очередной, сравнение смотри ниже;

• Купить до: 2 декабря 2025 г. 14:45 (МСК);

❓Причины размещения облигаций (из презентации):

Финансирование текущей деятельности и инвестиционной программы по расширению производственных мощностей.

( Читать дальше )

Новая компания в нефтегазовом секторе... (возможно).... ?!?!

- 01 декабря 2025, 00:00

- |

( Читать дальше )

🔥🛢LidOil Лид Капитал ☠️Разбираем все скелеты в шкафу 🦴А их не мало. Треш обзор во всей красе 🗑

- 30 ноября 2025, 21:01

- |

Дебютный выпуск пустышки под поручительство абсолютно непрозрачной иностранной «мамы» без публичных документов с рейтингом от «сестры». Посмотрели посты «коллег по цеху»: все ссылаются на цифры из презентации и рейтингов, но никто не видел отчетность. Мы тоже ее не увидели👀

🔎О компании

LIDOIL — частная энергетическая трейдинговая компания, основана в 2021 году. Штаб-квартира в Дубае (ОАЭ). Занимается трейдингом нефти и нефтепродуктов, фрахтом (собственный флот + брокерские операции). Заявлено управление 11 судами, но в открытых источниках смог подтвердить только 2. Тут невольно вспоминается обзор Славянск ЭКО… но не будем спойлерить

💸Финансы

Обычно мы начинаем обзор финансов с аудиторского заключения 👉Почему? Но отчетности нет. Подтвержденные цифры по операционной компании LIDOIL DMCC мы не нашли. Если вам попадались – пишите в комментариях, будем благодарны за ссылку и переработаем материал. Эмитент Лид Капитал (ИНН 9703192310) зарегистрирован в октябре 2024 года. Отчетность за 2024 год не подавалась. Промежуточные финансовые результаты по РСБУ (эмитенты обязаны уже сдать бух.отчетность за 9 мес., полугодие) – на сервере раскрытия информации отсутствуют

( Читать дальше )

На 42 неделе проекта, решил зарезать лося в облигационном портфеле Барбадос

- 30 ноября 2025, 19:52

- |

Итоги 42 недели проекта Барбадос.

По состоянию на 29.11.25г. стоимость портфеля Барбадос составляет 1 286 613 р. (+0,4% за неделю).

По итогам 291 дня проекта, портфель показывает доходность 35,9% годовых.

В остатках денежных средств учтены купоны от Айдеко и ДельтаЛизинг, которые уже не учитываются в стоимости этих позиций, но еще не поступили на брокерский счет, поступят в понедельник.

Неделя для корпоративных облигаций выдалась относительно спокойной, если не считать феерических первичных размещений коллекторов АСВ и Финэква.

В портфеле Барбадос принял решение, что пора сокращать позицию по Монополии 1Р3 и снизил ее в три раза со 150 лотов до 50. Никаких существенных новостей от эмитента нет, а срок погашения выпуска все ближе. Есть новость, что эмитент планирует провести внеочередное собрание акционеров в январе и переизбрать Совет Директоров, но никаких комментариев, что сие означает, компания не дала. Могу трактовать такую новость по разному, как в плюс, так и в минус.

Уверен, что уже в декабре появятся какие-то существенные новости по эмитенту, но по выпуску 1Р3 апсайд не очень велик и много не заработать при хороших новостях, а риск словить турбулентность очень даже реален, ну и бумага стала слишком нервной, поэтому решил в более спокойные активы перейти.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал