ОФЗ

✅Индексы на облигации РФ

- 13 ноября 2023, 19:34

- |

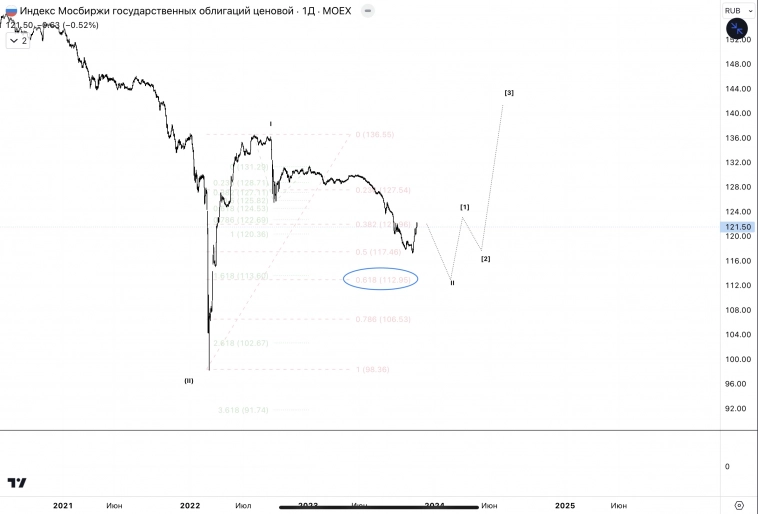

Давненько не писал. Прошлый план: t.me/TerritoryofTrading/6614

Нужен еще один рывок. Предполагаю он будет финальным и возможно проявятся развороты признаки. Ну а по старшему циклу, обсудим потом.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Заметных движений на рынке ОФЗ может не произойти до декабрьского заседания ЦБ - Промсвязьбанк

- 13 ноября 2023, 11:59

- |

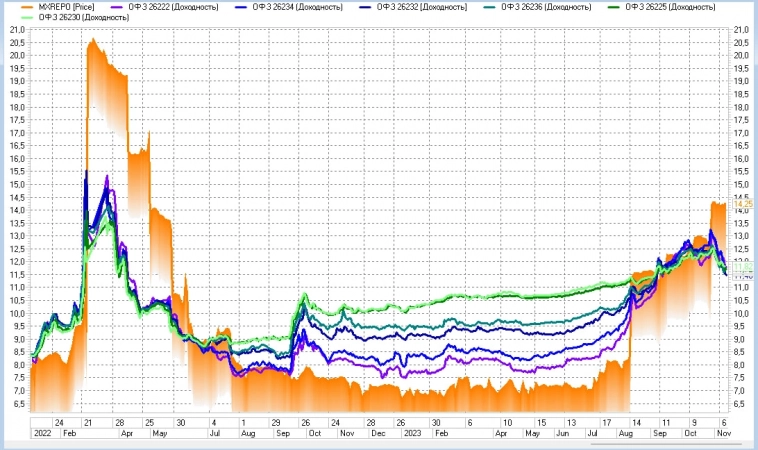

На наш взгляд, после переоценки инфляционных ожиданий рынок ОФЗ перейдет к боковому движению в ожидании новых триггеров. При стабилизации курса валютный фактор остается нейтральным для госбумаг, в результате чего заметных движений на рынке может не произойти до декабрьского заседания ЦБ.

Мы пока сохраняем осторожный взгляд на длинные и среднесрочные классические бумаги, учитывая продолжительное сохранение жесткой ДКП. При этом пока инфляционное давление на экономику сохраняется — недельная инфляция в России в период с 31 октября по 7 ноября 2023 года ускорилась до 0,42% с 0,14%.

На этой неделе рекомендуем обратить внимание на размещение флоатера МТС (-/ААА) с ориентиром купона RUONIA + 140 б.п. — облигации с плавающей ставкой по-прежнему сохраняют оптимальный баланс в терминах «риск/доходность». За счет комфортной дюрации (1,7 года) и высокой доходности (ориентир до 17,81%) интересно выглядит выпуск Интерлизинг (-/А-) с фиксированным купоном.Грицкевич Дмитрий

( Читать дальше )

Минфин вышел на рынок внутреннего долга — шок, но классика вновь собрала неплохую выручку при снижении доходности ОФЗ

- 13 ноября 2023, 09:09

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Размещение состоялось после повышения ключевой ставки и довольно волатильной недели для индекса RGBI (индекс государственных облигаций), доходность снизилась по многим выпускам, поэтому мне было интересно понаблюдать за реакцией рынка и спросом в ОФЗ. С учётом возможного повышения ключевой ставки в декабре (опубликованный прогноз от ЦБ даёт сигнал, что в декабре ставка может быть повышена до 16%, внизу мелким шрифтом написано: прогноз средней ставки до конца года 15-15,2%), мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. Соответственно, этим правом Минфин не будет пользоваться, потому что на сегодняшний день уже привлечено — 2,519₽ трлн. Возросшие доходы по НГД и нежелание давать премию в классике сподвигли регулятор отказаться от дополнительного заимствования, ситуация прояснилась и Минфин уже выполнил намеченный план.

( Читать дальше )

Инфляция растёт, а не падает. Свежие цифры. Рост RGBI: думаю, был отскок, а не перелом тренда. Почему не держу длинные ОФЗ.

- 13 ноября 2023, 07:59

- |

Годовая базовая инфляция, которая отражает более устойчивую часть роста цен, ускорилась сильнее общего показателя и составила 5,5% против 4,6% месяцем ранее.

Недельная статистика: рост на 0,42%.

Напоминаю:

в конце октября прогноз ЦБ по инфляции на конец года был поднят до 7,0-7,5%.

Вероятно, ЦБ РФ придётся сильно жестить, чтобы ужержать инфляцию хотя бы на верхней границе в 7,5%.

Высокая вероятность, что в декабре ещё поднимут ставку.

RGBI по дневным;

Учитывая рост инфляции,

думаю, рост RGBI — это не перелом тренда, а отскок.

Поэтому не лезу в длинные ОФЗ.

Во время военных действий,

высокие расходы на оборону.

Поэтому может быть высокая инфляция, доходность по облигациям может быть ниже реальной инфляции.

Из-за связанных с СВО рисков, не держу облигации (тем более длинные):

считаю, что акции безопаснее.

ПИШУ СВОЕ МНЕНИЕ.

КАЖДЫЙ АНАЛИЗИРУЕТ И

САМ ПРИНИМАЕТ РЕШЕНИЯ.

С уважением,

Олег.

Снижение доходностей, но не в ВДО

- 13 ноября 2023, 07:01

- |

Пока ОФЗ продолжают играть то ли на опережение, то ли на компенсацию со своим снижением доходностей, на другой стороне риск-спектра, в ВДО, снижение доходностей не так заметно.

ОФЗ почти непрерывно падали в цене и росли в доходности с прошлой осени. А за 3 последних года принесли держателям нулевой результат. Чего не скажешь о ВДО, которые и в доходности снижались до конца нынешнего лета, и любой год, даже 2022, закрывали в плюсе.

( Читать дальше )

Обзор рынков и макроэкономики: мировая рецессия неизбежна

- 12 ноября 2023, 10:18

- |

В этом выпуске:

— Валютные рынки и Золото

— Товарные рынки как отражение спада в мировой экономике

— PMI, загрузка мощностей, Индекс опережающих индикаторов (LEI), Рынок труда в США

— Рынок акций США

— Отскок на рынке рынке российского госдолга — краткосрочные возможности оптимизации портфеля

— Факторы роста рынка российских акций

Манипуляции с ОФЗ ускорились, ММВБ где ограничения❓

- 11 ноября 2023, 15:40

- |

Напомню ставка сейчас 15%, обещание ее поднять в декабре, а доха по ОФЗ упала ниже 12%.

Бумаги за неделю выросли на 4%.

На лицо наглая спекуляция. ММВБ где ограничения?

Или своим можно, а физикам надо все ограничить?

Бредятина.

❗️ОФЗ с потенциалом роста на десятки процентов❗️

- 10 ноября 2023, 14:25

- |

В прошлый раз мы обсуждали, что настало хорошее время для долгосрочных облигаций и рассматривали список ОФЗ который подходит под реализацию инвестиционной идеи.

Напомню, что инвестиционная идея заключается в росте долгосрочных облигаций с постоянным купоном при снижении ключевой ставки.

Смотрите, что важно при реализации такой идеи? Чтобы цена облигаций росла быстрее всех (других облигаций) при снижении ключевой ставки, правильно же? Мы же хотим заработать на росте цен облигаций, а не ждать 10-15 лет и получать 12,5% годовых, что тоже относительно неплохо на долгосрочном горизонте. Но мы сейчас говорим про ЗАРАБОТАТЬ НА ГОРИЗОНТЕ 1-2 ГОДА. И здесь я выделил три основных параметра, на которые нужно обращать внимание, и это не простая доходность к погашению, не эффективная доходность к погашению, не ставка купона, хотя на эти показатели, конечно, стоит обращать внимание.

1. Модифицированная дюрация

Этот показатель показывает нам насколько изменится цена облигации в идеальных условиях при изменении ключевой ставки на 1%. Например, мод. дюрация = 5%, то при снижении ключа на 1%, цена облигации должна подрасти на 5%. Соответственно, нужно выбирать облигации с максимальной мод. дюрацией.

( Читать дальше )

Системно значимые банки выкупили наибольший объем ОФЗ на аукционах в октябре — Банк России

- 10 ноября 2023, 10:48

- |

1prime.ru/Stocks/20231109/842225324.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал