ОФЗ

Размещение ОФЗ

- 20 декабря 2023, 17:56

- |

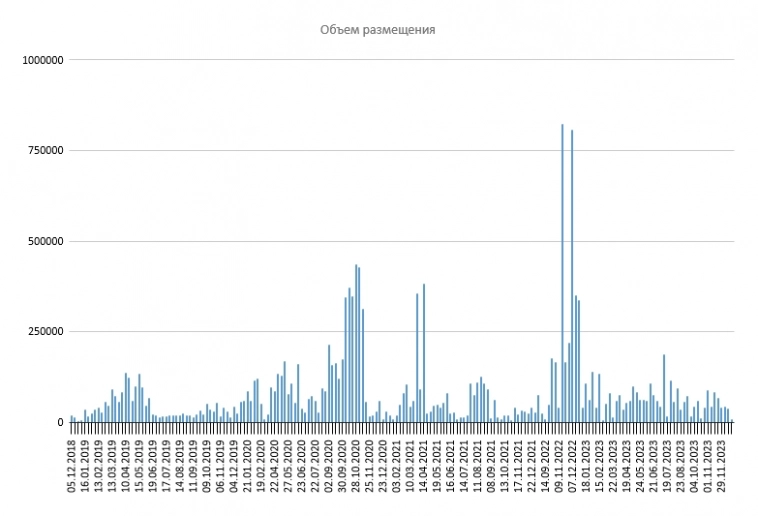

Очередное размещение от Минфина. Предложен всего один выпуск — ОФЗ-ПД серии 26243 в объеме 10 млрд. рублей.

ОФЗ 26243 с погашением 19 мая 2038 года, купон 9,8% годовых

Итоги:

ОФЗ 26243

Спрос составил 68,724 млрд рублей по номиналу. Итоговая доходность 12%. Разместили 10 млрд рублей по номиналу (100%)

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26243 с погашением 19 мая 2038 года составила 87,1501% от номинала, что соответствует доходности 12,00% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 10 млрд. рублей по номиналу при спросе 24,286 млрд. рублей по номиналу. Выручка от аукциона составила 8,755 млрд. рублей.

Цена отсечения была установлена на уровне 87,1500% от номинала, что соответствует доходности 12,00% годовых.

Премия при размещении

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Минфин разместил ОФЗ-ПД 26243 в объеме 10 млрд руб при спросе 24,286 млрд руб, средневзвешенная доходность – 12,00% годовых

- 20 декабря 2023, 14:57

- |

Минфин России информирует о результатах проведения 20 декабря 2023 г. аукциона по размещению ОФЗ-ПД выпуска № 26243RMFS с датой погашения 19 мая 2038 г.

Итоги размещения выпуска № 26243RMFS:

— объем предложения – 10,000 млрд. рублей;

— объем спроса – 24,286 млрд. рублей;

— размещенный объем выпуска – 10,000 млрд. рублей;

— выручка от размещения – 8,755 млрд. рублей;

— цена отсечения – 87,1500% от номинала;

— доходность по цене отсечения – 12,00% годовых;

— средневзвешенная цена – 87,1501% от номинала;

— средневзвешенная доходность – 12,00% годовых.

minfin.gov.ru/ru/document?id_4=305243-o_rezultatakh_razmeshcheniya_ofz_vypuska__26243rmfs_na_auktsione_20_dekabrya_2023_g.

( Читать дальше )

По-прежнему предпочтение стоит отдавать флоатерам, несмотря на снижение кривой ОФЗ - Промсвязьбанк

- 20 декабря 2023, 12:28

- |

Спрос на среднесрочные и долгосрочные госбумаги сохранился: доходность 5-летних ОФЗ достигла 11,89% годовых (-9 б.п.), 10-летних — 11,9% (-7% б.п.). По-прежнему ожидаем, что кривая ОФЗ на данном участке снизится до конца года до минимумов ноября — 11,6%-11,8% годовых.

Минфин России выполнил программу заимствований, в результате чего предложит сегодня на аукционе крайне скромный объем 14-летнего выпуска на 10 млрд руб. В целом фактор аукционов для рынка ОФЗ на следующий год также является нейтральным — для выполнения нормативов ликвидности спрос банков на ОФЗ может составить ~3 трлн руб.

Вместе с тем мы по-прежнему отдаем предпочтение флоатерам, которые при плавном снижении ставки со II полугодия 2024 г.

( Читать дальше )

В отсутствие шоков можно ожидать опережающего снижения котировок ОФЗ - Альфа-Банк

- 19 декабря 2023, 16:38

- |

Само по себе повышение ставки на 100 б. п., до 16,0%, не стало для рынка неожиданностью, в то время как комментарии регулятора были позитивно восприняты инвесторами – в пятницу наметился рост котировок ОФЗ, а доходность ОФЗ продолжила снижаться и на текущей неделе.

( Читать дальше )

Годовая инфляция в ноябре ускорилась в большинстве регионов — ЦБ РФ

- 19 декабря 2023, 14:28

- |

Центральный банк РФ информирует: в ноябре-2023 годовая инфляция возросла до 7,5% по сравнению с 6,7% в октябре-2023. Рост цен к предыдущему месяцу с поправкой на сезонность ускорился из-за существенного подорожания отдельных товаров и услуг, цены на которые традиционно часто и заметно меняются. Устойчивое инфляционное давление остаётся высоким.

В ноябре текущего года потребительские цены выросли на 1,11% (в октябре – на 0,83%). С поправкой на сезонность прирост цен увеличился до 0,84% после 0,75% в октябре-2023. При этом различные показатели устойчивой составляющей месячного роста цен менялись разнонаправленно, оставаясь повышенными. Ускорение роста цен пришлось на несколько групп товаров и услуг с волатильными ценами. В их числе – фрукты и овощи, куриные яйца, услуги туризма и пассажирского транспорта.

По прогнозу Банка России, годовая инфляция по итогам 2023 года сложится ближе к верхней границе диапазона 7,0–7,5%. С учётом проводимой денежно-кредитной политики она снизится до 4,0–4,5% в 2024 году и будет находиться вблизи 4% в дальнейшем

( Читать дальше )

До конца года ожидается сохранение роста котировок ОФЗ - Промсвязьбанк

- 19 декабря 2023, 11:43

- |

В целом, участники рынка будут стремиться закрыть год на максимально возможных минимумах по доходности, в результате чего ждем продолжения мини ралли в ОФЗ.

Снижение ключевой ставки ожидаем лишь в конце 1 п/г 2024 г., в результате чего целесообразно сохранять существенную долю флоатеров в портфеле для получения стабильно высокого дохода.Грицкевич Дмитрий

«Промсвязьбанк»

Кривая ОФЗ к концу года вновь может опуститься ниже 12% годовых - Промсвязьбанк

- 18 декабря 2023, 11:53

- |

Ожидаем, что после полученного сигнала от ЦБ до конца года восстановление котировок госбумаг продолжится – доходность среднесрочных и длинных ОФЗ может завершить год под уровнем 12% годовых.Грицкевич Дмитрий

«Промсвязьбанк»

Вместе с тем, пока рекомендуем сохранять в портфеле превалюрующую долю флоатеров, доходность которых вырастет вслед за ключевой ставкой. Существенно обогнать доходность флоатеров за счет снижения ставки в 2024 г. возможно лишь при кардинальном удлинении дюрации (например, при покупке 10-летних ОФЗ), что сопряжено с существенным процентным рисков. Постепенное увеличение доли бумаг с фиксированным купоном целесообразно начать с появлением более четких сигналов снижения инфляции, которые, вероятно, появятся ближе к началу весны.

Банк России больше не будет повышать ключевую ставку — Bloomberg

- 18 декабря 2023, 10:51

- |

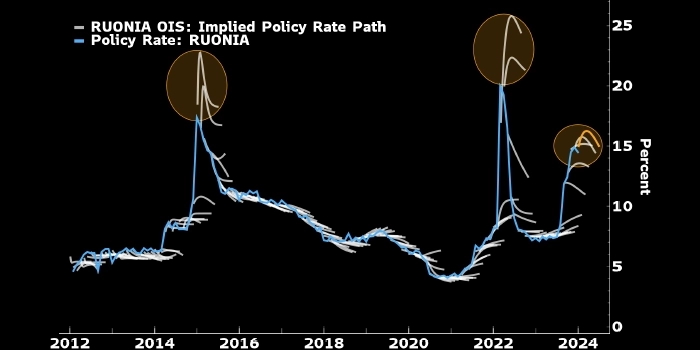

Индикативная ставка по операциям процентный своп на ставку RUONIA (серым (ожидания по ставке)) и сама савка RUONIA (голубым)

В пятницу, 15 декабря, Банк России повысил ключевую ставку на 1% до 16%, и, по нашему мнению, это повышение, вероятно, окажется последним в текущем цикле.

Во втором полугодии регулятор повысил ее более чем вдвое, и этого должно оказаться достаточно для того, чтобы вернуть инфляцию ближе к целевому уровню 4% г/г примерно к середине 2024 года. Однако заплатить за это придется усилением рисков рецессии.

Наша модель прогнозирует, что высокие реальные процентные ставки будут охлаждать кредитование и поддерживать рубль в ближайшие месяцы. К декабрю 2024 года инфляция, вероятно, замедлится до 4,7% г/г, т. е. до более низкого значения, нежели предполагает консенсус-прогноз экономистов на уровне 5%.

Риторика Банка России предполагает, что ключевая ставка останется на двузначных значениях до конца 2024 года. Мы согласны с этой оценкой и полагаем, что в декабре 2024 года она составит 12%.

( Читать дальше )

Поддержка на 3000 устояла

- 17 декабря 2023, 15:29

- |

Индекс IMOEX

Прошедшая неделя заставила понервничать многих! Индекс Мосбиржи снижался, но шортить спокойно не давал ))

Особенно волатильной выдалась пятница! Зато какую красивую галочку мы нарисовали.

И не просто галочку — устояла поддержка на 3000 пунктов. Во всяком случае, закрылись мы выше.

К тому же, устоял растущий тренд с сентября 2022 года — см на скрине. А это уже заявка на рост. Не факт что сразу, но все же.

Так что на предстоящие пару недель взгляд у меня позитивный: раз не упали, значит порастём !

Нефть

По нефти хорошо хотя бы то, что приостановилось ее падение. А помните, кстати, как в начале событий в секторе Газа всех в лонги по нефти загоняли ?) И как, растет она? Нет, она падала. Недаром ее сложно торговать, уж очень спекулятивный разводной инструмент. Сейчас некоторые видят в нефти лонг, а я пока не вижу… От уровня 77.20 она отбивается вниз, а пятничный пролив выкуплен не до конца. Скорей она вернулась в боковик 71.80 — 78.70 Ну хоть так. Всё же лучше, чем падение. На падающей нефти нашему рынку сложно расти.

( Читать дальше )

Не спешите покупать долгие облигации, это ловушка!

- 17 декабря 2023, 12:55

- |

Дело всё в том, что вторая и заключительная часть операции на Украине еще даже не началась. Сейчас идёт пере-балансировка портфелей крупных игроков, фонды выходят из России, а крупные компании типа Яндекса и другие, должны перейти в Российскую юрисдикцию. Процесс немного буксует, но никто не будет ждать вечно, то ради чего это было начато, а именно максимальная изоляция Европы от Российских ресурсов должна быть исполнена как можно быстрее.

Предположительно осень 2024 года или весна 2025. Как и прошлый раз, конфликту будет предшествовать многочисленные вбросы СМИ и шуточные комментарии общественности, о том что будет конфликт с НАТО. Предположительно, во время активного наступления на Киев, со стороны Польши на западную Украину зайдет группировка НАТО. Конечно же, это будет преподнесено как защита демократии и Украинского народа.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал