SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ОПционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

кто еще не понял: дно пройдено.

- 05 февраля 2014, 01:24

- |

наступает пора эпохального роста, который еще долго будут вспоминать выжившие на рынке.

заведу на рынок свои 10 тыщ рублей, раз уж никто не даёт в доверительное управление и попробую разогнать до миллиона на опционах (ну или сколько дадут).

пока есть две идеи как реализовать свои хотелки в процессе роста.

первая — купить 165000 коллы июль, они сейчас стоят около 500 пунктов.

вторая — работать по факту роста, покупая ближайший к экспирации центральный страйк.

вторая менее прибыльная, но более стопудовая.

можно, конечно, пойти и по третьему пути — покупать лотерейки ближе к экспирации, но это так ненадежно...

я, конечно, понимаю, что пытаюсь сделать из говна конфетку, но так как ожидаю действительно мощного роста, то почему бы не рискнуть?

есть еще идеи по быстрому обогащению? кроме микрокредитов. я имею в виду рынок.

и я всё ещё помню легендарного snsh'a, который, по его словам, находит апсайды в двадцать процентов и берет их.

заведу на рынок свои 10 тыщ рублей, раз уж никто не даёт в доверительное управление и попробую разогнать до миллиона на опционах (ну или сколько дадут).

пока есть две идеи как реализовать свои хотелки в процессе роста.

первая — купить 165000 коллы июль, они сейчас стоят около 500 пунктов.

вторая — работать по факту роста, покупая ближайший к экспирации центральный страйк.

вторая менее прибыльная, но более стопудовая.

можно, конечно, пойти и по третьему пути — покупать лотерейки ближе к экспирации, но это так ненадежно...

я, конечно, понимаю, что пытаюсь сделать из говна конфетку, но так как ожидаю действительно мощного роста, то почему бы не рискнуть?

есть еще идеи по быстрому обогащению? кроме микрокредитов. я имею в виду рынок.

и я всё ещё помню легендарного snsh'a, который, по его словам, находит апсайды в двадцать процентов и берет их.

- комментировать

- 14 | ★1

- Комментарии ( 22 )

Мировой рынок производных инструментов

- 04 февраля 2014, 23:41

- |

В одном из предыдущих постов мы уже говорили о теме производных инструментов. В данной статье хотелось бы немного остановиться на проблеме их регулирования, а вернее сказать практически об отсутствии какого-либо контроля в мировой финансовой системе, а так же об объемах эмитированных производных инструментов в рамках всей мировой системы.

На данный момент рынок производных инструментов является внебиржевым и не регулируется со стороны контролирующих структур. Единственным органом, который хоть как-то отслеживает процессы на мировом финансовом рынке и затрагивает данную область является «Комитет по глобальной финансовой системе» банка «Международных расчетов» (имеется в виду в мировом масштабе (к примеру, в США данную функцию отчасти выполняет FDIC)).

«Комитет по глобальной финансовой системе» является форумом центральных банков образованного для мониторинга и экспертизы широких вопросов, касающихся финансовых рынков и систем. Он помогает вырабатывать соответствующие рекомендации по вопросам поддержки центральных банков в выполнении ими своих обязанностей по денежно-кредитной и финансовой стабильности. Комитет уделяет особое внимание по оказанию помощи главам центральных банков в анализе и реагировании на угрозы мировой финансовой системы.

( Читать дальше )

Ливермор & Опционы

- 04 февраля 2014, 17:42

- |

Пришла в голову крамольная мысль: А ведь Ливермор начинал свою торговлю с опционов!!!!

Перечитайте! В молодом возрасте, играя в кухнях, он имел начальную маржу в один доллар, и при плохом раскладе терял только её. При хорошем же, заработок был практически неограничен! Ну только рамками самой кухни))))

И, собственно, поэтому переход на «настоящие торги» получился у него столь «корявым».

Так что предложение начинать свой путь на бирже в качестве Трэйдера именно с опционов я считаю совсем не лишённым смысла!

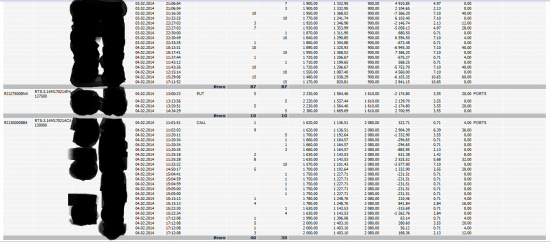

Актуальные опционные стратегии

- 03 февраля 2014, 23:45

- |

Посты на смартлабе так быстро уползают вниз, количество просмотров так быстро падает, что я решил освежить то, что было написано мною о февральской серии.

1. Зарабатываем на временном распаде со страховкой http://smart-lab.ru/blog/162927.php

Первый день прошел с убытком, однако потенциал пока очень хорош!

2. Многомерная торговля http://smart-lab.ru/blog/160075.php

Это самый залайканный пост от 16 января, стратегия работает и приносит прибыль, хотя я столкнулся с определенными трудностями, о которых написано тут http://smart-lab.ru/blog/162415.php

Я верю и сделаю все, что от меня зависит, чтобы обе стратегии доплыли к закрытию с прибылью, а если даже вдруг и нет, надеюсь, что вы сделаете для себя соответствующие выводы и ваши стратегии доплывут к закрытию с удвоенной прибылью.

( Читать дальше )

1. Зарабатываем на временном распаде со страховкой http://smart-lab.ru/blog/162927.php

Первый день прошел с убытком, однако потенциал пока очень хорош!

2. Многомерная торговля http://smart-lab.ru/blog/160075.php

Это самый залайканный пост от 16 января, стратегия работает и приносит прибыль, хотя я столкнулся с определенными трудностями, о которых написано тут http://smart-lab.ru/blog/162415.php

Я верю и сделаю все, что от меня зависит, чтобы обе стратегии доплыли к закрытию с прибылью, а если даже вдруг и нет, надеюсь, что вы сделаете для себя соответствующие выводы и ваши стратегии доплывут к закрытию с удвоенной прибылью.

( Читать дальше )

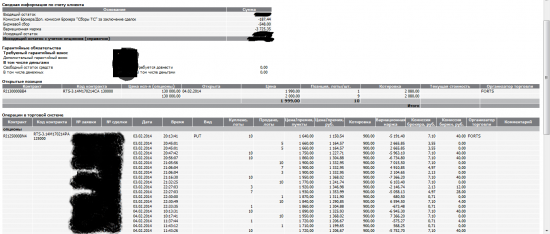

Продаю запредельную волатильность

- 03 февраля 2014, 17:38

- |

Сейчас доллар-рубль делает нам основные движения и в ри и на споте. При этом обычная волатильность для рубля составляла 7-8, сейчас на февраль 12-13, март 13-14. Считаю, что онсовное движение произошло и нас ожидает проторговка, то есть рубль будет находиться в границах и волатильность упадет.

Продал февральский стренгл 35750 -35250 по ценам около 250. Соотношение кол-пут 5:6. Загрузка пятая часть депо. Бу позиции 36300 — 34800.

Управление позицией планирую при подходе к 36000 или к 35000 — на этих страйках буду добавлять продажу соотвествующего стредла для расширения зоны прибыльности.

На остальных сериях такое же безумие, например мне удалось спокойно продать декабрьский колл 38000 по 1000 и 1100. Но там го гораздо больше, поэтому основное внимание сосредоточил на феврале и марте.

Продал февральский стренгл 35750 -35250 по ценам около 250. Соотношение кол-пут 5:6. Загрузка пятая часть депо. Бу позиции 36300 — 34800.

Управление позицией планирую при подходе к 36000 или к 35000 — на этих страйках буду добавлять продажу соотвествующего стредла для расширения зоны прибыльности.

На остальных сериях такое же безумие, например мне удалось спокойно продать декабрьский колл 38000 по 1000 и 1100. Но там го гораздо больше, поэтому основное внимание сосредоточил на феврале и марте.

Спасибо Смартику))))

- 02 февраля 2014, 21:39

- |

В продолжение темы Андрея Крупенича

Зарабатываем на временном распаде со страховкой

Привет!

Рад, что помог родиться некоей идее))))

Честно говоря, прочитав название топика, подумал, что спалил свой (любимый) Грааль.))))

Но к нему в этом топике (некоторое) отношение имеет только название ;) (облегчённо выдохнул))))

По прочтении сабжа Андрея у меня, в свою очередь, родилась (точнее, активно продолжила развиваться) идея, как можно «собирать по два-три урожая» с одной серии. Но это тоже нужно попросчитать… Пока только голая Идея! Но и за неё спасибо))))

Именно поэтому хочу в очередной раз выразить благодарность Учредителю сайта, общение на котором помогает рождению Идей!

По теме мысли Андрея (ну или, по крайней мере, того как Я её понял):

Я безмерно уважаю людей, которые понимают в некоторых темах больше меня, но иногда, подчёркиваю, Иногда,

( Читать дальше )

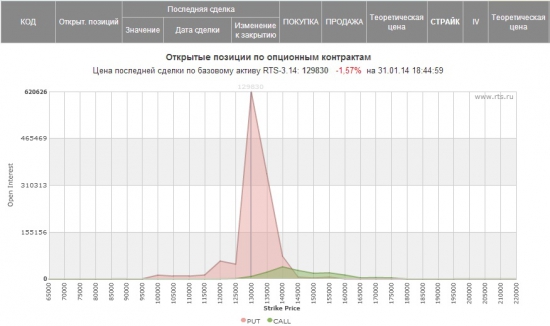

Покупка call опциона с соотношением T/R=8 к1

- 01 февраля 2014, 21:15

- |

Все видят, что цена пришла к сильному уровню сопротивления да и новогодний гэп нужно закрыть. Сейчас прекрасная возоможность заработать.

Для этого покупаем опцион call со страйком 135000 экспирация 17фев за ~700руб.

( Читать дальше )

Для этого покупаем опцион call со страйком 135000 экспирация 17фев за ~700руб.

( Читать дальше )

Зарабатываем на временном распаде со страховкой

- 01 февраля 2014, 16:27

- |

Итак, в прошлом рассказе мне насоветовали очень много интересного. Наверное это был один из самых удачных топиков, хотя судя по количеству плюсов понимают это очень малое количество людей.

В целом все что будет сказано ниже посвящается единственному комментарию НеГрустина про вогнутые горки, то что я напишу наверное будет трудновато для новичков.

Начнем с того, что на НОК3 Денис Дубина рассказал про календарные спреды. Не могу сказать что до этого о них никто не знал, но на российском рынке такие экзерцизы делать в то время было невозможно, вот народ и не думал в эту сторону. Это было сильное выступление и много слов было сказано по этому поводу, много копий сломано и много трейдеров разорились озолотились.

Тема календарного спреда заключается в том, чтобы при зарабатывании на тете иметь еще и положительную вегу. Эта стратегия минусует на любом сильном движении, но минусует ограничено. Профиль доходности обычно не интересный — очень узкий диапазон прибыли, очень большой диапазон убытка, причем максимальная прибыль фантастически труднодостижима. Однако тайна заключается в том (я в одном абзаце разболтал сразу полноценную стратегию), что сильное движение, если оно вниз, обычно сопровождается ростом волатильности -> вега дает плюс, который позволяет выскочить за свои. Другим серьезным плюсом может быть то, что разница в волатильностях ближней и дальней серии тоже значение не постоянное, на этом тоже можно сыграть. Есть еще роллирование (я расскажу об этом отдельно) и превращение календарного спреда в вертикальный, что дает для опытного опционщика сразу массу возможностей избежать убытка на краях, а вот то, что часто рынок топчется на месте — даст заработать серьезную прибыль почти без риска.

( Читать дальше )

В целом все что будет сказано ниже посвящается единственному комментарию НеГрустина про вогнутые горки, то что я напишу наверное будет трудновато для новичков.

Начнем с того, что на НОК3 Денис Дубина рассказал про календарные спреды. Не могу сказать что до этого о них никто не знал, но на российском рынке такие экзерцизы делать в то время было невозможно, вот народ и не думал в эту сторону. Это было сильное выступление и много слов было сказано по этому поводу, много копий сломано и много трейдеров разорились озолотились.

Тема календарного спреда заключается в том, чтобы при зарабатывании на тете иметь еще и положительную вегу. Эта стратегия минусует на любом сильном движении, но минусует ограничено. Профиль доходности обычно не интересный — очень узкий диапазон прибыли, очень большой диапазон убытка, причем максимальная прибыль фантастически труднодостижима. Однако тайна заключается в том (я в одном абзаце разболтал сразу полноценную стратегию), что сильное движение, если оно вниз, обычно сопровождается ростом волатильности -> вега дает плюс, который позволяет выскочить за свои. Другим серьезным плюсом может быть то, что разница в волатильностях ближней и дальней серии тоже значение не постоянное, на этом тоже можно сыграть. Есть еще роллирование (я расскажу об этом отдельно) и превращение календарного спреда в вертикальный, что дает для опытного опционщика сразу массу возможностей избежать убытка на краях, а вот то, что часто рынок топчется на месте — даст заработать серьезную прибыль почти без риска.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал