ОБлигации

Сделки в портфеле ВДО

- 15 декабря 2025, 08:52

- |

📌Редактируемая версия таблицы — в 👉👉👉 чате Иволги 👉 t.me/ivolgavdo/55274

Все сделки новой недели — по 0,1% от активов портфеля за торговую сессию, начиная с сегодняшней, для каждой из позиций.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

( Читать дальше )

- комментировать

- 7К | ★1

- Комментарии ( 3 )

Доходность портфелей российских акций и корпоративных облигаций

- 15 декабря 2025, 08:21

- |

Доходность портфелей российских акций и корпоративных облигаций

Доходность портфелей российских акций и корпоративных облигаций, а также доходность банковских депозитов и инфляция в 2003-2024 гг. Источники: МосБиржа, Банк России, Росстат. Расчеты УК ДОХОДЪ

Методика расчета

Акции: для 2003 года — Refinitiv Russia Total Market (полной доходности), с 2004 года — индекс МосБиржи (полной доходности).

Облигации: для 2003-2019 гг. IFX-Cbonds (полной доходности), с 2020 года — Cbonds CBI RU Middle Market Investable.

Депозиты: средневзвешенная ставка по депозитам физ. лиц в RUB (без Сбербанка) сроком до 1 года (без «до востребования») с ежемесячным реинвестированием (с декабря пред. года по декабрь тек. года) по ставкам на конец каждого месяца * 0.6 + доходность денежного рынка за год (LQDT ETF) * 0.4 (денежный рынок с 2020 года, ранее вес ставок депозитов = 1). Если указанные данные по депозитам отсутствуют, используется максимальная процентная ставка по десяти банкам, привлекающим наибольший объем депозитов физ. лиц * 0.9.

( Читать дальше )

⭐️Котайджест🐾 Шторм на рынке облигаций💸Валюта показала рекордный прирост, но рубль еще крепок🏠Недвижимость продолжает расти

- 15 декабря 2025, 08:20

- |

💵Облигации

Нервная неделя. Облигации были горячи, прям как год назад. Мы так и не поняли, почему в конце 2024 года на ожиданиях резкого роста ключевой ставки падали флоатеры, купоны по которым привязаны к ключевой ставке. Основная версия – переоценка рисков. И вот такая же переоценка произошла на прошедшей неделе, после дефолта Монополии. Под раздачу попали почти все: Делимобиль, Самолёт, Контрол, Рольф, и другие. Но больше всего (помимо Монополии) досталось Уральской стали. Среди других новостей, важными были обновления рейтингов:

🔹Монополия: снижение до С

🔹ТГК-14: снижение до ВВ, негативный прогноз

🔹М.Видео снижение до ВВВ с негативным прогнозом

🔹В Уральской стали отозвал рейтинг НКР, правда из-за недостаточно развернутой формулировки, не все поняли, что отзыв формальный из-за завершения срока действия договора

🔹Балтийский лизинг: рейтинг АА- подтвержден

👻Оферты

Оферты обошли стороной. Но мы бдим. Бдите и вы в 🗓Календаре оферт и не пропускайте важные

📈Акции

Символические +0,4% но важно, что закрытие недели «зеленое». Индекс у важных уровней и спускаться вниз нельзя. Лидерами роста стали Интер РАО, Х5, и Полюс. В аутсайдерах МКБ, Алроса, ВТБ. Не знаю, связано ли это с заявлениями о дивидендах, или нет

( Читать дальше )

ТОП-5 инструментов, которые могут выстрелить в 2026 году

- 15 декабря 2025, 08:13

- |

Продолжаем говорить о планах на 2026 год.

Какие ТОП-инструменты 2026 года есть на рынке, по версии вашего покорного слуги?

Выделяю всего 5 инструментов, которые могут очень хорошо себя показать.

Дальние ОФЗ. Это первый пункт моего списка. Мы уже сейчас видим консенсус прогнозы по ключу, по его среднему и даже минимальному значению к концу 2026 года. Этот консенсус составляет 12,5-13,5%, таким будет размер ключевой ставки на конец года. Что такое ставка в 13,5%, пускай возьмем верхнюю границу прогноза? Это рост стоимости тела облигации ОФЗ 26238 на 12,3% и еще 2 выплаты купонов 11,83%. Итого доходность может получиться: 12,3%+11,83% = 24,13%.

Подчеркну, это основано на консенсусе, а консенсус сейчас – это самое главное для российских финансовых властей. Об этом упоминал Путин, что они все друг с другом там в полном взаимопонимании, цели понятны, действия согласованы. Соответственно и мы можем планировать, исходя из общего посыла. Планировать доходность по дальним ОФЗ в 24% — это считаю разумным наименее рисковым мероприятием, и намного лучше любого депозита в банке.

( Читать дальше )

Брокер ВТБ Мои Инвестиции запустил сервис инвестиционного консультирования на базе ИИ, который адаптируется под индивидуальный профиль инвестора — РБК

- 15 декабря 2025, 08:01

- |

«Сервис учитывает как финансовые цели, так и психологический портрет инвестора — от желания защитить сбережения до потребности в динамичной доходности. Одно из ключевых преимуществ — сервис бережет время и нервы инвесторов, а занятым или начинающим инвесторам позволяет эффективно управлять портфелем без необходимости глубоко погружаться в анализ рынка», — сообщили в пресс-службе брокера.

ИИ на основе ответов человека о себе определяет профиль инвестора — консервативный, умеренный или агрессивный — и предлагает одну из трех стратегий, которые рассчитаны на срок инвестирования от года до пяти лет:

- Искусственный интеллект. Для ориентированных на высокую доходность, любителям технологий. В портфеле — подборка российских акций на основе больших данных. Цель — высокая доходность.

( Читать дальше )

❗️❗️Каковы перспективы выпусков облигаций Уральской стали 1Р05 и 1Р06?

- 15 декабря 2025, 07:52

- |

На облигационном рынке после дефолта «Монополии» прошла волна переоценки рисков по ВДО, и котировки облигаций «Уральской стали», как одного из не самых крепких с точки зрения финансов эмитента, пошли вниз на фоне паники. На деле у компании действительно высокая долговая нагрузка, падающая выручка и слабая ликвидность. На это накладывается приличный объем погашений в ближайшие месяцы и рынок вдруг осознал, что компания может и не найти средств на погашение декабрьского выпуска.

Особенно это актуально с учетом того, что книга заявок по последнему октябрьскому размещению облигаций Уральской стали до сих пор до конца не собрана — по 6 выпуску объем размещения был 3 млрд. рублей, а на сегодняшний день удалось разместить только 2,4 млрд. рублей из этого выпуска. Это говорит о том, что спрос на облигации этого эмитента уже с октября был пониженный и инвесторы уже тогда опасались, что Уральская сталь может и не справиться со своей долговой нагрузкой.

( Читать дальше )

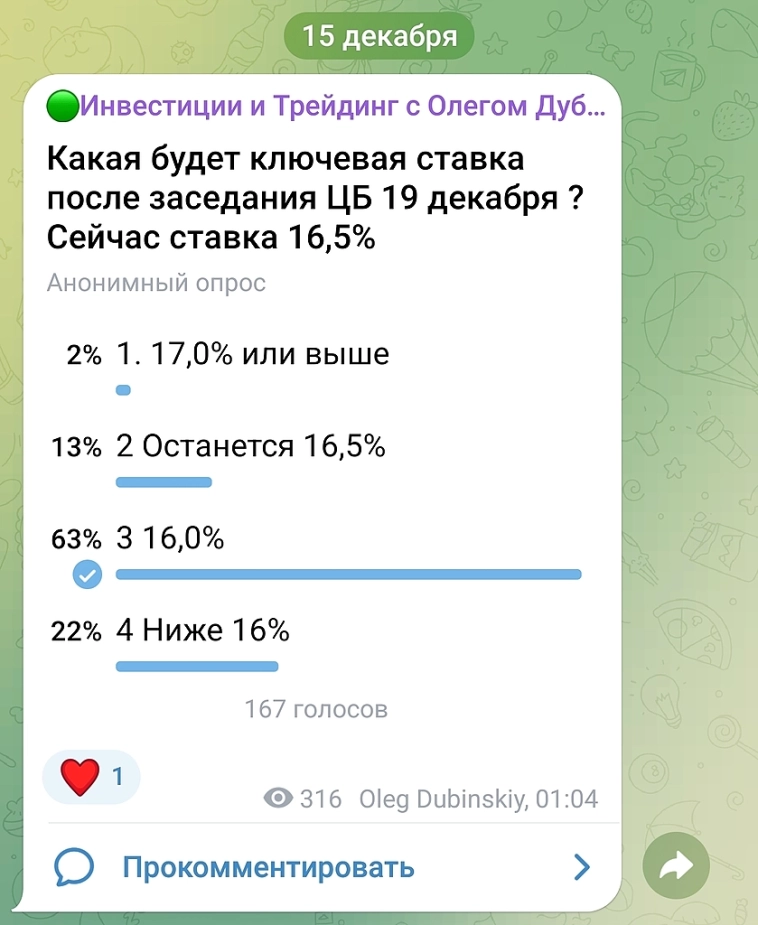

Какая будет ключевая ставка после заседания ЦБ 19 декабря

- 15 декабря 2025, 07:50

- |

Разместил опрос на своем канале

За ночь,

за 6 часов,

проголосовали 168 челоаек.

64% считают, что ставка будет 16,0%

(снизят на 0,5%).

Большинство аналитиков тоже так считают.

Скоро проверим.

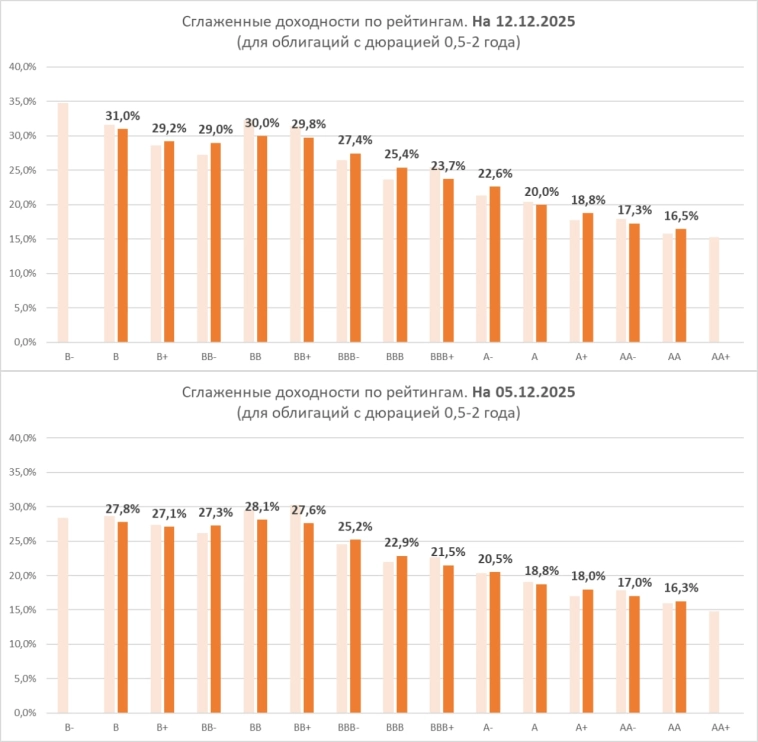

Как изменились средние доходности облигаций (по рейтингам) за неделю

- 15 декабря 2025, 07:19

- |

Средние доходности облигаций в зависимости от рейтинга. И как они изменились за неделю.

Телеграм: @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, RuTube, Smart-lab, ВКонтакте, Сайт

Обзираю_через_З (еженедельный обзор)

- 15 декабря 2025, 07:02

- |

Две недели еще продержаться — и все. Потом год обнулится и все начнется сначала.

В последнее время дома стала выходить из строя бытовая техника. К едрене фене разлетелся венчик от планетарного миксера, потом залили водой кухонные весы, дальше сгорел блендер, вчера вакууматор отказался функционировать. Задумалась — вдруг это знак, что хватит мне дома сидеть и одновременно инвестора и блоггера из себя изображать и пора в офис идти работать — чтоб 5 дней в неделю, с 9 до 18? Пошла к мужу обсудить звоночки от Вселенной — говорит: «Не придумывай фигни, просто давай купим новый вакууматор и чего тебе еще надо для счастья». Успокоилась. Сразу про Вас всех вспомнила — я ж Вас целый год приручала и приучала меня читать, вас уже больше тысячи и на кого я вас брошу? Мы в ответе за тех, кого приручили, знаете ли. Поэтому остаюсь с вами, буду продолжать причинять пользу. Читайте пятидесятую по счету нетленку #обзираю_через_з и не забывайте лайкать и подписываться.

( Читать дальше )

70 наиболее и 61 наименее доходных облигаций с рейтингами от BB- до AA+, по оценке Иволги

- 15 декабря 2025, 06:36

- |

📌Полный файл с отбором ВДО для этой публикации — 👉👉👉 в чате Иволги: 👉 t.me/ivolgavdo/55254

Ранжируем сравнительную привлекательность ВДО и не только ВДО по «справедливой» доходности и по доходности относительно рейтинга. В выборке наиболее ликвидные облигации с рейтингами от BB- до AA+, суммы выпусков — от 300 млн р. Тот спектр бумаг, которым, в основном Иволга и торгует.

|«Справедливый» уровень доходности для каждого из кредитных рейтингов предполагает, что облигационная доходность равна доходности денежного рынка, если поправить ее на вероятность дефолта (рассчитывается на статистике дефолтов от 3 рейтинговых агентств) и возможность продать облигацию по цене 25% от номинала.|

Чем больше премия доходности отдельной облигации к ее справедливому уровню, рассчитанному нами, тем выше эта облигация в 👆первой таблице.

Чем, наоборот, больше дисконт – тем ниже облигация во 👇второй таблице.

Зеленым выделены бумаги, входящие в публичный портфель PRObonds ВДО, где мы стремимся держать облигации из 👆первой таблицы и избегать из 👇второй.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал