ОБлигации

«Ника»: насколько велики шансы дебютанта на успех на облигационном рынке?

- 11 октября 2022, 06:10

- |

«Ника» начала размещение трехлетнего выпуска облигаций объемом 300 млн рублей в августе 2022 г. Ставка купона — 18% годовых на первый год обращения бумаг. Эмитент достаточно давно имеет кредитный рейтинг, который в декабре 2021 г. был понижен НРА до уровня B-|ru| прогноз «стабильный». На данный момент размещено 62 млн от общего объема эмиссии. Аналитики Boomin решили разобраться в причинах «зависания» выпуска и в том, что отпугивает инвесторов от покупки облигаций компании на первичном рынке.

ООО «Ника» — производственная компания, которая выпускает фасованные орехи, сухофрукты, снеки под собственными брендами «Лукарёво», «NIKBIONIT», «Сладкорёво», «Бездиет» (диабетическая продукция без сахара), а также под торговыми марками крупнейших ритейлеров. На предприятии реализован полный цикл производства готовой продукции: покупка необработанного сырья, его очистка, обработка, обжарка и упаковка.

( Читать дальше )

- комментировать

- 191

- Комментарии ( 0 )

«Джи-групп» покупает активы шведского девелопера

- 11 октября 2022, 06:06

- |

Российский бизнес шведской компании Bonava обойдется девелоперу из Татарстана в 98 млн евро.

«Джи-групп» подписала соглашение о покупке российского бизнеса шведской девелоперской компании Bonava стоимостью около 98 млн евро. Завершение сделки планируется после одобрения ФАС и Правительственной комиссии. Ожидается, что в течение полугода российские активы Bonava перейдут к покупателю.

«Для «Джи-групп» сделка по приобретению Bonava — прежде всего возможность быстро нарастить объемы бизнеса, получить диверсифицированный земельный банк в одном из самых привлекательных регионов России. Также мы хотим перенять компетенции Bonava, которая очень сильна в собственном проектировании с хорошим уровнем стандартизации секций, в использовании технологий панельного домостроения, качественной проработке бизнес-процессов и развитом направлении отделки «под заказ», — прокомментировал подписание соглашения генеральный директор компании «Джи-групп» Линар Халитов.

( Читать дальше )

Нам не ниже BBB — как компании получают кредитные рейтинги

- 10 октября 2022, 19:10

- |

Какой самый главный критерий при выборе облигаций? Сегодня это, пожалуй, не доходность или дюрация, а кредитный рейтинг. В условиях неопределенности, закрытия части отчетов компаний и государственной статистики, роль рейтинговых агентств становится еще более важной. Как присваивают кредитные рейтинги сейчас? Может ли агентство ошибиться? Какую ответственность оно несет? Об этом и не только поговорим в программе «Облигации. Главное». И, помимо теории, у нас как всегда практика — инвестидеи в сегментах ОФЗ, ВДО и качественных корпоративных облигаций. Ведущий Константин Бочкарев. Гости: — Кирилл Лукашук, генеральный директор рейтингового агентства НКР; — Александр Строгалев, инвестиционный консультант «ВТБ Мои Инвестиции»; — Дмитрий Александров, Управляющий директор ИК «Иволга Капитал»; — Ольга Николаева, старший аналитик по рынку облигаций ITI Capital.

( Читать дальше )

Предстоящие размещения облигаций российских эмитентов - Синара

- 10 октября 2022, 17:17

- |

В предыдущий раз компания выходила на рынок в начале сентября, разместив трехлетние бумаги на сумму 5 млрд руб. с купоном 10,75% годовых.

Учитывая вторичный рынок эмитента, мы полагаем, что справедливая доходность для нового выпуска располагается в районе 11% годовых.Афонин Александр

Синара ИБ

Международный Банк Экономического Сотрудничества (МБЭС) 10 октября откроет книгу заявок на вторичное размещение облигаций серии 001Р-01 на сумму до 7 млрд руб. Дата следующей оферты — 9 октября 2023 г. Ставка купона — 10,25% годовых. Цена размещения — 100% от номинала.

С одной стороны, премия свыше 200 б. п. к суверенной кривой выглядит интересной для банка с рейтингом AAA(RU) и «стабильным» прогнозом, однако существует риск для формата работы банка. МБЭС — международная финансовая организация, цель которой заключается в развитии экономического сотрудничества стран-акционеров (52% — Россия, 47% — страны ЕС). Однако в начале марта министры финансов стран ЕС — участников банка сообщили о намерении выйти из капитала финансовой организации. При этом в соответствии с уставными документами МБЭС выход менее двух третей участников из состава акционеров не приводит к процедуре ликвидации банка. Таким образом, вероятность ликвидации маловероятна, но бизнес-модель МБЭС в текущих условиях вызывает вопросы.

Нам не ниже BBB — как компании получают кредитные рейтинги // Облигации. Главное

- 10 октября 2022, 15:53

- |

В эфире РБК Инвестиции Генеральный Директор НКР Кирилл Лукашук рассказал о природе рейтингов и подходах к их присвоению, а Дмитрий Александров порассуждал о том, какие высокодоходные бонды сейчас интересны для покупки

подробности — в выпуске:

( Читать дальше )

«НХП» увеличит объем хранения зерна интервенционного фонда

- 10 октября 2022, 14:10

- |

Как мы писали ранее, предприятия группы АО «Новосибирскхлебопродукт» уже более 15-ти лет являются хранителем зерна интервенционного фонда Российской Федерации, и в этом году компания планирует дополнительно принять участие в 3-м отборочном туре Минсельхоза России.

На сегодняшний день предприятия АО «НХП» аккредитованы на хранение 43 тыс. тонн зерна интервенционного фонда, но в этом году в компании рассматривают возможность заготовки еще порядка 30 тыс. тонн дополнительно. Данная практика обеспечивает предприятию пассивный доход порядка 100 руб./мес. за тонну.

Интервенционный фонд зерна в нашей стране существует порядка 20 лет, за это время он не менее трех раз позволял стабилизировать ситуацию, возникавшую в сложные периоды и моменты рынка (неурожай, или напротив, избыточный урожай).

Формирование интервенционного фонда в периоды перепроизводства зерна и значительного урожая, как, например, в текущем году, позволяет частично замотивировать сельхозпроизводителей путем осуществления государственных закупок.

( Читать дальше )

CDEK.Shopping приходит на смену проекта CDEK.Market

- 10 октября 2022, 14:09

- |

В конце 2021 года в ООО «СДЭК-Глобал» было принято стратегическое решение активизировать развитие на зарубежных рынках, так как это направление имеет наибольший потенциал роста. С этого момента СДЭК начал разрабатывать концепцию платформы для заказа товаров из-за рубежа.

Компания приняла решение закрыть маркетплейс СДЭК. Маркет и сосредоточить ресурсы на развитии нового, более перспективного проекта CDEK. Shopping. Если СДЭК. Маркет работал с продавцами из России, то CDEK. Shopping — платформа для заказа товаров из-за рубежа.

Сервис CDEK. Shopping был запущен в конце апреля текущего года. Он дает возможность заказать товары за рубежом по принципу «всё включено»: клиент выбирает товары на витрине, оплачивает заказ, а СДЭК осуществляет выкуп товара, таможенное оформление и логистику. Среднее время доставки составляет порядка 4 недель.

Основное преимущество нового сервиса — уникальный ассортимент. На CDEK. Shopping можно заказать товары зарубежных брендов, в том числе Apple, Samsung, Canon, GoPro, Adidas, Nike, Lego, IKEA, Estee Lauder и другие. Также CDEK. Shopping стремится обеспечить клиентам более выгодные цены, чем те предложения, которые представлены на российском рынке.

( Читать дальше )

Фондовый рынок РФ ослаб, риски только нарастают. Перестал покупать облигации, возможно, повышение КС, также приобрёл пару акций.

- 10 октября 2022, 13:12

- |

Сегодня индекс IMOEX сходил ниже 1800 пунктов, когда я вам рассказывал про риски и возможные падения нашего рынка, то я предупреждал именно о таких событиях (надо понимать, что это ещё не локальное дно и отскоки будут). Геополитика снова выходит на первый план: подрыв моста, взрывы в Киеве, развёртывание региональных войск Беларуси и России. Все это явно ведёт к не очень хорошим событиям для экономики и рынка в целом. При этом надо понимать, что тот же DAX и SPX ещё будут падать на фоне разворачивающегося кризиса, а это явно заденет и нас. Какие мысли у меня на событиях сегодняшнего дня:

( Читать дальше )

Коротко о главном на 10.10.2022

- 10 октября 2022, 11:00

- |

- МФК «Лайм-Займ» планирует 13 октября начать размещение выпуска трехлетних облигаций серии 001Р-01 объемом 500 млн рублей. Бумаги предназначены для квалифицированных инвесторов и будут размещены по закрытой подписке. Ориентир ставки купона — 20% на весь срок обращения, купоны ежемесячные. По выпуску будет предусмотрена амортизация — каждые полгода в даты окончания 6-го, 12-го, 18-го, 24-го и 30-го купонов будет выплачиваться по 10% от номинала. Организатор — ИК «Иволга Капитал».

- Банк России зарегистрировал дебютный выпуск облигаций «МПК Коломенский» серии 01. Регистрационный номер — 4-01-00672-R. Бумаги будут размещены по закрытой подписке. Параметры займа пока не раскрываются.

- Банк России зарегистрировал дебютный выпуск облигаций «Сергиево-Посадский МПК» серии 01. Регистрационный номер — 4-01-00671-R. Бумаги будут размещены по закрытой подписке. Параметры займа пока не раскрываются.

( Читать дальше )

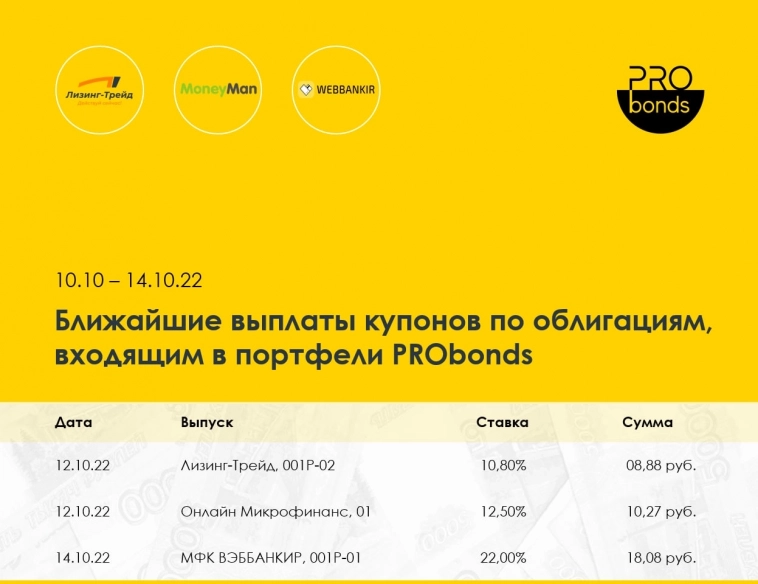

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 10 октября 2022, 10:17

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал