Блог им. boomin

«Ника»: насколько велики шансы дебютанта на успех на облигационном рынке?

- 11 октября 2022, 06:10

- |

«Ника» начала размещение трехлетнего выпуска облигаций объемом 300 млн рублей в августе 2022 г. Ставка купона — 18% годовых на первый год обращения бумаг. Эмитент достаточно давно имеет кредитный рейтинг, который в декабре 2021 г. был понижен НРА до уровня B-|ru| прогноз «стабильный». На данный момент размещено 62 млн от общего объема эмиссии. Аналитики Boomin решили разобраться в причинах «зависания» выпуска и в том, что отпугивает инвесторов от покупки облигаций компании на первичном рынке.

ООО «Ника» — производственная компания, которая выпускает фасованные орехи, сухофрукты, снеки под собственными брендами «Лукарёво», «NIKBIONIT», «Сладкорёво», «Бездиет» (диабетическая продукция без сахара), а также под торговыми марками крупнейших ритейлеров. На предприятии реализован полный цикл производства готовой продукции: покупка необработанного сырья, его очистка, обработка, обжарка и упаковка.

В группу входит еще две компании: ООО «НИКА-ТОРГ» и ООО «НИКА-АЭРОЗОЛЬ», однако на ООО «Ника» приходится 99% выручки, то есть фактически пока вся группа компаний — это одно юрлицо, ООО «Ника», поэтому финансовое состояние основной операционной компании показательно для всей группы.

Структура собственности прозрачна: основной акционер группы — Никита Андреевич Овчаров (ранее имел большой опыт работы в направлении продаж в табачной сфере и в сфере торговли сухофруктами и орехами).

В рамках отрасли (основной ОКВЭД 10.39. Прочие виды переработки и консервирования фруктов и овощей) в России на конец 2021 г. работали 678 компаний с совокупной выручкой 182,5 млрд рублей. Доля компании «Ника» на рынке исходя из этих данных — около 1%. При этом стоит отметить, что он отличается высокой конкуренцией.

Если говорить о рынке в целом, ситуацию на нем после начала специальной военной операции нельзя назвать критичной, так как основные поставки тех же орехов не касались недружественных стран. В 2022 г. существенный объем поставок наращивает Турция. Объем поставок фруктов и орехов за июнь 2022 г. вырос на 46%.

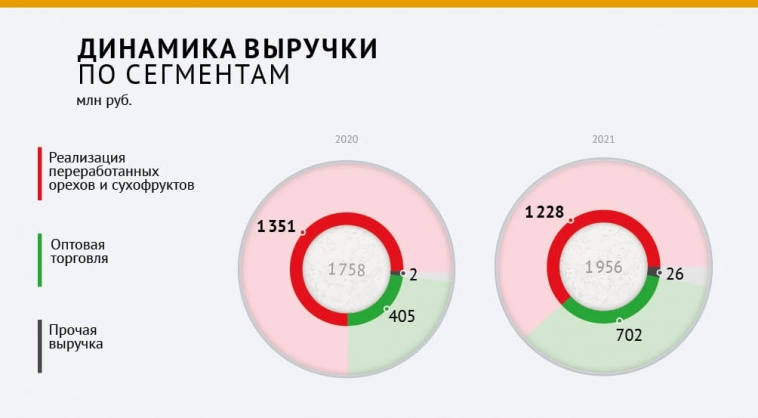

Около 2/3 выручки компания получает от продажи переработанных орехов и сухофруктов — преимущественно в федеральные продуктовые сети. Вероятно, что основной объем этих продаж — это продукция, выпущенная под собственными торговыми марками сетей (СТМ): «365 дней», «Каждый день», «METRO Chef», «BONVIDA» и др. Аналитики Boomin отмечают перспективность этого направления, так как доля СТМ в выручке ритейлеров в периоды пандемии и кризиса 2022 г. существенно росла.

Еще 36% выручки — это оптовые продажи в различных регионах России. Детальная информация эмитентом не раскрывается.

Выручка компании имеет положительную динамику и интенсивные темпы роста за период с 2018 по 2021 гг. CAGR за три года составил 15,4%. Однако по итогам первого полугодия 2022 г. выручка сократилась на 9,1%. По итогам 2022 г. компания ожидает этот показатель на уровне 2,3 млрд рублей (+17,9%). По мнению аналитиков, данный оптимистичный прогноз с учетом экономической обстановки в России и результатов за шесть месяцев 2022 г. вряд ли будет реализуем. Хорошим результатом в таких условиях станет, если компания покажет выручку хотя бы на уровне прошлого года.

Основной актив — это запасы. В 2021 г. компания существенно увеличила объем сырья для последующего производства. Можно предположить, что была закуплена большая партия необработанных орехов, сухофруктов и т. д. В 2022 г. компания сохраняет высокий уровень запасов (более 70% баланса).

Оборот вырос до 207 дней. Операционный цикл — оборот запасов + возврат дебиторской задолженности (ДЗ) — составляет 222 дня. Период погашения торговой кредиторской задолженности составляет порядка 40-45 дней. Соответственно финансовый разрыв, на который нужно оборотное финансирование, в 2022 г. вырос до 177 дней. Рост цикла ведет к росту потребности в оборотном финансировании.

Основной источник финансирования — это финансовый долг и факторинг. Доля собственного капитала остается незначительной.

Около 100 млн финансового долга — это займы акционера. Оставшиеся заемные средства сформированы банковскими кредитными линиями. Основные кредиторы — «Металлинвестбанк», «Сбербанк», «Солидарность», «Солид Банк». В залоге находятся запасы на 135 млн рублей и ключевые основные средства (ОС) — конвейеры, транспортеры, печи для обжарки, упаковочные машины и т. п. (информация получена из Единой информационной системы нотариата. — прим.). Также у компании имеется лизинг, который может быть учтен в прочих долгосрочных обязательствах (строка 1 450), объемом 33,9 млн рублей.

По словам менеджмента, факторинговый портфель компании составляет 650 млн рублей. Если компания пользуется факторингом с регрессом, то есть в случае неуплаты со стороны покупателя обязанность оплаты вернется к ней, то такой факторинг целесообразно учитывать как долг, однако детальная информация о факторинговом портфеле недоступна. Следовательно, реальная долговая нагрузка компании может быть существенно выше при наличии лизинга (возможно, и забалансового в том числе) и регрессного факторинга помимо планируемых заемных средств — 300 млн рублей нового облигационного выпуска.

Формула расчета EBITDA: прибыль до уплаты налогов + проценты к уплате + прочие финансовые расходы (услуги банков, факторинг) + прочие неоперационные расходы (выбытие ОС, курсовые разницы, продажа валюты и т. п.) — проценты к получению — прочие финансовые доходы — прочие неоперационные доходы (ОС, курсовые разницы, инвестиции и т. п.) + амортизация.

Следует отметить, что у компании довольно низкая рентабельность для отрасли. Рентабельность валовой прибыли в среднем по отрасли (ОКВЭД 10.39) — около 20%, тогда как у «Ники» — порядка 14-15%. Предположительно, на низкой рентабельности сказывается высокая доля оптовой торговли в выручке. В первом полугодии 2022 г. рентабельность значительно улучшилась. Возможно, это обусловлено продажами ранее сформированных запасов, когда цены были ниже, учитывая, что операционный цикл компании — 200+ дней. Вероятно, что в России цены на орехи существенно выросли, так как это преимущественно импортный товар (у арахиса, например, доля импорта — более 90%). Отсюда получается, что если у компании снизилась выручка на фоне роста цен, то продажи в натуральном выражении сократились еще сильнее. Следовательно, себестоимость также будет ниже, и это поддержит рентабельность.

Однако из-за роста стоимости обслуживания долга в первом полугодии коэффициент покрытия процентных платежей, услуг факторинга и банков находится на очень низком уровне.

ООО «Ника» — небольшое торгово-производственное предприятие с упором на работу с торговыми сетями. Аналитики Boomin оценивают финансовую устойчивость компании как слабую. Важно отметить при этом, что бизнес еще находится в фазе роста, и именно на эту фазу наложились беспрецедентные события в российской и мировой экономике.

Можно предположить, что бухгалтерская отчетность в данной ситуации не показательна, потому что для такого небольшого предприятия ключевой момент, влияющий на устойчивость, — это способность акционера вести бизнес в сложившихся условиях: активный поиск поставщиков и клиентов, желание договориться с банками, найти перевозчиков, которые доставят продукцию из-за границы, и т. п.), а не какие-либо фундаментальные метрики, так как они будут весьма волатильны как в положительную, так и в отрицательную сторону.

При этом у разных компаний очень сильно отличаются исходные параметры, которые могут увеличивать или уменьшать шансы на будущую стабильную работу, особенно в кризис. В случае с ООО «Ника» можно выделить следующее.

— Небольшое предприятие с невыигрышной переговорной позицией по отношению к клиентам — федеральным сетям, которые могут диктовать свои условия расчетов и объемы закупок.

— Высокая долговая нагрузка (отношение долга и лизинга к аннуализированной EBITDA2022 3.9х), при этом неизвестно, какой у компании объем забалансового лизинга и факторинга с регрессом.

— Низкая рентабельность по сравнению с общеотраслевой.

— Существенный рост операционного цикла, который влечет за собой рост потребности в еще большем долговом финансировании.

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал